财险业折叠:一季度人保平安太保贡献行业65%业务85%利润,11家小公司业务尚不足1亿元行业动态

随着险企一季度偿付能力报告披露完毕,各财险公司成绩尘埃落定,那么,各险企一季度表现透视财险业2024年哪些动向?对此,『慧保天下』统计了85家财险公司的2024年第一季度偿付能力报告,探寻各险企的经营情况。

一季度,财险公司保险业务收入增速放缓、分化严重,头部险企表现强劲,保险业务收入前10的公司中,除大地财险基本持平外,9家增长,而“马太效应”下求生存的小险企表现惨淡,54家公司保险业务收入均不足10亿元,在规模效益显著的财险业,这成为中小财险公司难以实现摊薄成本,承保盈利的重要原因之一。

与此同时,财险业净利润下滑,降幅近一成,85家险企中,仅有12家公司盈利过亿,其中“老三家”贡献了财险业85%的净利润。

从承保成本看,一季度财险公司综合成本率小幅下降,但小公司综合成本率显著高于大中险企,财险公司盈利能力下降的主要原因则来自于投资端,险企投资收益率和综合投资收益率均整体下降,仅27家公司投资收益率上升。

01

保险业务收入严重分化,前10名中9家增长1家持平,多达54家险企不足10亿

从保费规模上看,2024年一季度财险公司保费收入整体实现增长,但增速显著放缓,金融监管总局此前披露的数据显示,2024年1季度,财产险公司实现原保费收入4905亿元,同比增长5.1%,增速较去年同期减少5.35个百分点。

一季度,85家财险公司合计保险业务收入为4897.17亿元,同比增长5.56%,但相较去年一季度10.27%的增幅,保险业务收入的增速接近腰斩。其中,除大家财险、比亚迪财险、渔业互助未披露2023年数据外,共有52家公司的保险业务收入正增长,30家公司下降。其中,6家公司实现翻倍以上增幅,增速最快的三星财险、融通财险、燕赵财险分别同比增长241.24%、184.02%、130.27%;8家公司降幅超两成,降幅最大的中铁自保、融盛财险、鑫安汽车分别同比下降65.17%、45.26%、36.64%。

具体来看,“老三家”继续断崖式领先,人保财险、平安产险、太保产险的保险业务收入分别为1745.15亿元、790.82亿元、627.01亿元,分别同比增长3.86%、2.76%、8.57%,高基数叠加稳健增长,使得3家公司的保险业务收入占比高达全部公司的65%。

第二梯队的财险公司也不遑多让,除“老3家”外,国寿财险、中华联合财险、大地财险、阳光产险4家公司一季度保险业务收入均破百亿元,分别为302.92亿元、211.8亿元、151.29亿元、124.42亿元,力争第6名的阳光产险与大地财险的保险业务收入差距仅剩20余亿元,短兵相接竞争激烈。

保险业务收入排名前10 的财险公司中,除大地财险小幅下降0.03%基本持平外,其余险企均实现正增长,其中阳光产险、众安在线、太平财险3家公司的增幅达双位数,分别为18.32%、18.1%、10.13%。

在一季度保险业务收入超10亿元的31家公司中,有21家公司实现正增长,7家公司实现了双位数增长,其中燕赵财险、国泰财险、国任财险的增幅分别高达130.27%、72.44%、25.47%。

与第一梯队、第二梯队的遥遥领先相比,85家财险公司中,共有54家公司一季度保险业务收入不足10亿元,11家公司不足1亿元,马太效应显著。一季度保险业务收入降幅超10%的15家公司,除华安财险、国元农险、安盛天平财险外,保险业务收入均不足10亿元,而降幅超20%的8家险企则均为保险业务收入不足10亿元的中小公司。

车险方面,中汽协数据显示,2024年一季度,中国汽车产销量分别为660.6万辆和672万辆,分别同比增长6.4%和10.6%,汽车的增量保障着车险保费收入的增长,券商研报表示,商务部、财政部等7部门印发的《汽车以旧换新补贴实施细则》在单车补贴额、财政安排和潜在刺激等方面均超预期,叠加汽车下乡、购车补贴等汽车消费政策的持续落地,预计车险增速有望回升至5%左右的正常水平。在非车险方面,人保财险、平安产险、太保产险的非车险保费分别同比增长5%、1.3%、13.8%,表现分化。

向上滑动查看

02

净利润显著下滑,仅12家险企盈利过亿,“老三家”净利润占比高达85%

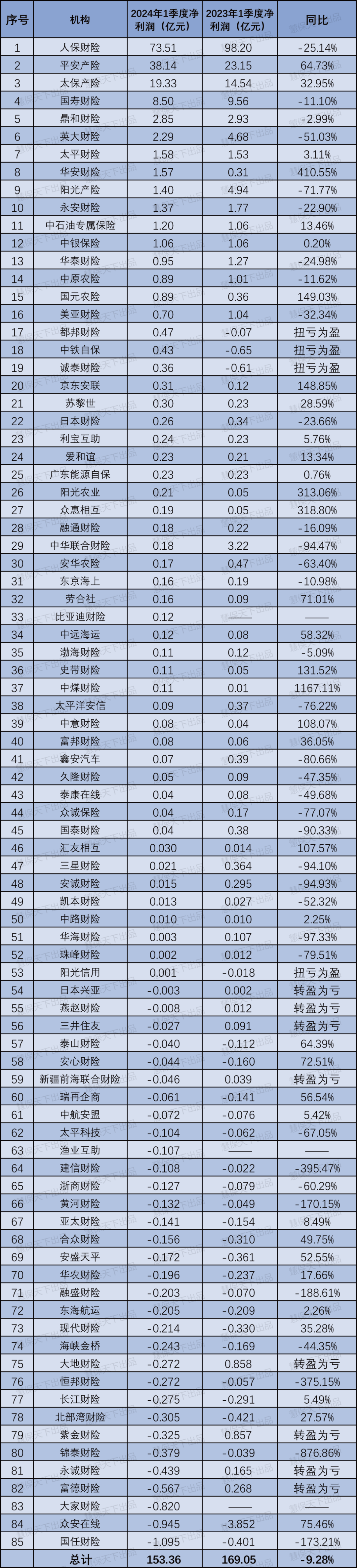

一季度,财险险企盈利能力显著下滑,85家险企一季度的合计净利润为153.36亿元,同比下降9.28%,其中,53家险企盈利,32家险企亏损。

具体来看,一季度实现盈利的53家险企中,多达41家公司的净利润不足1亿元,仅有12家险企盈利过亿元,依次是人保财险、平安产险、太保产险、国寿财险、鼎和财险、英大财险、太平财险、华安财险、阳光产险、永安财险、中石油专属保险、中银保险。其中,人保财险、平安产险、太保产险分别实现净利润73.51亿元、38.14亿元、19.33亿元,3家公司合计盈利130.98亿元,“老3家”的净利润占比全部财险险企净利润的85%。

一季度亏损最高的5家险企依次是国任财险、众安在线、大家财险、富德财险、永诚财险,分别亏损1.1亿元、0.95亿元、0.82亿元、0.57亿元、0.44亿元,值得注意的是,其中国任财险、众安在线、永诚财险3家公司都是一季度保险业务收入排名前20的公司,其中众安在线相较去年同期3.85亿元的亏损,亏损规模已大幅缩窄75.46%。

从净利润增速上看,一季度共有35家险企同比增长,另有35家险企同比下降,此外,4家公司扭亏为盈,8家公司转盈为亏。净利润增长的35家险企中,增幅超100%的公司多达9家,但这些增幅靠前的公司的净利润规模都较小,上述9家公司除华安财险外,净利润均未超过1亿元,其中增速最快的3家险企依次是中煤财险、华安财险、众惠相互,分别同比增长1167.11%、410.55%、318.8%。此外,有4家险企实现扭亏为盈,分别是都邦财险、中铁自保、诚泰财险、阳光信用。

一季度净利润同比下降的35家公司中,有33家险企的降幅超10%,多达21家险企降幅超50%,如果加上8家转盈为亏的公司,那么总计超3成险企的净利润腰斩或更为惨淡。净利润降幅最大的5家险企分别是锦泰财险、建信财险、恒邦财险、融盛财险、国任财险,亏损分别扩大876.86%、395.47%、375.15%、188.61%、173.21%。此外,8家险企转盈为亏,分别是富德财险、永诚财险、紫金财险、大地财险、新疆前海联合财险、三井住友、燕赵财险、日本兴亚。

向上滑动查看

03

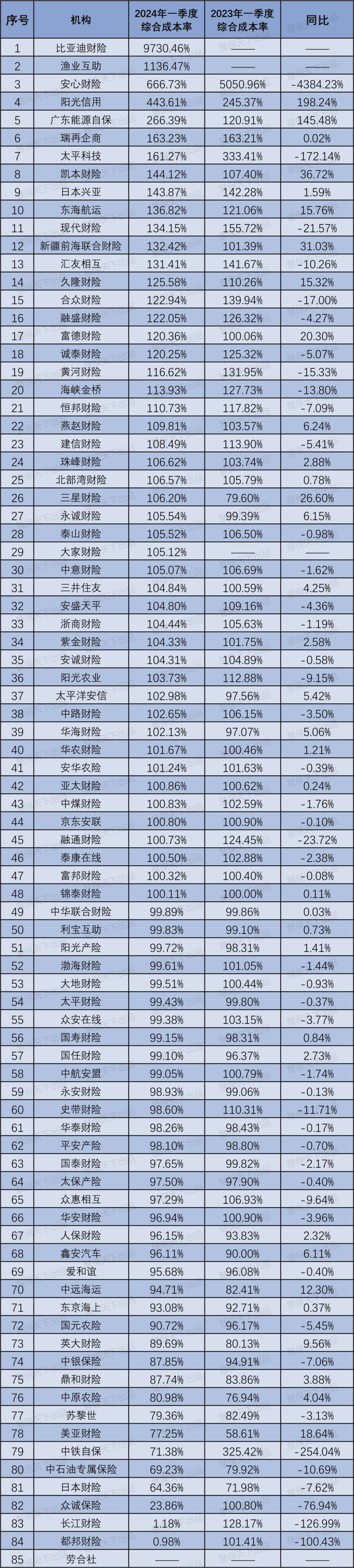

综合成本率中位数水平小幅下降,小险企显著高于大中险企,过半险企超100%

从财险险企的综合成本率来看,一季度85家公司的综合成本率中位数水平为100.85%,2023年同期的综合成本率中位数水平为101.05%,同比小幅下降了0.2个百分点,其中共有48家险企的综合成本率超过100%,而去年同期这一数字则高达52家,总计34家公司综合成本率上升,多达47家公司的综合成本率下降。

具体来看,保险业务收入前10的险企的综合成本率均小于100%,其中综合成本率最低的英大财险为89.69%,人保财险、平安产险、太保产险的综合成本率分别为96.15%、98.1%、97.5%。而保险业务收入后10名的险企的综合成本率均大于100%,后20名的险企有18家大于100%,小险企综合成本率显著高于大中险企。

自2023年疫情管控结束后,车险赔付率即呈现上升态势,尽管2024年一季度财险公司综合赔付率中位数水平小幅下降,但仍在高位,特别是新能源车险业务给财险公司带来了巨大的赔付压力。

向上滑动查看

04

投资表现不佳,投资收益率、综合投资收益率均下降,仅27家公司投资收益上升

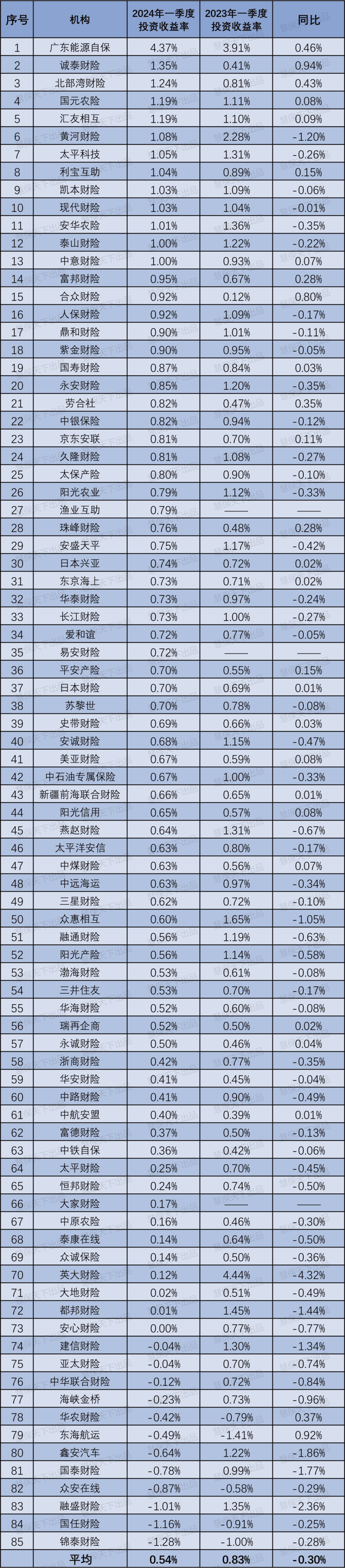

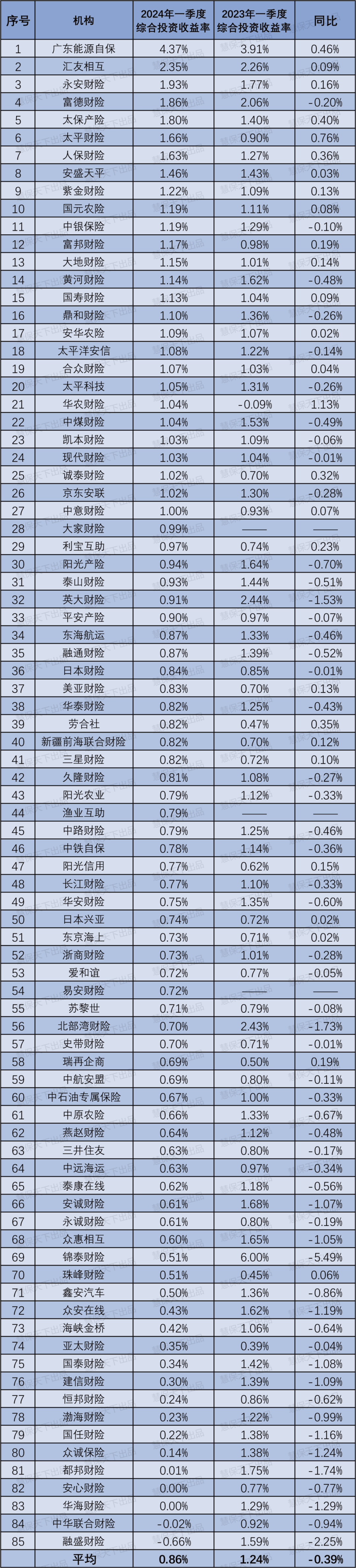

承保成本未见明显增长,市场利率不断走低的背景下,财险业一季度净利润下滑的主要原因来自于投资端,85家财险公司的平均投资收益率为0.54%,同比2023年一季度0.83%的平均投资收益率,下降了近0.3个百分点。

同样,平均综合投资收益率也从去年一季度的1.24%下滑近0.4个百分点至今年的0.86%,其中共有12家公司的投资收益率为负数,2家公司的综合投资收益率为负数。总计55家公司的投资收益率和综合投资收益率下降,仅27家公司的投资收益率和综合投资收益率上升。

其中,一季度保险业务收入前4名的人保财险、平安产险、太保产险、国寿财险的投资收益率分别为0.92%、0.7%、0.8%、0.87%,综合投资收益率分别为1.63%、0.9%、1.8%、1.13%,均位居前列,但整体来看,除“老三家”及国寿财险外,其他险企的投资收益率与险企规模并未展现出明显相关性。

向上滑动查看