抗癌日迷思:我们需要怎样的健康险行业动态

4月15日,一年一度的“全国抗癌日”。

20年前,我国著名肿瘤外科专家徐光炜教授等发起成立了中国抗癌协会。之后,每年的4月15日被确定为全国抗癌日,由此开始的一周也成为“全国肿瘤防治宣传周”。

2019年4月15-21日,是国内第25个“全国肿瘤防治宣传周”,今年的宣传主题是“科学抗癌、预防先行”。

根据国家癌症中心最近完成的中国恶性肿瘤流行情况分析报告显示,我国每年新发恶性肿瘤病例392.9万例,发病人群主要集中在60岁以上。最近10多年来,恶性肿瘤发病率每年增长3.9%,死亡率每年增长2.5%。人口老龄化是恶性肿瘤发病率持续升高的主要原因。

癌症,毫无疑问,已经成为影响国人生命健康最主要的威胁之一,而人们对于疾病的恐惧,对于生命健康的忧虑,也成为近年来国内商业健康险快速发展的最重要原因之一。

数据显示,截至2018年底,国内商业健康险保费规模已经达到5448亿元,同比增长24.1%,在各大类保险业务中增速最高,直接拉动了人身险公司和产险公司的业务增长。在《健康险,保险业发展第三极?4年内规模或达万亿元,与产险业务并驾齐驱》一文中,作者曾做过预测,按照目前速度,只需3-4年时间,健康险业务规模即可达到万亿元水平,与产险业务并驾齐驱。

不过在商业健康险保费快速增长之余,其面临的问题依然多多:

1、偏门严重:重疾险占比近60%,最能体现险企专业能力的报销型医疗险占比依然较低

一般而言,最能体现保险公司风险管理能力的险种为报销型医疗险,然而在现实经营中,险企往往更青睐一次或多次支付的疾病险,尤其是重疾险,因为这类险种更类似于寿险,对于保险公司的定价能力、健康服务能力要求较低,且具备件均保费高、内含价值往往较高的特点,更符合险企自身利益。

数据显示,2018年各类健康险种保费收入中,疾病险占比最高,达到3553亿元,在全部健康险保费中的占比达到65.2%,其中,仅重疾险一项占比就高达58.3%。与此同时,医疗险的占比只有33.9%。

从同比增速来看,数据显示,重疾险的同比增速达到41.4%,而医疗险的同比增速则只有30.6%依然低于重疾险。

更类似于寿险的重疾险,显然更受到险企欢迎。与之相对应的,健康险的用户主要为个人客户,占比达到75.6%,而团体客户占比只有24.4%,体现出了强烈的个险化特征。

2、细分险种刚刚起步:护理险、失能险占比依然较低

在严重偏门的同时,其他险种的发展,在国内也才刚刚起步。

例如护理险,一度在国内发展迅猛,但主要是专业健康险公司经营的中短存续期产品,随着监管部门不断强化对于中短存续期产品的监管,这类护理险保费收入骤降,导致健康险原保险保费收入也出现一定程度下滑。

到2018年,保险业仅实现护理险保费收入39.2亿元,同比负增长近92%,近乎减半,而在全部保费收入中的占比尚不足1%。

失能险作为另外一种主流的健康险产品,保费收入则更低,只有7.1亿元,在全部保费收入中的占比几乎可以忽略不计。

产品不够丰富,导致目前的商业健康险产品无法满足消费者多种多样的需求。第四次中国城乡老年人生活状况抽样调查成果显示,中国失能、半失能老年人已超过4000万人,其中重度失能老人占相当比例。同时,相关调研报告显示,全国7%的家庭有需要长期护理的老人,目前实际接受的护理绝大部分由配偶、子女或亲戚提供,第三方机构服务占比极低。面对巨大的市场,商业健康保险目前却无能为力。

3、市场高度集中:健康险市场整体80%的保费收入来自排名前11的公司

与人身险整体市场相同,健康险市场整体发展也极不平衡。数据显示,2018年,在87家经营健康险业务的人身险公司中,只有11家公司的健康险保费收入突破100亿元大关,这11家公司的健康险保费收入在全部健康险保费收入中的占比超过80%。

这也就意味着,其余76家险企的健康险保费收入市场份额尚不足20%,健康险市场马太效应也相当显著。

近年来,随着行业转型深入,大公司更加青睐于发展市场需求旺盛、件均保费高、对于保险公司价值贡献高的重疾险产品,进一步加大对于健康险的投入力度,大公司的健康险保费收入占比进一步提高。

数据显示,2018年的几家上市险企公布的数据来看,最畅销的产品中,都出现了健康险的身影。

4、增值服务含金量低:难以发挥实际作用以增强用户粘性乃至降低客户风险水平

2019年“全国肿瘤防治宣传周”的宣传主题是“科学抗癌 预防先行”,因为科学研究表明,很多癌症其实是可以预防的。最近,国家癌症中心/中国医学科学院肿瘤医院赫捷院士和陈万青教授牵头发表在《柳叶刀——全球健康》上的重磅论文就指出,在20岁及以上成人中,中国每年有103.6万人死于23种主要致癌因素引起的各种癌症,占全部20岁及以上癌症死亡人数(约为229万人)的45.2%。换句话说,只要防控好23种致癌因素,中国45.2%的癌症死亡可以避免。

癌症可预防,也就意味着日常的健康干预或者说健康管理对于降低癌症发生率,至关重要。

围绕健康管理,今年来国内险企纷纷加大投入,试图在健康险的市场竞争中,通过附加服务来加大自身产品的附加价值,毕竟,健康险才更多体现险企的服务属性。

不过从目前来看,商业保险公司提供的健康险附加服务往往都停留在较浅的层面,包括预约挂号、健康体检、就诊绿色通道等等。近年来,随着移动手机的发展以及可穿戴设备的发展,一些公司也尝试将用户的运动习惯与保费水平相绑定,但整体来看,主要停留于保费与行走步数挂钩的层面,依然停留于较浅的层面,实际上难以达到通过健康管理服务提升客户粘性,甚至通过健康管理控制风险发生的地步。

2018年,安永联手太保发布的《中国商业健康险白皮书》也指出,因健康服务方众多,缺少标准化统一管理平台,各自拥有独立系统,保险公司逐一对接成本高,时效差。保险公司为医疗服务商带来的新增客户有限,故而缺少管辖控制能力,在合作管理过程中的能动性弱。总之,达成双方利益统一的有效合作目前颇为困难。

5、缺乏定价能力:健康险产品同质化竞争严重

在商业健康险发展中,保险公司的定价能力是非常核心的能力,然而由于商业保险公司缺乏足够的经验数据,以及自身精算能力的限制等诸多原因,现实中,国内的商业保险公司大多缺乏健康险定价能力,大多数健康险产品的开发以及定价基本都要依仗再保险公司。

定价能力的匮乏,严重限制了险企健康险产品的精细化发展,导致国内商业健康险保费快速发展的同时,一方面,在很多细分领域上,商业保险公司无法满足消费者需求;另一方面,健康险产品同质化竞争严重,一旦有新型健康险产品出现且取得不错的市场反响,其余保险公司就会“一拥而上”。

近年来,百万医疗险的发展,生动证明了这一点,当先发的百万医疗产品火爆网络,大量同质化产品很快面市,为了营销,每个参与者都绞尽脑汁赋予产品更多“卖点”,消费者在铺天盖地的宣传与不同产品的比较中,难免感觉眼花缭乱。产品层面的创新最终都难免陷入到低水平重复性的竞争中去。

6、数据获取存在障碍:有赖国家建立医疗数据共享和更新机制,打破医疗“信息孤岛”

缺乏定价能力,最根本的原因在于,商业保险公司在医疗数据的获取上,存在巨大障碍。

2019年两会期间,全国政协委员,对外经济贸易大学保险学院副院长、教授孙洁在接受记者采访时曾对此作出说明:

从风险管理来看,现阶段我国个人电子健康档案缺少可得性和开放度,商业保险公司无法规避“逆向选择”风险,也无法通过介入医疗服务来控制医疗费用支出。从定价管理来讲,数据匮乏决定了产品定价还处在粗放阶段,只能参照行业生命表进行定价,维度粗糙,依据有限,很难提供具备个性化的精细定价服务,制约了服务水平的提升。

她指出,“医疗数据信息共享在医疗健康服务领域的意义重大”,目前我国医疗、医保和医药卫生数据缺乏整合,社保部门及公立医院对医疗数据的垄断问题限制了商业健康保险的发展。因此,建立医疗数据共享和更新机制,打破医疗“信息孤岛”,非常有必要性。

基于以上现状,孙洁提出三点建议:一是健全个人电子病历系统,提升医疗信息标准化水平;二是建立保险行业数据与社会医保数据的系统对接;三是立法规范保障信息隐私问题,防止数据滥用。

7、社保经办业务难获突破:保险公司难以对风险进行把控,往往沦为“出纳”

为尽可能多的获取数据,近年来,商业保险公司对于经办社保类业务兴趣浓厚,希冀通过深度介入社保业务,从而获得更多数据,甚至在这一基础上,可以对客户进行深度开发。

数据显示,截至2017年底,共有16家保险公司在全国30个省( 区、市)开展了大病保险,覆盖城乡居民10.5亿人。从2010年至2015年9月底,保险业累计受托管理医保基金860亿元。

然而从目前来看,并未取得预期当中的效果,在实际的经办中,商业保险公司往往沦为了社保机构的“出纳”,仍然没有任何的话语权。

而且,由于难以实现对风险的管控,社保经办类业务很难获得盈利。根据银保监会公示的最新大病保险经营资质名单,显示有七家保险公司失去相关业务资质,其中一些险企就被认为主要是因为亏损,所以主动放弃了这类业务的经营资质。

8、商业健康险前景难料:归根结底,取决于政策留给商业健康险的发展空间

为证明中国健康险市场发展潜力之大,人们喜欢举的例子是美国商业健康险市场。安永联手太保发布的《中国商业健康险白皮书》中给出的数据就显示,2015年,美国医疗费用支出中,商业健康险占比达到39.6%,而同期中国的商业健康险支出占比仅有3.6%。

果真如此么?殊不知,商业健康险在医疗费用支出中占比的高低主要取决于一个国家的医疗保险模式,美国商业健康险在医疗费用支出中占比之所以高,也是因为美国的医疗保险模式主要以商业健康险为主造成的。

事实上,同为发达国家,德国以及英国两国的商业健康险在医疗费用支出中的占比依然很低,2015年,分别为3.0%、5.5%,其中德国甚至低于中国。

图片来源:安永、中国太保《中国商业健康险白皮书》

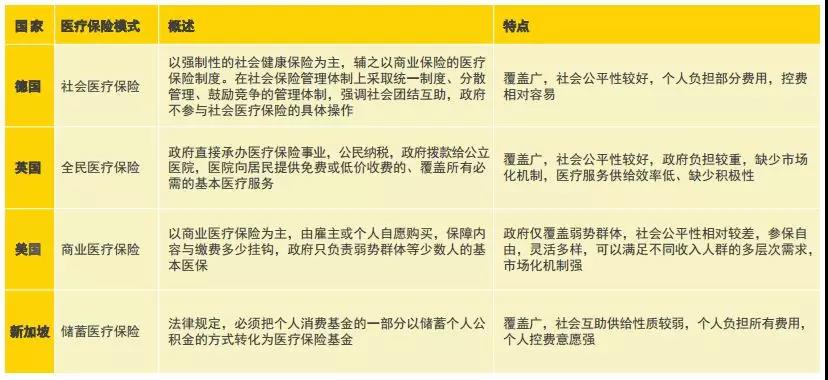

根据《中国商业健康险白皮书》,全球医疗保险模式大致可分成四类,以德国为代表的社会医疗保险模式,以英国为代表的全民医疗保险模式,以美国为代表的商业保险模式,以新加坡为代表的储蓄医疗保险模式。我国目前为类似德国的社会医疗保险模式。

全球主要医疗保险模式概览

图片来源:安永、中国太保《中国商业健康险白皮书》

这也就意味着中国商业健康险究竟能获得多大发展,主要还取决于国家会采用什么样的医疗保险模式,能够给商业健康险留下多大的发展空间。

值得注意的是,至少在护理保险方面,目前,国家显然更倾向于将其纳入社保。2016年开始,人力资源和社会保障部就发布指导意见,在青岛、上海等15个城市开展长期护理保险制度试点,探索建立为长期失能人员的基本生活照料和医疗护理提供资金或服务保障的社会保险制度。