有关产品和精算新规的火线评论:十大影响将现,人身险转轨发展基本定调行业动态

投资收益大幅下滑,资产端承压的情况下,监管部门不但要限制中短存续期产品的保费额度,也开始着手从产品设计本身着手,防范利差损风险。 9月6日下午,备受关注的两个有关人身险产品的监管制度,《中国保监会关于强化人身保险产品监管工作的通知》(简称《产品监管》)、《中国保监会关于进

投资收益大幅下滑,资产端承压的情况下,监管部门不但要限制中短存续期产品的保费额度,也开始着手从产品设计本身着手,防范利差损风险。9月6日下午,备受关注的两个有关人身险产品的监管制度,《中国保监会关于强化人身保险产品监管工作的通知》(简称《产品监管》)、《中国保监会关于进一步完善人身保险精算制度有关事项的通知》(简称《精算制度》正式下发,引发行业极大关注。除此之外,监管还强制提高产品保额、强化精算师责任,对于大量存在的销量很低的产品,也明确需要限期退出市场……

整体而言,《产品监管》以及《精算制度》将给行业带来如下十大影响:

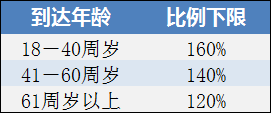

《精算制度》规定:保险公司开发销售的个人定期寿险、个人两全保险、个人终身寿险和个人护理保险产品,死亡保险金额或护理责任保险金额与累计已交保费或账户价值的比例应符合以下要求:据了解,目前市面上很多人身险产品,其死亡保险金额与累计已交保费或账户价值的比例一般为120%。该规定的出台,等于是监管部门强制提高保额。按照保监会有关负责人的说法,当最低比例提至120%时,风险保障水平已经属于世界较高水平,如今进一步提高,并将主要年龄段的死亡保险金额比例要求由120%提升至160%,该风险保障要求超过美国、欧洲、亚洲等世界主要国家和地区保险监管部门要求。由于目前很多产品都不满足这一规定,大量的产品都需要重新设计。而按照《精算制度》,2017年4月1日之前,所有不符合有关规定的产品都要停售,这也就意味着,保险公司需要在不足7个月的时间里,重新开发一批产品。在之前业内流传的征求意见稿中,明确风险保费不得为零,而正式出台的文件中,相较之前的征求意见稿有了更加全面的表述,要求保险公司合理收取各种费用。《精算制度》规定,保险公司应合理确定人身保险产品预定附加费用、风险保费、初始费用、退保费用等各项费用的收取。对于利润测试结果显示新业务价值为负的新产品,中国保监会将不接受其审批与备案。据业内人士介绍,目前市面上存在很多不收取任何费用的产品,从精算的角度来看,这些产品是注定会出现亏损的,但是保险公司为了获取更多现金流,为了使产品在市场上更具有竞争力,还是会采取这种方式。保监会此次规定的出台,无疑是断了保险公司的这一念想——利润测试结果为负的新产品,一律不能备案和报批。当然,因为只是考察测试结果,在很多数据上,保险公司还是有一定的“操作”空间,为了防范这一点,《精算制度》明确规定,如果预测值与实际值发生较大偏差的话,也需要追究总精算师的责任。在此前媒体的报道中,保监会拟降低部分产品的审批预定利率,这被一些业内人士视为“费率市场化改革的倒退”,但从最后出台的制度来看,显然并非如此,只是对万能险的评估利率进行了下调。《精算制度》规定,万能保险责任准备金的评估利率上限调整为年复利3%,保险公司新开发的预定利率或最低保证利率不高于评估利率上限的人身保险产品报送中国保监会备案即可,超过3%则需要报送中国保监会审批。需要注意的是,此次下调的只是评估利率,与保险公司承诺给消费者的最低保证收益率以及实际的结算利率并非同一概念,不一定会影响消费者的实际收益。保监会有关负责人答记者问时表示,这主要是为了在利率下行时期防范利差损。同时也是为了鼓励险企发展风险保障类业务,因为普通型人身保险产品评估利率维持3.5%不变。近两年来,随着保险行业投资收益率的走高,万能险的结算利率也一路水涨船高,个别公司甚至推出了结算利率在8%以上的产品。在投资收益高企之时,这样的产品当然可以为保险公司吸引大量的保费,然而在投资收益率大幅下滑的当下,继续维持这样的超高结算利率显然容易导致保险公司出现利差损。但下调结算利率,则意味着产品竞争力的下降,一些保险公司宁可亏损也要维持高结算利率,甚至出现了结算利率与投资收益率倒挂的现象。但现在,险企再也不能这样做了,《产品监管》中,对于万能险的结算利率也做出了明确的规定,“当万能账户的实际投资收益率连续三个月小于实际结算利率且特别储备不能弥补其差额时,当月实际结算利率应当不高于最低保证利率与实际投资收益率的较大者。”这也就意味着,极端情况下,保险公司的万能险结算利率甚至可能出现低于最低保证利率的情况。有业内人士认为,结算利率本身是由险企自主调节的,但是在目前市场利率下行的情况下,强制险企根据实际收益情况调低结算利率,有助于防范利差损,但同时也会滋生更大的危险,因为很多公司在宣传产品的时候,往往都是给出了较高的结算利率,甚至误导消费者为“固定收益”,如果一旦出现结算利率大幅下滑,甚至低于最低保证利率的情形,很有可能引发消费者不满。3月中短存续期产品新政出台后,投连险、变额年金产品被排除中短存续期产品之列,因此开始有寿险公司有计划转战投连险,以此寻求新一轮的保费规模突破。因此,当市场上万能险保费增速出现放缓之时,投连险的增速却同比提升。但是此次发布的《精算制度》却将投连险、变额年金险也纳入了中短存续期产品的范围,要求保险公司根据实际情况进行评估,彻底打消了保险公司试图借助投连险提升规模的想法。弘康人寿、光大永明等险企在今年前7月的投连险保费已经超过两百多亿元,明显将深受此次新政的影响。《精算制度》还规定,自2017年1月1日起,保险公司不得将终身寿险、年金保险、护理保险设计成中短存续期产品。这也就意味着,今后中短存续期产品只可能是两全保险。『慧保天下』曾于7月底发布《健康险保费大注水:理财型产品拉高规模》一文,揭露和谐健康以及人保健康两家健康险公司借由护理保险大量销售中短存续期产品,而此次新规的出台无疑将对这两家公司造成重大影响。因为专业健康险公司的经营范围一般只涵盖健康类产品,而除护理保险外,其余健康险产品并不适合于设计成理财类产品。这对业界最为关心的中短存续期产品问题,《精算制度》延续了3月份中短存续期新政的主基调,仍然要求保险公司在5年的时间内逐步压缩该类产品在总保费收入中的占比,2018年要压缩至50%以内。在此基础上,《精算制度》还试图进一步压缩中短存续期产品的保费占比,明确要求在未来五年内要逐步降到30%以内。“自2019年1月1日起,该类产品的比重不得超过50%,自2020年1月1日起,比重不得超过40%,自2021年1月1日起,比重不得超过30%。”这样就意味着,5年之后,保险公司的中短存续期产品至多不能超过30%,该类产品将彻底被边缘化,某些保险公司必须彻底转型。保监会副主席黄洪近期在出席某公开活动时曾明确表示,要切除无效产能,“目前寿险业在售的产品1万多件,但是真正有一定规模的产品不过1千多件,大量没有保费收入的产品消费行业大量的人力物力以及系统资源,对于这些无效的产品供给要建立退出机制,使之主动退出保险市场。”话音刚落,相应的规定,即已出台。在《产品监管》中,保监会明确规定,年度累计规模保费收入少于100万、年度累计销售件数少于5000件的备案个人产品需要停售。这也就意味着,未来将有大量的销量低的产品退出市场。除此之外,《产品监管》还明确要建立产品的退出机制,经抽查发现并认定保险公司备案产品存在违法违规情形的,将责令保险公司停止使用违规产品、公开披露产品停售信息。对在实际经营过程中发现产品存在违法违规或不公平、不合理等情形的,也应当主动退出市场。一向不引人注意的保单贷款,此次《精算制度》也做出了明确的规定,要求“保险公司提供保单贷款服务的,保单贷款比例不得高于保单现金价值或账户价值的80%。”对于支付保费以及还款,也明确不得使用信用卡支付。据了解,目前市场上,保单贷款比例一般都在现金价值或账户价值的90%。保单贷款在为一些急需用钱的客户提供了便利的同时,也给一些人造成了可乘之机。据了解,在开门红等比较重要的保费时点,保险公司一般都会出台很多的激励方案,给予绩优人员大量的奖励。一些保险公司销售人员以及内勤却会利用保单贷款的漏洞,通过投保、抵押贷款、再投保、再抵押贷款的形式,只用很少的费用,撬动大量的保费。以这种方式,虚增保费,套取保险公司的方案利益,在混肴视听的同时,也严重损害了保险公司正常的经营秩序。而此次监管对此作出明确规定,显然是希望能够遏制这种现象。以淘宝、百度、携程为代表的第三方平台已经成为保险公司网销保险最重要的渠道之一,由于渠道强势,保险公司之间又竞争激烈,导致支付第三方的费用水涨船高,保险公司只落得个“赔本赚吆喝”的境地。尤其是个别平台还存在竞价排名的方式,谁出价高谁的产品就排名靠前,这进一步加剧了保险公司公司之间的手续费竞争。《产品监管》对此也做出了明确的规定,要求保险公司加强分红险、万能险和投连险等新型产品销售管理,禁止险企参加互联网竞价排名销售活动等五类行为。但对于该规定的实际效果,有业内人士却表示并不看好,因为明面上的竞价行为容易禁止,难以禁止私下的竞价行为。