新华保险杨征:新保险合同准则揭示险企经营实质,引领高质量发展互联网+

5月18至19日,在以“回归与分化”为主题的“2021慧保天下保险大会暨第四届新浪金麒麟保险高峰论坛”上,新华保险副总裁杨征出席活动并做了题为“认清大变局,融入新格局,深入践行寿险行业经营规律”的主题演讲。

他指出,经过几十年的成长与发展,保险业虽然取得了一定成绩,但在整个金融业中的地位并无明显提升,总资产在金融业中的占比仍仅有7%。面对各类灾害事件,寿险业虽积极作为,但距离“社会稳定器”的目标定位还有不小差距,例如在重大自然灾害和重大公共卫生事件发生时,寿险业发挥的社会作用和影响还相对有限。

随着我国经济进入高质量发展阶段,寿险业的经营环境也在逐渐变化,新形势下,行业亟需找到更有利的市场定位。而从近年来的发展趋势看,回归本源,即为居民平抑与生老病死相关的各类风险,正是新经济格局下寿险业发展的核心驱动力。

在这一高质量发展的过程中,他认为,新保险合同准则的实施将扮演极其重要的引领角色,一方面是其揭示了寿险公司的经营实质,分开列示保险风险损益与投资风险损益,能够区分寿险的不同利润来源;另一方面更是深入阐述了寿险的核心经营规律,引导行业关注资产负债匹配与资产管理,践行长期主义,实现高质量发展。

下文即根据杨征现场演讲整理而成:

新华保险副总裁 杨征

我是行业里面的一名老会计,会计一般不背任务,没有压力,因此就有了一个好处——可以较为冷静和全面的思考,也就是俗话说的“站着说话不腰疼”。今天我就从会计的角度出发,谈一谈自己的想法:

行业面临复业以来的大变局

寿险业是一个伴随改革开放而兴起的行业,站在时代的风口上,一直与经济社会的整体走势紧密相关。

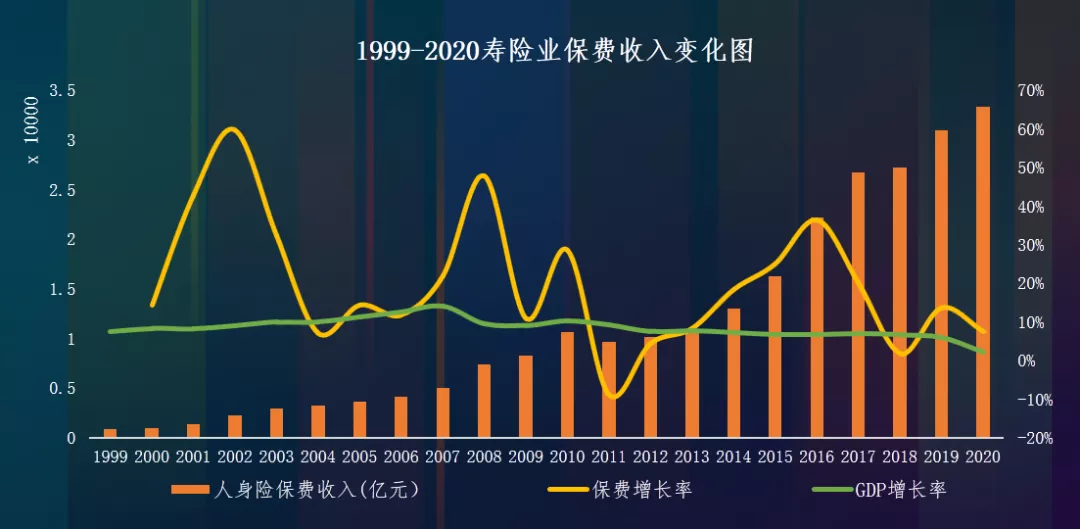

1979年复业,正处在改革开放的初期,中国经济腾飞,也随之带动寿险业的蓬勃兴起。从有数据的近二十年看,人身险保费由1999年872亿猛增到2020年的3.3万亿,年均增速18.9%,大幅超越了GDP平均增速水平;同时,享受到经济增长红利、人口红利以及经济转型红利,保险密度与深度也有了显著提升。

而随着中国经济进入新发展阶段,社会、技术、经济、人口等外部因素深刻变化,行业的增长也出现放缓。经济由重量向重结构转变,人均收入增速回落,新技术重塑消费习惯,人口结构快速调整,行业旧动能逐渐失效而新动能未生,开启复业以来的最大变局。

宏观经济增速换挡,经济从高速增长向中高增长换挡。2010-2020年,中国GDP增速和人均可支配收入增速明显放缓。

新旧发展动能切换,行业跨界竞争、消费习惯和方式变迁等冲击原有竞争格局。

人口老龄化不断加深。60周岁以上人口占比从2010年的13.3%增长到2020年的18.7%,其中65岁以上老人比例从2010年的8.87%增长到2020年的13.5%。同时,劳动力人口比例大幅下降,由2010年的70.1%不断下降到2020年的63.4%。

与此同时,还要看到,虽然经过了几十年的发展,但寿险在整个金融业中的地位还不突出。从资产规模看,2020年保险业总资产23万亿,仅占整个金融业的7%,与银行业的320万亿差距悬殊。从机构数量看,2019年保险业共有法人机构235家,远低于银行业的4600余家,仅高于证券业的130余家。

在社会中的发挥作用与影响力也相对有限。面对疫情、地震等重大公共灾害,行业各家虽然都在积极作为,但距离“社会稳定器”的目标定位还有不小差距。没有巨额的赔付支出,社会影响也比较有限,只能说尽了微薄之力。

面对新的经济结构与市场环境,寿险业既要重塑发展动力,又要进一步提高自身在经济发展与社会保障中的地位与作用,怎样找到更有利的定位,就成了大家要共同探讨的话题。

融入高质量发展的新格局

从历史经验看,保险业经历了近二三十年的风风雨雨,是有能力在大变局中谋求突破的。

上世纪八九十年代,行业迎来第一波爆炸式增长,塑造了寿险的基本业务模式与队伍基础,诞生了一批大公司,也就是今天大家说的“老六家”。

九十年代,行业遭遇了世界保险业最致命的利差损风险,最终依靠国家支持、原保监会的领导以及业界的共同努力,剥离不良资产,限制定价利率、鼓励产品创新,逐步化解利差损风险,提升了业务质量。且在此之后,公司治理水平不断提升,多家大型险企破茧成蝶,成功上市并跻身世界500强。

近十年来,随着监管政策的开放,保险业投资渠道大爆发,一时间寿险牌照一照难求,行业向短期化、理财化偏移。但也是在监管的要求与各大企业的带动下,保险重新姓保,回归保障,行业进入新一轮改革。

这都是行业所经历的历史,所展现的是行业的创新能力、发展意愿,多次陷入困局又成功破局的强大生命力。

那么后续该怎么走?应该看看寿险业的初心是什么。

生老病死是人们无法规避的风险,寿险业最根本的任务,就是通过金钱赔付或者提高服务,来适当地的平抑这些风险对个体造成的冲击。

本次大会安排了各种专题讨论,有关于投资端的,有关于养老医疗、科技创新的,都没有超出寿险自身的核心业务范畴,即长期投资为风险管理提供资金,专业服务对生老病死风险进行干预、管理。这都是寿险业核心或者说是寿险业自带的经营模式,也是寿险公司必需承担的责任。这就是我们在新格局当中应该有的定位和审视。

新格局下寿险发展的核心驱动因素包括:

“生”育率明显下降。近年来,适龄人口生育意愿偏低,总和生育率已跌破警戒线,将对中国经济和社会产生深远影响。

“老”龄化持续加深。养老资金和养老服务的需求急剧上升,寿险业在社会化养老方面应有所作为,养老社区、养老产品还有长足发展空间。

“病”疾显著增加。由于环境污染和生活方式不健康,存在全社会健康焦虑,健康险和健康服务需求尚未充分满足。

“死”亡风险并未下降。尽管人均寿命变长,但是意外、自然灾害、疫情和社会波动导致死亡的风险并未下降,寿险、意外险需求还在增加。

新保险准则引领高质量发展

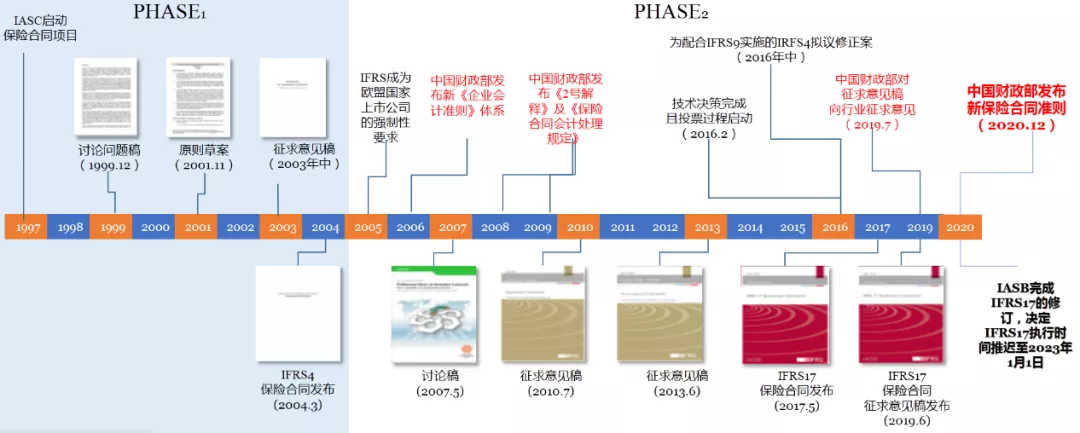

新保险合同准则是世界范围内历时最长,最复杂,受诟病、受质疑最多,全新推出的世界范围内的一项会计准则。去年年底,财政部正式发布通知,计划于2023年起实施。

为什么有这么多“最”?因为寿险业态最复杂。无论是国际还是国内,制定行业性会计准则的行业仅有三个,一是农业,二是采掘业,三是保险业。保险,特别是寿险行业,是人类现代经济领域的一个独特经济事项,很难与其他行业类比。

关于新保险准则,有两点尤为值得关注:

第一,新准则很好地揭示了寿险公司的经营实质。

在此之前,寿险公司的损益表,同传统公司的损益表基本没有差别,没法分清有多少风险类服务,有多少投资类服务。虽然在经济事项上是有差异,但在损益表上,投资和保险服务两者的盈利无法区分。

而在新准则下,寿险公司的保险风险经营损益与投资风险经营损益需要分开列示,且是前所未有地要求将投资收益与投资财务成本同时列示,这样很大程度上就能避免行业暗藏巨额利差损风险。

与此同时,寿险公司的赢利点来自何处?是源于保险保障还是投资服务?新保险合同准则对这个问题的回答更加清晰。部分公司虽然名义上是寿险企业,但实际却与银行、证券、基金业务相似。在此基础上,谈及保险回归保障,就可以通过保险经营在总体经营成果中的当量以及变量进行衡量。

第二,新准则能够更深入的阐述寿险的核心经营规律,引导寿险公司进一步关注资产负债匹配与资产管理。

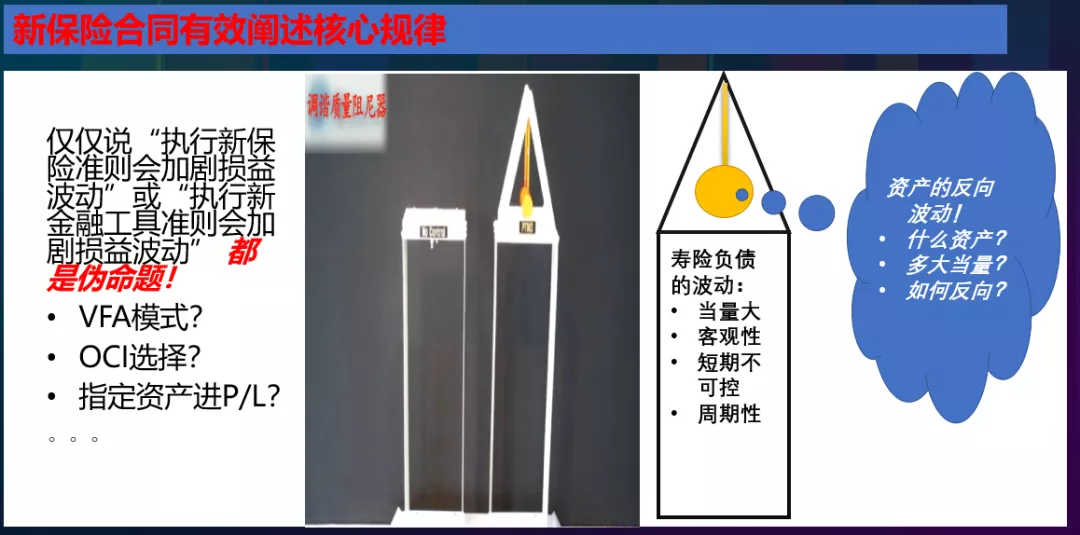

首先介绍一个工程概念——风阻尼器,摩天大楼如果没有安装风阻尼器,晃动就会很剧烈,而安装了风阻尼器的建筑,大楼的摇晃则会被阻尼器的反向摇晃所极大的吸收。

两年前,当全球针对资产端出台新金融工具准则时,就有人说,“新金融工具准则会对寿险公司的收益产生巨大波动”;而当针对负债端的新保险合同准则出台后,又有人说“新保险合同准则会对保险公司的收益产生巨大波动”。

这种只针对资产或负债一端新准则的单独评价,一定是个伪命题,因为这两个部分有内在联系、不可分割,需要在同时实施后整体来看,两者就像是摩天大楼与风阻尼器,结合起来才能体会其中奥义。

寿险经营的一个核心逻辑就在于,通过模式的安排、通过投资的选择与负债的选择来平抑风险,构建一个波动大体相当的资产负债管理架构。这是战略层面的选择,并不是投资一个资产,或者选一个负债产品那么简单,新保险合同准则对此有非常严谨和体系化的要求。

寿险公司在管理中对战略的把握,对资产负债核心逻辑的把握,才能看出其长期竞争能力,资产如何、负债如何,如何联动平抑适当的波动性风险。

寿险行业应践行“长期主义”

现在很多行业、公司都标榜自己做“长期生意”。而寿险不像其他行业,长期不是可选项,是必选项,资产与负债的匹配需求决定了其天然具有长期要求,否则一定会蕴含巨大风险,甚至无从生存。因此,应该从完整经营周期的角度来思考经营策略与业绩成果。高质量发展理念下,更需要牢牢抓住寿险经营的这一核心规律。公司战略如何确定、产品如何选择、渠道如何运营,也都应基于“长期主义”的基石之上。

< END >