这些保险投资大佬们告别行业:负债端成本推高资产端压力,资管公司成风险高发区行业动态

继原新华保险董事长李全失联后,新华保险旗下新华资管总裁张弛近期也被留置,李、张二人曾在新华资管共事多年,个中原因引发行业各种猜测。

纵观保险业所有“问题险企”,“问题”几乎都出在投资端,而“出问题的人”中,也有很多与资管公司、投资业务有关。再加上,行业步入低利率时代,保险业资产端压力与日俱增,由于业绩不佳,投资收益难以覆盖负债成本等问题导致的资管公司人事变动也正在加剧。

在行业穿越周期的关键时刻,机构风险集中暴露的时刻,很多从业者的风险也在暴露。

01

投资端成保险业问题多发重灾区

李全、张弛相继失联,引发了业界对于保险资管业的高度关注。公开资料显示,新华资管成立于2006年,而李全、张弛曾在新华资管共事多年,先是李全于2010年3月加盟新华资管,以原博时基金常务副总经理的身份出任新华资管总裁,并在这个位置上一直工作至2019年9月。而张弛则是在2011年3月加盟新华资管,担任李全的副手。2019年,李全执掌新华保险之后,张弛则接任新华资管总裁一职。

因二人共事多年,坊间普遍认为,张弛的留置与李全有关,而李全的失联,则与新华在香港的资管公司有关。

有关二人的结局,也需等待有关方面的公告或者回应。这些具体的人和事并非本文关注的重点,对于保险业人士,需要警惕的是,保险投资端,正成为一个问题多发的重灾区。

值得注意的是,新华保险创始人关国亮也是因为挪用资金,违规投资锒铛入狱的。

而上一个出事的保险投资界人士,是原百年人寿副总裁、百年资管董事长庄粤珉,2023年初其被带走调查,其问题同样源自投资。在庄粤珉被带走的同一时间,原百年资管总经理卜勇也选择了辞职。

不只上述几人,纵观近年来落马的国资险企高管,多数都是因为投资业务。而更能说明问题的是,问题人是因为投资端,问题公司也多是因为投资端。无论是明天系、安邦系,还是其他各类问题险企,问题几乎都出在投资端,这其中少不了违规关联交易、违规套取资金等。

对于保险业,人们关注的焦点常常在负债端,负债成本走高、癌症发病率上升等都困扰着行业,但实际上,无论国内还是国外,没有险企是因为死差、病差太多宣告破产倒闭的,究其根源,往往都与投资有关,确切的说,往往是巨额利差损导致的——投资端的收益无法覆盖负债端的成本所导致的利差损风险,才是最大的风险根源所在根源。

02

低利率、高负债成本加剧困境,多位投资大佬辞别保险业

当然,出问题的保险投资界人士毕竟是少数,对于大多数的从业者来说,压力并非源于纪律检察机关、也非司法机构,而是源于赤裸裸的投资压力。对于当下的保险业而言,问题不再是业务规模,市场排位,而是收取保费后如何进行投资,资产到期后如何进行再投资,如何覆盖掉高企的负债成本。

可以看到,近年来,已经有多位保险投资界大佬相继离职。

原大家资管总经理吴剑飞,于2023年中提请离职,当年7月10日正式被公司免去总经理职务,在执掌大家资管(原安邦资管)5年后,离开保险业——他最新的动向已经出炉,担任的是银河证券旗下资管子公司银河金汇的董事长。

吴剑飞是保险投资界响当当的“大佬”级人物,在投资界摸打滚打20余年,曾先后担任建信基金首任基金经理、投资部副总监,平安资管股票投资部总经理,民生加银基金副总经理(主管投研)、总经理兼公司投资决策委员会主席等职。2018年,安邦保险集团被托管的关键时刻,吴剑飞走马上任资管公司负责人,在推动公司走向正轨以及业务发展壮大方面做出了突出的贡献。

由于业绩突出,2023年中吴剑飞的离职让很多业界人士感到错愕。但据了解,其离职或有个人选择的原因,但也有相当一部分原因源自沉重的业绩压力。对于风险出清中的大家保险集团而言,其首要任务是守住现金流,在同质化竞争激烈的负债端,与其他险企一样面临着成本较高的问题。而较高的负债端成本主要依靠投资端的收益来覆盖,这在很大程度上加大了保险资管公司的压力,为覆盖成本,有时候资管公司不得不进行一些较为激进的投资,以博取更高收益。

2023年继续走低的市场利率、糟糕的资本市场表现,令整个保险行业资产端承受的压力更胜以往,而吴剑飞的离职或正与此有关。

2023年11月,另一位“大佬”,原合众资管总经理俞岱曦,也选择了离开。俞岱曦在基金行业从业多年,曾任中银基金副总经理、民生加银基金总经理等职,后辞职创立私募,担任上海万吨资产管理有限公司总经理等。2021年7月,俞岱曦正式获批出任合众资管新一任总经理。

适逢疫情肆虐,保险业负债端、资产端严重承压,合众保险资管的业绩也颇为动荡。营业收入、利润一度持续走低。2020年-2023年,合众资产分别实现营业收入5.03亿元、3.91亿元、2.26亿元、2.1亿元,分别实现净利润2.86亿元、1.49亿元、0.51亿元、1.93亿元。其中,2023年,其营收下滑超35.58%,不过利润增速超过90%。

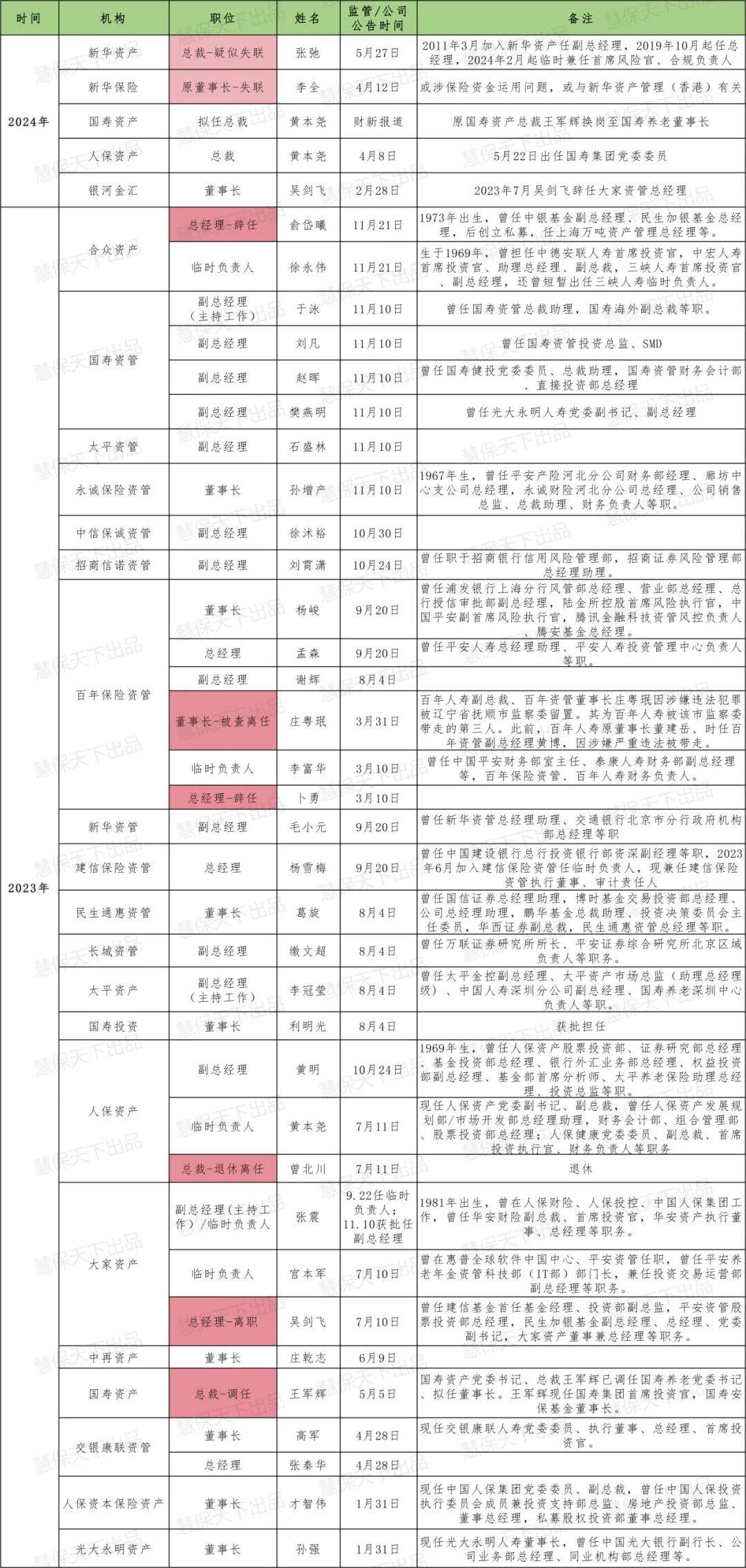

除上述提及的新华资管、百年资管、大家资管、合众资管之外,2023年至今,国寿资管、永诚资管、建信资管、民生通惠资管、交银康联资管、人保资本保险资管、光大永明资管等,也都出现了董事长或总经理的人事调整。不少保险投资界大佬们,纷纷离开行业,成为行业负债端、资产端双重承压背景下,深度转型发展的又一注脚。

附表: