财险十强激烈抢位:华安危局,阳光紧咬大地、众安直追太平,三年内核心高管全换遍行业动态

在对寿险竞争格局(寿险大洗牌:泰康直追太保开启“探花之争”,新华已悄然掉队)进行分析后,财险也不能错过,『慧保天下』对排名前十的财险公司近五年的业绩表现、近三年的人事调整情况也进行了统计,从中发现了很多有趣的结论。

最明显的是竞争格局优化的同时,还有些变化在预期内。例如,前四名“千亿俱乐部”的排名愈加稳固,大地阳光多年来持续短兵相接,而众安将超过太平财险是大概率事件……与此同时,身处同样水温的市场,同质化的业务和模式,也让不同公司呈现出有趣的“同频共振”,从人事上来看,近三年财险前十强核心高管均轮换了一遍,比较惹眼的大地保险更是“一年一换”……

近几年,提起财险业,大家共同的印象是“平稳”发展,尤其是与波澜四起的人身险比起来,但对于它自身来说,深度转型的难题同样存在,尤其是2023年保费增速回落、成本整体上升、规模效益发展情况均不及去年等。且先不论约有三分之一的险企处于亏损状态,仅看这跻身财险排名榜单前十的公司,也并不意味着进入榜单就可以高枕无忧,仍是各有不同的难题。

财险市场全景描画

前四名愈加稳固,大地阳光短兵相接,众安超太平财险为大概率事件

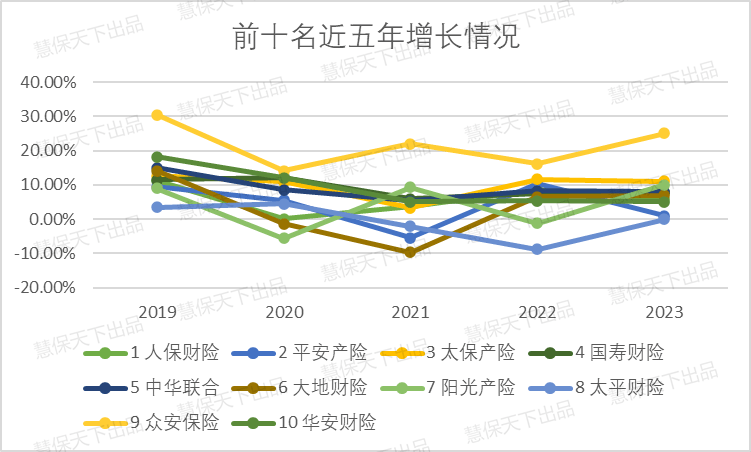

除开已消散于历史进程的天安财险,以及两年增长不佳后跌出TOP10榜单的中国信保,近几年的财险市场排名,已呈现出较为稳定的态势。但细细看来,却又能发现很多有趣的细节:

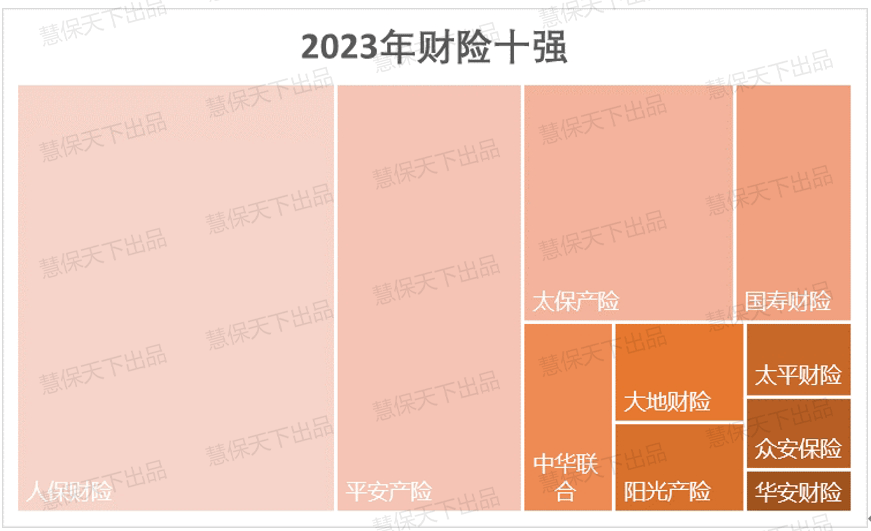

一是,前四名龙盘虎踞态势愈发加强,尤其是人保财险、平安产险、国寿财险等三家头部,在2023年依次突破5000亿、3000亿、1000亿元等目标保费大关后,与后序险企保费差距逐渐拉开,前四名“千亿俱乐部”的排名愈发稳固。

二是,“老七家”的叫法或许也适用于财险市场,人保财险、平安产险、太保产险、国寿财险、中华联合、大地财险、阳光产险七家近5年排名并未发生改变。但值得注意的是,其中阳光产险激烈竞逐大地财险,力争第六名,保费差距已短兵相接:在2019、2020年还有将近百亿保费收入差距,到了2021年就只剩下30亿元保费差距,而2022年、2023年又变成了60亿元、50亿元。

三是,众安保险在持续的高增速下,其保费收入超过太平财险将成为大概率事件。近五年来众安保险一直维持着超过两位数的增长,有时甚至还能超过30%,在二者保费差距不过十亿元的情况下,众安保险的反超近在眼前。

而从最新的2024年一季度数据来看,上述结论均可得到印证。首先是大地财险和阳光产险,二者的保费收入分别为150.38亿元、124.29亿元,分别同比增加0.15%、18.26%。虽保费收入仍有差距,但极大的增速差异,也代表了未来的可能发展方向。其次,虽然太平最新的保费数据情况未公开,但众安保险仍很好地维持住了两位数的高增速,达到18.1%,这对于保费增速大概率处于正常(偏低)水平的太平财险来说,或许已经是冲锋的号角。

高频换将

近三年财险前十核心高管全换遍,大地一年一换,华安总裁董事长双双空缺

万事万物皆为因缘和合,最直观的保费数据是“果”,而其背后的“因”却多种多样,尤其是在当前平稳发展好似已成共识的财险市场下,转型战略、人事变动等变化才更值得关注,其或将形成全新的财险市场格局。

最为明显和关键的是人事变动,核心高管是企业经营发展的关键力量,其变动往往意味着企业航向和战略的转变。对于财险市场来说,也同样并不缺乏人事调整的新闻。梳理近三年的新闻可以发现,这些财险公司们有的高管稳步前进,有的实现得力干将加盟,还有的公司却高管“一年一换”,而影响未来发展格局的关键因素很大可能就隐藏在这寥寥数语的人事调整新闻中了:

人保财险——出任总裁两年后,于泽升任副董事长

在2021年接任人保财险总裁后两年,于泽再次升职,2023年5月31日,于泽被选举担任人保财险副董事长,同时担任人保财险执行董事、总裁。

平安产险——龙泉再次回归,担任平安产险董事长兼CEO

2023年,中国平安发生多起重磅人事变动,继陈心颖离职、郭晓涛、孙建平纷纷履任新职务后,平安产险在9月底也迎来新任“舵手”龙泉。2023年11月13日,平安产险公告称龙泉担任公司董事长的任职资格已获金融监管总局核准——即自11月13日起,龙泉正式担任平安产险的董事长兼首席执行官。

太保产险——曾义接任总经理,与顾越搭班

2021年3月,太保产险总裁盛亚峰离任,赴任中国太保大湾区发展总监,由太保产险董事长顾越代行公司总经理职权。2022年6月,太保产险发布公告称,已获监管批复,曾义自2022年6月15日任太保产险总经理。

国寿财险——迎来史上第二位女总裁黄秀美

2022年8月,原国寿寿险执行董事、副总裁、财务负责人黄秀美被任命为国寿财险拟任总裁,其成为国寿财险历史上第四位总裁,同时也是第二位女性总裁。 2023年2月27日,黄秀美担任国寿财险董事、总经理的任职资格正式获批。

中华联合——原现代财险总裁蒋新伟正式加盟中华联合

2023年2月,原现代财险总裁蒋新伟正式加盟中华联合财险,成为中华联合财险历史上第五位总裁。此前,2022年10月,中华联合财险连发2条公告,一则是推选公司总裁高兴华出任公司董事长,原公司董事长徐斌因到龄退休不再担任该职;另一则是,宣布高兴华不再担任中华财险总裁,但转任公司临时负责人,代行总裁职权。2023年1月,高兴华出任中华联合财险董事长的任职资格正式获得批准。

大地财险——高管层一年一换,一年内雷建明、李晓民分别升任董事长、总裁

2023年4月28日,中再集团党委书记、董事长和春雷获批再次担任大地财险董事长;8月31日,中再集团党委委员、副总裁雷建明获批担任大地保险董事、总经理。而短短不到一年时间,2024年3月25日,大地保险表示,在完成相关必要程序后,大地保险总裁雷建明将出任董事长,副总裁李晓民将出任总裁。

而值得注意的是,自2021年起,大地保险的高管就一直处于调整状态中,算得上是“一年一换”:

2021年3月,陈勇不再担任大地保险总裁一职,将调任中再集团业务总监;后2022年5月,中纪委监委发布消息,陈勇涉嫌严重违纪违法被审查调查。

2021年8月,经监管核准,保险老将于利民重回大地保险,成为大地保险第四任总裁。

2022年9月,中再集团发布公告称,执行董事、董事长袁临江因工作调动而辞职,由和春雷继任。

2023年4月,中再集团党委书记、董事长和春雷获批再次担任大地财险董事长。

阳光产险——上市途中多名强将加盟,尹铭、谷伟、华山先后加入

在阳光奔赴港交所上市之时,阳光产险吸引了诸多行业内颇有声量的人才加盟。2021年1月原蚂蚁集团副总裁、蚂蚁集团保险事业群总裁尹铭加盟阳光产险,出任总经理一职,后又回到蚂蚁集团任副总裁,2022年5月,尹铭再度离职。同时,原人保金服原总裁、曾长期在人保财险任职的谷伟也加盟了阳光保险,二人分别出任集团作战中心总经理、指挥中心副总经理和集团支持中心总经理。紧随其后,作为原人保健康党委书记,算得上是财险领域的重要人物的华山,2022年7月,其出任阳光财险总经理的任职资格正式获批。

太平财险——2022年总经理、董事长同时获批

2022年2月,朱捷获批担任太平财险总经理,尹兆君获批出任太平财险董事长。

众安保险——首任总经理离开后又回归接任董事长

2023年7月24日,众安发布公告称,董事长欧亚平因个人工作安排辞去董事长职务,同时选举独立非执行董事尹海为董事长。

华安财险——13年总裁辞职,高管班子集体大调整,拟公开招聘总裁、副总裁

老十华安财险近期更是发生人事地震,当前其董事长、总裁均处于空缺状态。3月27日,华安财险发布公告称,任职长达13年的总裁童清辞职,由湖南分公司负责人李云焕出任临时负责人。同时,其2023年第四季度偿付能力报告显示,华安财险高管数量当前仅有6人,副总裁数量也由5位缩减至1位,并取消常务副总裁职位。而在领导班子发生如此大变局之时,华安财险的解决办法竟是外部招聘,公开信息显示,华安财险发布了总裁、副总裁招聘启事,两个职位各招聘一名。

总体看来,财险前十强的核心高管均发生了一轮更换,但原因各不相同,有的公司是集团公司整体战略调整后的调兵遣将,而有的是涉及违规事件后的被动仓促应对,有的是涉及退休等正常人事调整,而有的或是经营困局发生集体变更……除此之外,也不能否认的是,或许是因为身处这一片同样水温的市场,业务也较为同质化,从而这些财险公司也呈现出有趣的“同频共振”。

看似平稳下的转型风暴

战略调整、风险暴露,以华安财险为例理解稳定排名不代表稳定未来

同样的市场环境、游戏规则、业务模式,要想求生甚至求胜,必须要有自己的独到之处。但财险市场在经历疫情期间的甜蜜之后,当前的局面更多是共同的烦恼,2023年保费增速回落,成本整体呈上升态势,年底未能实现承保盈利,规模效益发展情况均不及去年。对此,战略调整或可能带来一线生机,但更直观的是摆在面前的股权困局、风险暴露等难题。

从战略角度来看,无论是个人职业经验使然,还是回应市场快速出招,新任“舵手”会指向新的航向,有多位高管公开表示过未来的转型思路和发展方向。例如,以极其迅速升职的雷建明为例——其2021年加入中再集团任总裁助理,2023年8月获批任大地保险总裁,2024年3月将出任大地保险董事长,据悉,其在赴任大地保险之后,就为公司定下“争创一流”行动方案,并提出了“价值大地”战略,同时还制定了公司数字化转型规划等经营方针。

而不同基因的公司也有着明显不同的风格,例如,即将赶超太平财险的众安保险,自其诞生不久,行业就能充分感受到其生猛的态势,而近五年也一样,其保费收入一直维持着两位数的高增长。

除开乐观看待可能带来发展的战略调整之外,对于当前的保险公司来讲,更值得注意的是,不要出现经营上的问题,以及快速化解已经积累的风险,尤其是在当前加强化解中小金融机构风险的监管态势下,这一课题尤为重要,诸多险企本身风险亟需化解。

以近三年看似稳稳的第十名——华安财险——为例,其在2023年四季度偿付能力报告中显示,其最近两期(2023年第二季度、2023年第三季度)风险综合评级结果均为C,其核心、综合偿付能力充足率分别为74.78%、115.13%,分别较上一季度末下滑23及21个百分点,预计下季度将持续下滑。

而更值得关注的是,华安财险不仅2023年的净利润为-11.66亿元,而且经营上问题颇为严重,经营活动净现金流-4307万元,净现金流为-1.89亿元;同时,在合规性方面,偿付能力报告披露,华安财险2023年还因各种违法违规行为被罚高达421.184万元。此外,华安财险包括第一大股东在内的11家股东,均将其股份进行了质押或冻结,截止2023年年末,该公司股权质押比例高达83.97%;同时,部分股权陷入司法拍卖困境,多次折价出售均未成功。

而股东和股权的困局,又是整个行业的共同难题,尤其在央国企加速剥离偏离主业的资产时,当前有能力又对保险有意愿的“金主爸爸”,实乃少见。

总而言之,比起近几年的人身险业,财险业的确可以称得上一句“平稳”,但对于它自身来说,深度转型的难题同样存在。但转型之前,做好眼前的经营这一步就难住了很多公司。所以,即使跻身财险排名榜单前十,也并不意味着高枕无忧,除了竞争,更要“良好”发展,而理解市场的关键词绝对少不了“不确定”和“变化”。