严禁首月0元、喊停药转保后:互联网健康险格局大变阵,8险企已退出行业动态

近年来,以百万医疗险、惠民保等为代表互联网健康险发展如火如荼,甚至成为健康险创新的排头兵,但伴随人身险、财产险经营压力的不断加大,互联网健康险端也乱象丛生,误导多,手续费高、赔付率低等争议始终不断……

为此,自2020年6月银保监会出台《关于规范互联网保险销售行为可回溯管理的通知》以来,两年时间内,至少8项旨在规范互联网保险业务,尤其是互联网健康险业务的制度相继出台,已经对市场格局产生显著影响。

一直走在创新前沿的互联网健康险,接下来还能怎么创新?

01

产寿险公司互联网健康险业务分化:财险公司负增长严重,连累非车险10年首现负增长

根据保险业协会发布的系列报告, 包括《2021年度人身险公司互联网保险业务经营情况分析报告》、《2021年互联网财产保险发展分析报告》以及《2022年上半年互联网财产保险发展分析报告》,可以看到,互联网健康险市场格局正在发生显著变化:

财产险公司:互联网健康险负增长明显,连累非车险业务10年首次负增长

9月27日,中国保险业协会发布《2022年上半年互联网财产保险发展分析报告》,数据显示,2022年上半年,共计73家财险公司开展互联网保险业务,累计保费收入530.4亿元,同比负增长1.4%。其中,互联网车险同比增16.6%,而互联网非车险则10年来首现负增长——互联网意健险负增长是主因。

2022年上半年,互联网意健险保费收入151.7亿元,同比负增长24.5%,较去年同期减少49.2亿元。

其中,互联网健康险保费收入124.2亿元,同比负增长达23.2%——这种负增长,实际从2021年下半年就开始了,当年8月,银保监会下发《关于开展互联网保险乱象专项整治工作的通知》,要求保险机构对存在首月N元等问题的产品全面下架。

互联网意外险的保费下滑,在主要是由于疫情反复,导致民众旅游、出行受到了很大影响。

具体到每个险种,2022年上半年,财产险公司互联网健康险业务中的医疗险保费收入109.6亿,占比88.2%。其中,百万医疗占据半壁江山,保费收入57.5亿,占比46.3%;重疾险11亿,占比8.9%;通过互联网销售的区域定制型商业医疗险(惠民保)保费收入7.5亿,占比6%。

人身险公司:与财产险公司大相径庭,互联网健康险取代年金保险成为第二大险种

保险业协会尚未发布2022年上半年的人身险公司互联网保险业务发展情况,但从其公布的2021年的数据来看,人身险公司的互联网健康险业务并没有受到负面影响,仍在快速增长。

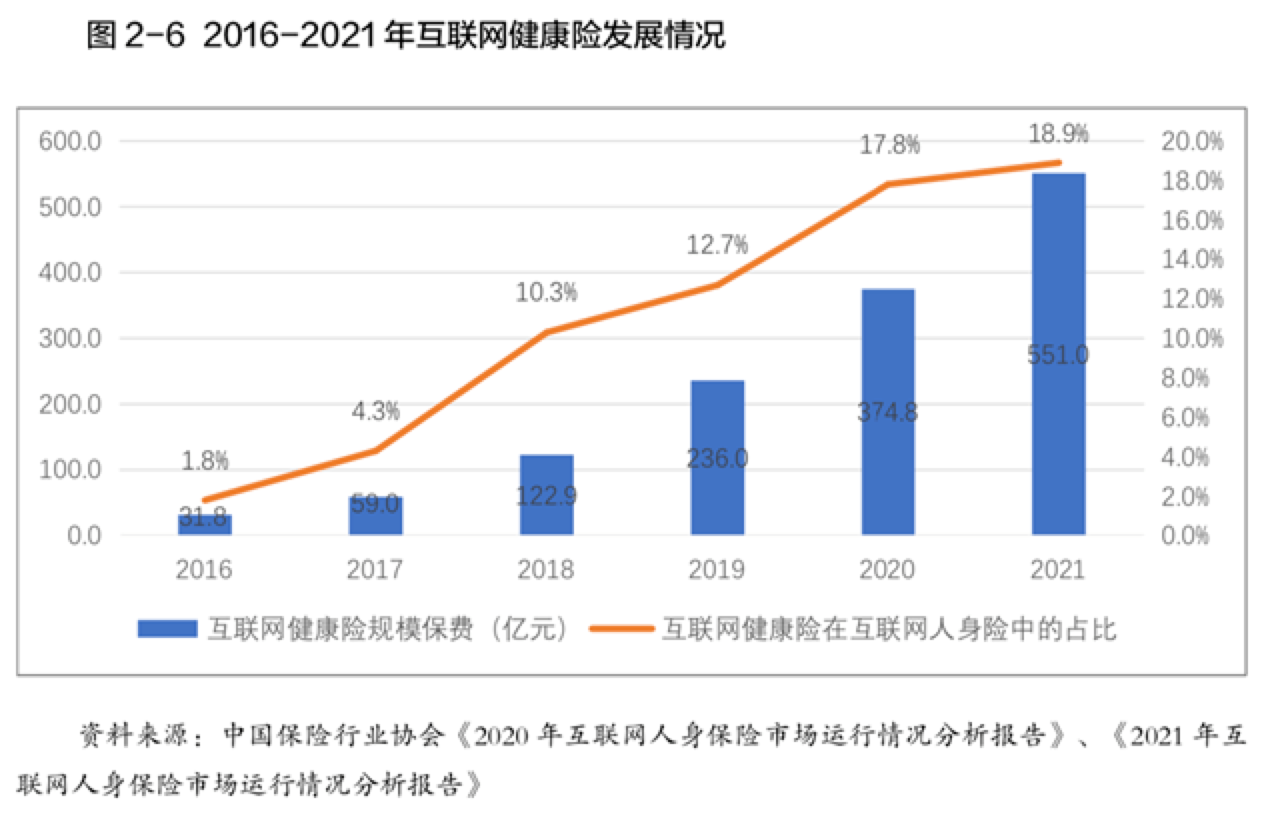

2021年,人身险公司的互联网健康险保费收入551亿元(远高于同期财产险公司),同比增速高达18.9%,就规模保费而言,已取代年金保险成为第二大险种。

且从过去的数据来看,2016-2021年6年间,我国人身保险公司的互联网健康险保费规模呈现持续增长的态势,年复合增速达到76.91%,且占比不断提升。

02

两年8项新规,剑指互联网短期健康险业务,8家财产险公司已退出该市场

近年来,以百万医疗险、惠民保等为代表互联网保险发展如火如荼,但与此同时,有关销售误导多,手续费高、赔付率低等争议也始终存在,为此,监管一直都在持续加大互联网保险经营乱象的治理,自2020年以来,一系列旨在规范互联网保险业务的制度相继出台。

2020年6月,银保监会出台《关于规范互联网保险销售行为可回溯管理的通知》,要求保险机构按照相关要求对互联网保险销售行为进行可回溯管理,使互联网保险销售更有迹可循,有法可依。

2020年12月,银保监会发布《互联网保险业务监管办法》,更对互联网保险业务从基础层面进行理顺。

2021年1月,银保监会发布的《关于进一步规范互联网人身保险业务有关事项的通知(征求意见稿)》中,已经明确规定“一年期及以下专属产品每期缴费金额应为一致”,这意味着监管从那时就已经下决心要彻底杜绝“首月0元”等互联网平台常见的促销方式。

2021年,银保监局针对短期健康险还相继下发两个通知,《关于规范短期健康保险业务有关问题的通知》与《关于短期健康保险续保表述备案事项的通知》,进一步规范近年来互联网渠道最火的短期健康险产品。

2021年8月,银保监会下发《关于开展互联网保险乱象专项整治工作的通知》,要求各保险机构全面开展自查自纠及整改工作,对存在首月N元等问题的互联网健康险业务全面下架,虽然短期内业务规模有所下降,但业务销售中非理性因素导致的风险得以释放,为今后的健康持续发展奠定了扎实基础。

该规定下发不久后,2021年10月,银保监会又印发《意外伤害保险业务监管办法》,聚焦赔付率低、佣金高、销售行为不规范等突出问题,深挖根源,从制度上有针对性地治理,全面规范意外险业务发展。

2022年8月,银保监会又下发的《关于部分财险公司短期健康保险业务中存在问题及相关风险的通报》,全面叫停某些“特定药品团体医疗保险”。

连续受到新规影响,互联网健康险,尤其是更希望销售短平快产品的财产险公司的互联网健康险业务受冲击明显更大。2021年下半年,互联网非车业务呈现明显的低谷期和调整期,以至于在2021年9月当月,互联网非车业务同比下降55%,其中互联网意外健康险9月保费收入同比下降达121%。可以看到,在历经近3个月的调整和整顿后,互联网非车业务保费收入在11-12月才逐步回升。

2021年互联网非车险月度保费趋势图

另据慧保天下统计,2022年上半年短期健康险综合赔付率相关公示中,有多家财险公司已经退出该项业务,包括安达保险、太保产险、鼎和财险、恒邦财险、阳光农业、黄河财险、浙商财险、易安财险等,均已停售相关产品。

2022年上半年互联网意健险保费排名前十的保险公司

03

昔日的创新标兵,今日的重拳整治对象,互联网健康险还怎么引领潮流?

互联网保险一直是保险创新的主阵地。至于健康险,互联网健康险也的的确确引领了这些年的创新风潮。

在互联网健康险兴起之前,保险业一直是重疾险作为绝对主导,与此同时,被人们认为是更纯粹的健康保险的报销型医疗险,却未能得到长足发展,在健康险保费收入中的占比尚不足30%。

2016年,依托互联网平台的百万医疗险的爆发,彻底拉动了互联网健康险的第一波发展高潮。

后来,在百万医疗险的基础上,更细分的险种逐渐出现。先是旨在解决癌症患者特药服务问题的“特药险”,后是以城市等行政区划为单位的、专注于提升当地居民健康保障水平的“惠民保”,都因互联网而生,并成为互联网健康险,乃至健康险最大的创新亮点之一,并引领其朝着更普惠的方向一路狂奔。

除医疗险外,重疾险也逐渐深受互联网的影响,为适应年轻客群消费习惯,大批网红重疾险出现,借助各种自媒体、KOL走进年轻人生活,价格相较线下重疾险也具备明显优势。

只是近年来,人身险公司随着重疾险的普及,曾经的主力险种开始遭遇严重困境,以百万医疗、惠民保为代表的报销型医疗险重要性进一步凸显;财产险公司,由于2020年9月开启的商车综改造成车险保费一度下滑,非车险业务压力也因此陡增,短期健康险因而也成为重点发力方向之一。

巨大的业绩压力之下,互联网健康险销售动作频频出现变形,误导、争议、纠纷显著增加,最终招致监管一系列规范动作。

曾经的创新标兵,今日的整治对象,互联网健康险未来还怎么引领潮流?

必须看到,互联网作为最符合年轻人消费习惯的渠道之一,其相对公开、透明的特质造就了最激烈的市场竞争,也因此拉升了市场创新的频率。这一特质未来不会改变,这也决定了,互联网健康险仍将引领整个健康险市场的创新实践。

随着各种政策效力释放,互联网健康险市场秩序逐渐回归公正公平,新的创新环境已经形成,或许,各种针对亚健康人群、慢性病人群的互联网健康险产品就是下一轮的创新重点。

< END >