信保新规严盯互联网金融风险,波及62家险企覆盖保费数百亿政策解读

7月20日,就在市场传言“监管部门将整治陆金所”之时,保监会酝酿已久的《信用保证保险业务监管暂行办法》(以下简称“《暂行办法》”)也正式出台,这再度引发业界对于信用保证保险业务的关注。数据显示,目前财产险公司中,62家都经营有此类业务,不过近半出现亏损。

随着《暂行办法》的全面实施,个别核心偿付能力充足率低于75%,综合偿付能力充足率低于150%的险企或须暂停信用保证保险业务;而目前仍与网贷平台保持密切合作的险企或也将进一步强化风险管控,例如与陆金所有合作的平安产险,与小马金融、米缸金融等有合作的天安财险,与融金所有合作履约保证保险的长安责任保险等。

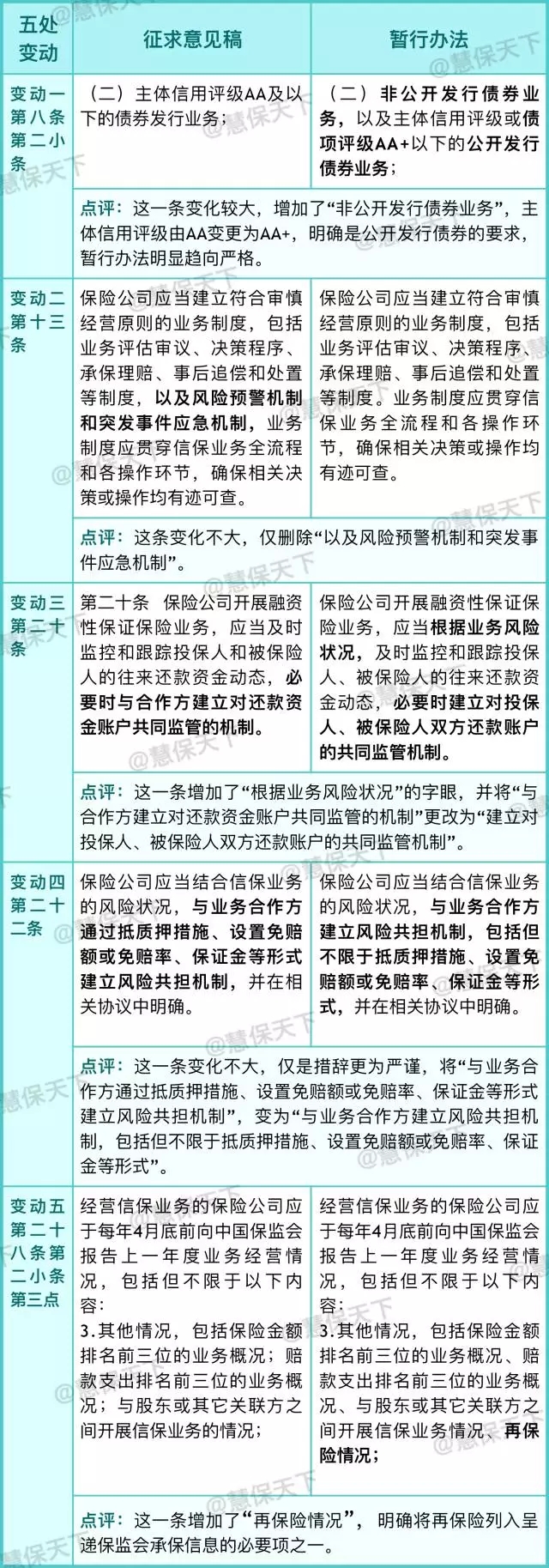

相比征求意见稿,暂行办法做出5处改动:保监会明列信保业务十三不准

7月20日,《信用保证保险业务监管暂行办法》正式出台,相比一个月前的《信用保证保险业务监管暂行办法(征求意见稿)》做出5处变更,监管趋严。具体详见下表:

暂行办法VS征求意见稿的五处变动

经营规则方面“上一季度核心偿付能力充足率应当不低于75%,且综合偿付能力充足率不低于150%”依旧是核心硬要求,偿付能力不达标者:“应当暂停开展信保新业务,并可在偿付能力满足要求后恢复开展信保业务。”

保险公司关心的信保业务自留责任余额方面,没有变化:

超过上一季度末净资产的10倍。

对单个履约义务人及其关联方承保的自留责任余额不得超过上一季度末净资产的5%,且不得超过5亿元。

超过以上自留责任余额要求的部分,应当办理再保险;未办理再保险的,不得承保。

值得关注的是,保监会针对信保业务范围明确列出13条红线,分别是第八条的保险公司不得为以下融资行为提供信保业务:

(一)类资产证券化业务和债权转让行为;

(二)非公开发行债券业务,以及主体信用评级或债项评级AA+以下的公开发行债券业务;

(三)保险公司的控股股东、子公司以及其他关联方的融资行为(其他关联方的资金融出行为除外);

(四)中国保监会禁止承保的其他行为。

第九条的保险公司开展信保业务,不得存在以下行为:

(一)承保投保人违法违规、规避监管等行为;

(二)承保不会实际发生的损失或已确定的损失;

(三)以拆分保单期限或保险金额的形式,承保与同一借贷合同项下融资期限或融资金额不相匹配的信保业务;

(四)通过保单特别约定或签订补充协议等形式,实质性改变经审批或备案的信保产品。实质性内容包括但不限于保险标的、保险责任、责任免除、保险费率、赔付方式、赔偿处理等;

(五)承保的自然人、法人或非法人组织贷(借)款利率超过国家规定上限;

(六)中国保监会禁止的其他行为。

及第十条的保险公司开展网贷平台信保业务的,应当遵守第九条规定,并不得存在以下行为:

(一)与不符合互联网金融相关规定的网贷平台开展信保业务;

(二)汽车抵押类或房屋抵押类贷款保证保险业务,单户投保人为法人和其他组织的自留责任余额超过500万元,单户投保人为自然人的自留责任余额超过100万元;其他信保业务,单户投保人为法人和其他组织的自留责任余额超过100万元,单户投保人为自然人的自留责任余额超过20万元;

(三)中国保监会禁止的其他行为。

通篇可见的“网贷平台”等字样,以及多条针对网贷平台的条款,不难看出保监会此番推出《暂行办法》的重点之一,就是对网贷平台保证保险业务进行规范。

联想已经有中小财险公司吃过网贷平台保证保险业务的巨亏,及互联网理财、网贷等平台保证保险业务的大行其道,可知监管用意。

前5月信用保证保险业务现亏损,高盈利与高亏损险企并存

近年来,伴随网贷平台的快速发展,信用保证保险业务也驶入了发展的快车道。一个标志是,包括平安产险、人保财险、华安财险、阳光产险、太平洋产险以及浙商保险在内的多家财产险公司都成立专门的信用保证保险事业部。

更显著的一个标志是,国内甚至开始出现了专业的信用保证保险公司,例如2016年1月,国内首个信用保证保险公司阳光渝融就正式获批开业。2017年初获批开业的众惠相互保险社也声称会将“信用保证保险”作为重点方向进行探索。

尽管如此,总体来看,信用保证保险在国内仍然只能算是一个较为“小众”的险种,不同公司间的差异巨大。

『慧保天下』获得的一份行业交流数据显示。2017年前5月,85家财产险公司中,62家公司实现了信用保证保险保费收入,累计实现原保险保费收入逾200亿元,同期,财产险公司累计实现原保险保费收入4304.38亿元,这也就意味着信用保证保险的保费贡献度尚不足5%。

这62家公司中大多数公司的市场份额都很低。数据显示,2017年前5月,信用保证保险原保险保费收入突破1000万元的财产险公司只有24家,突破亿元者更是只有10家。

其中,平安产险以近80亿元的保费收入、近40%的市场份额高居榜首;政策性保险公司出口信保以近30%的市场份额居于第二位;阳光产险则凭借约10%的市场份额居于探花之位。

人保财险都被挤出了前三,位居市场第四,此外,大地保险、太保产险、众安保险、中华联合、中银保险以及永安保险都进入了前十名。

信用保证保险是一项高风险业务,这从各公司的承保利润也可以看出来。62家保险公司,前5月累计出现近4亿元的承保亏损。接近一半的险企都出现了不同程度的承保亏损。

排名前十的险企中,出口信保、阳光产险、太保产险、众安保险都出现了不同程度的承保亏损。

个别险企的承保亏损情况还相当严重,例如太保产险,前5月实现信用保证保险保费收入5亿多元,亏损额度却达到了2.5亿元;众安保险保费收入不足4亿元,亏损额度也超过了1亿元;阳光渝融,保费收入5000多万元,亏损达到4000多万元;华安保险原保险保费收入3千多万元,亏损却超过4000多万元。

浙商财险虽然保费收入只有300多万元,承保亏损却接近3亿元,料想这还是侨兴债违约事件的后续影响。

当然,也有险企实现承保盈利,且承保利润率颇高,平安产险、中华联合、永安保险、长安责任保险、国泰、美亚、天安、富德、安邦等均实现了较高的承保利润率。

亏损者亏损惨重,承保盈利者又收获颇丰,或许这正是信用保证保险最具魅力之处。

平安、天安、长安等与网贷平台合作险企或需进一步强化风险管控

近日,市场传言监管部门将整治陆金所,与此同时,不同版本的传言先后在市场传开。对此,陆金所在其官方渠道发布公告称,“目前,陆金所经营管理一切正常,投资者合法权益不会受到任何影响。”

有媒体称,其只是按照有关规定下架了金交所有关的金融产品,这是其他平台也都在做的一个动作。

无论怎样,监管部门对于互联网金融的管控正在加强。对于保险行业而言,与之密切相关的信用保证保险业务也必将受到关注,保监会选择在此时发布《信用保证保险业务管理暂行办法》似乎恰逢其时。

根据暂行办法,保险公司经营信用保证保险业务,必须满足“上一季度核心偿付能力充足率应当不低于75%,且综合偿付能力充足率不低于150%”的规定。而根据一季度数据,日本财险、三星财险、安华农业保险以及天安财险4家险企第一季度末综合偿付能力充足率均未达到上述要求,意味着这些险企或需在一段时间内暂停信用保证保险业务的经营。

此外,随着《信用保证保险业务管理暂行办法》的施行,与网贷平台合作有履约保证保险业务的保险公司,也需进一步强化风险管控,乃至进行整改。例如与陆金所有合作的平安产险,与小马金融、米缸金融等有合作的天安财险,与融金所有合作履约保证保险的长安责任保险等。

这其中,信用保证保险业务规模最大的平安产险最值得关注。据业界人士透露,进入2017年,其原保险保费增速始终远高于市场平均水平,最重要的因素之一就是信用保证保险业务的拉动。数据显示,前5月,其信用保证保险业务的增速高达3000%。

而其信用保证保险保费收入的主要来源就是中国平安旗下的直通贷款业务以及陆金所辖下的P2P小额信用贷款业务等。

2015年3月17日,平安集团还曾公开宣布将平安直通贷款业务、陆金所辖下的P2P小额信用贷款以及平安信用保证保险事业部的业务管理团队整合成统一的“平安普惠金融”业务集群。不过进入2017年,这一模式已经被打破,信用保证保险业务重新纳入平安产险的保费统计之中。