工银安盛吴茜称,打破旧有销售逻辑才有真春天互联网+

2009年开始,主流银行纷纷通过股权收购方式,拥有了自己的寿险公司,开启了银行系寿险公司的保险之路。从成立初期的“坐拥金山却挖不倒金矿”,到近年来以复杂期交转型“逆市增长”,银行系保险公司一路走来,既凝聚了自身的转型探索,更映射出行业的发展变化。

5月18-19日,在以“回归与分化”为主题的“2021慧保天下保险大会暨第四届新浪金麒麟保险高峰论坛”上,工银安盛人寿总裁吴茜出席活动并发表题为“从迭代到进化——重构银行系保险公司的底层逻辑”的主题演讲。

吴茜作为银行系寿险公司代表,在演讲中,通过梳理银行系保险公司的过去、现在和未来,分享了她对于银保转型的思考与判断。

吴茜认为,过去几年以银行系保险公司为主力的银保转型,更多是从趸交到期交的产品迭代,并没有真正改变整个银保渠道的底层逻辑,未来必须抓住时代机遇,从根本上打破现有销售逻辑、实现商业模式从“价值三角”到“银保同心圆”的进化,才有可能迎来真正的春天

下文即为吴茜演讲实录:

工银安盛人寿总裁 吴茜

过去

大银行小保险与“低价值三角”

2016年以前,特别是2014-2016年,是市场保险渠道以规模为核心的扩张时间段,也是银行系寿险公司初入行业的探索期。

2009年开始,以交通银行入股中保康联为标志,主流银行纷纷通过股权收购方式,拥有了自己的寿险公司。但银行的强势入股,其结果却不尽如人意。

明明在银保大发展时期进入行业,又在股东、渠道乃至客户资源上占尽优势,但论规模,各家公司的保费虽然较成立初期大幅增长,但多数排名在行业15-40名之间,整体保费只占行业总保费的7.5%,银保渠道总保费的17%;论增速,银行系寿险公司经过早期快速发展以后,2015、2016年的增速已经与行业增速趋同。彼时彼刻,一些激进型、资产驱动型的险企正借力银保渠道实现快速增长,甚至几年内挺进行业前十,对比之下,银行系寿险公司的增速就更显得不值一提。

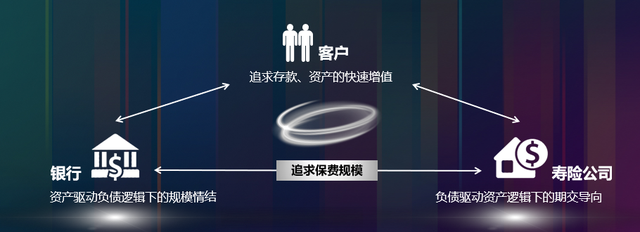

“大银行小保险”、“坐拥金山却发展缓慢”,是银行系寿险公司一直被股东乃至同业诟病的一点。究其原因,则在于行业规模增长的时代,客户保险观念尚处于初级萌芽阶段,银行与保险各自的底层逻辑虽然大相径庭,在规模扩张上却一拍即合,三者形成了一个天然的“低价值三角”,不仅制约了银行系保险公司的发展,更导致整个银保渠道价值属性的缺乏。

客户:保险进程中暂时缺位的主角

尽管银行拥有海量客户,但在很长的一段时间内,银行客户的主要需求仍然是存款、理财、资产的快速增值,对于如何通过保险来进行财富传承、解决个人养老、子女教育、医疗保障等问题,需要一个长期而缓慢的渗透过程。

商业银行:资产驱动负债逻辑下的规模情结

银行人天生有一种规模情结,因为商业银行经营的核心逻辑,就是资产驱动负债,通过一手做贷款一手吸存款,一手做资产一手做负债,银行以利差为核心获取利润,不同银行之间只是利差大小的区别。由于利差一定存在,只要控制好风险,基本规模越大、盈利越多。

据此,银行渠道销售保险,天然追求的就是保费规模、中收规模的最大化,银行最喜欢的保险产品,一定是能够快速上规模的产品,即客户收益率高、手续费高的类理财型产品。

寿险公司:负债驱动资产逻辑下的价值导向

与银行恰好相反,传统寿险呈现出负债驱动资产的典型特征。由于保险产品的复杂性,不同产品负债成本差异明显,那些负债成本低、资本耗用小的产品,往往都是复杂期交产品,不符合大多数银行一线批量销售、规模销售的习惯;在银行最容易销售的趸交和理财型保险,负债成本又往往最高,价值普遍偏低。

对大多数寿险公司来说,发展银保渠道更多只是规模扩张的需要,一些激进型公司把银保作为获取客户或资金的手段,很多传统大型保险公司则从2013年前后逐步淡出银保渠道。

“低价值三角”的一个必然结果,就是客户收益率和渠道费用成为销售核心,保险公司在银保渠道上的成本不断上升、利润逐步收窄。

这也解释了过往银行系寿险公司为何发展受限:在资产端,由于股东对投资品种和风险控制有严格约束,注定做不出特别高收益的产品;在负债端,银行的产品供应商非常多,保险子公司和其他保险公司并无区别,都只是银行万亿中收中一个小贡献者;产品做不出高收益、费用比不上激进型公司,注定了银行系保险公司无法成为银保渠道的主角,而由于依赖银行股东,银行系寿险公司往往只专注发展银保渠道,个险等自己的内生渠道建设严重不足,背靠金山挖不倒宝藏也就成为必然。

迭代

从“低价值三角”到“高价值三角”

规模增长不如预期、集团贡献始终有限、自身地位与银行股东之间显著失衡,迫使银行系保险公司重新梳理自身策略。

从2016年开始,银行系保险公司开始从规模快速增长向规模价值并重转型,从“低价值三角”转向“高价值三角”的第一次迭代期,也在2020年迎来了行业的春天。

2016年,工银安盛借鉴欧洲股东在银行保险上的经验,第一个在银行渠道引入复杂期交。事实证明,增额终身寿的长期限资产管理功能,恰恰与客户“保障做足、理财做长”的需求相匹配,也符合银行长期理财的销售习惯,当年,工银安盛的复杂期交销售翻倍,引发行业关注。

2017、2018年,更多银行系保险公司乃至中小保险公司,都看到这类产品在银保渠道的销售前景,开始纷纷跟进,增额终身寿在银保渠道的销售逐步成熟。

此间,工银安盛又开始在银行渠道尝试销售重疾,经过2018年的酝酿试行、2019年的大力推动,2020年恰逢疫情影响,该公司银保渠道的重疾销售接近翻番,取得了超出预期的成长。

转型探索并不只属于工银安盛一家公司,2017年以后,各家银行系寿险公司都开始逐步发力。从数据上也可以看出,7家银行系寿险公司,近4年的期交年复合增长率平均达到23.28%,增速超过行业。

特别是2020年,全行业受疫情影响、期交保费增速下降5%,银行系保险公司的期交保费同比增长了13%,其中银保渠道的平均增速更是达到17%,实现了逆势增长,迎来了银保的春天。

春天的背后,是从“低价值三角”到“高价值三角”的迭代,是银行系保险公司不断深入的转型探索,更是客户、银行、保险三方的升级。

客户:从单一理财需求到综合资产管理

过去几年,不同层级的客户需求都发生了显著变化。

一方面,大众客户的健康保障需求增长,保险需求从被动需求转为主动寻求。当前全国人身险渗透度已达40%,近年来各地惠民保火爆,上海沪惠保上线10天投保人数就突破470万人,也显示出旺盛的医疗保障需求。

另一方面,高净值客户的财富管理需求升级,并由单一理财向综合金融持续转变。中国的私人财富市场呈现持续增长的态势,从06年到17年,私人财富市场规模十年增长五倍;高净值人群(资产净值在600万以上人民币)每年增加30万人,马太效应显现、私人财富增长,同样意味着综合性资产配置需求的增长。

银行:从规模情结到综合金融

经济环境叠加客户变化,也给银行经营特别是零售经营带来新的要求。在世界经济进入下行通道,长期利率震荡下行、理财刚兑打破的背景下,传统的银行端产品更多陷入收益率的竞争,已经无法满足客户多元化的金融需求,复杂期交保险在长期限资产配置上的独特功能,也越来越受到银行的认可。

近年来,在银行渠道,特别是私银渠道,以终身寿+保险金信托为客户规划家族财产的增值与传承,已经成为热门产品组合。

发现保险产品在规模收益之外的价值,恰恰是新时期银保渠道价值发展的基石。

保险公司:从价值中心向客户中心

对保险公司来说,传统代理人模式发展到达瓶颈已经成为共识,大增员带来的费用成本居高不下,不增员又无法获取有效客户来源,两难下的长期转型必然带来短期阵痛。这种情况下,银保渠道庞大的客户资源开始凸显其价值,海量存量客户的再开发,就成为另一个发展“蓝海”。银行系保险公司由于长期专注银行渠道,“近水楼台先得月”,在银保渠道复杂期交的销售上先行半步,增长就成为必然。

进化

打破价值三角,融入金融生态

那么,是否可以说,银行保险已经找到了通往量价齐升的道路,银保的春天真的来了?

可能并非如此。从“低价值三角”到“高价值三角”,只是销售产品的迭代升级,并没有改变客户、银行、保险公司三者关系的根本逻辑,保费的提升更多来自于对银行存量客户的深度开发。

随着时间推移,当银行、客户经理、客户自身都已经熟悉了复杂期交,当越来越多的保险公司重新发现银保渠道的价值,当曾经的竞争从当年的趸交替换成了现在的复杂期交,整个银保渠道又将面临新一轮的产品同质化、费用白热化,“高价值三角”有可能坍塌为“低价值三角”。

如同任何一个行业,迭代永远只是原有逻辑的升级,只是一种量变,其增量永远会遇到瓶颈,只有底层进化,才能真正改变行业生态,实现量变到质变,才能迎来真正可持续的春天。

01

质变,源于新时代零售金融新格局

当前时代最大的变化,就是中国正在进入超级老龄化和超级网络化社会,金融市场中原有的供需关系、产业经济都将彻底重塑,进而深度影响银行和保险公司合作的底层逻辑,推动整个进化的形成。

1、养老金融成为时代新风口。在超级老龄化社会的影响下,养老金融正成为最近一年来,银行大零售板块最为关心的一个命题。其背后的原因则在于,在养老金融迎来战略机遇期的当下,只有能够完整回答“钱从哪里来”、“钱要怎么花”的问题,才能建立起一张覆盖从养老财富储备到消费的完整生态版图,而谁能够在此生态版图上抢先占据更多的制高点,谁就能在未来金融领域抢占先机。

银行虽然擅长解决“钱从哪里来”的问题,但过去很少关注“钱要怎么花”的问题。在新的时代,“钱要怎么花”,也就是健康养老消费产业链的建设,已经和“钱从哪里来”变得同样重要。深耕医养相关产业链的保险公司,也因此具有了更多和银行深度合作、差异化合作,甚至是反过来,为银行赋能的空间。

2、场景营销成为竞争关键。在超级网络时代,“场景”已经逐步替代原有的“渠道”,成为金融企业获客、活客、黏客的关键,这也给银行与保险的合作带来新的机遇。

对银行来说,在网络时代,过去依赖网点渠道的“坐商模式”已经走到尽头,虽然拥有多个行业、海量商户的资源,但怎样从做产品到做服务,在场景中提升用户体验,成为银行这几年来重点思考突破的问题。而在这方面,保险公司前期持续探索的“产品+服务”模式、健康养老产业链模式,正补足了银行在养老金融中医养服务场景的缺失,也一定会带来银行与保险之间合作的深化。未来的保险公司,将不仅仅是一个保险产品的供应商,更可能是一个与银行深度融合的合作伙伴。

质变,从博弈的价值三角到融合共赢的同心圆

新的时代,养老金融、场景营销的新需求,正在从根本上改变银行、保险与客户间的关系,为银行与保险之间的深入合作提供了契机。在新的时代,从业者已经可以打破原来客户、银行、保险公司之间不断博弈的三角,形成一个围绕客户的同心圆。

在这个同心圆里,银行和保险不再以费用、收益为博弈的核心,保险公司也不再只是银行保险产品的提供者,而是真正以客户为中心,通过构建“产品+服务”营销矩阵,探索“场景+金融”客户共拓,通过银行与保险之间更加平等、深入、融合的合作,实现优势互补、互利共赢。

1、围绕全生命周期金融供给,建立产品+服务营销矩阵。以客户需求的转变为核心,保险公司和银行的业务合作将从单纯的产品供给、费用竞争转向“产品+服务”整体解决方案。

一方面,是和银行合作,为客户提供一揽子养老金融服务解决方案,将保险产品嵌入到存款、理财、基金、综合服务的整体框架中,并通过专属培训、客户分析等,扮演好保险产品与服务的专家角色,凸显在银行与保险合作中的价值。

另一方面,也是更重要的,通过为银行客户提供基于产品的快速理赔服务、财富解决方案和附加的健康医疗资源,保险公司可以构建出对银行客户的营销矩阵,塑造不同于其他保险公司的服务优势与品牌优势。

2、围绕多层次金融延伸服务,探索场景+金融生态建设。如同前所所论述的,在当今的互联网金融生态下,银行和保险都面临着流量获客、新客户转化的难题。基于此,双方完全可以共同探索获客场景的构建。围绕“生老病死”、“衣食住行”等基础场景,未来银行和保险公司深入客户生态圈层面进行合作的前景尤为广泛,谁更能取得银行渠道的信任,谁更能提供互利共赢的场景化合作模式,谁就将在这一领域取得领先优势。

3、围绕最底层养老需求基础,打造银行+保险产业合作。在上述场景建设之外,“钱向哪里去”层面的合作,触碰的是居民最底层的消费需求,也将是银行与保险更加深层次合作的根基。在大零售金融服务的新赛场,能够深度整合健康养老资源链条的企业,无疑将更具有竞争力。在这个角度上,银行和保险公司之间,特别是对于中小型保险公司而言,重资产全资运营健康养老产业链显然并不实际,和银行合资合作,如能解决双方间的信任和利益摩擦等问题,则可能是更为互惠互利的一种模式。

银行系保险公司一路走来,从规模扩张受挫到期交转型迭代,其实也是监管回归保障、行业转型盘整、银行和险企之间合作深化的结果,是大时代下行业发展变化的一个缩影。而未来的进化之路,则是新时代新格局下,整个零售金融格局重构的必然,是行业探索进化的一个组成部分。

当然,通往未来的进化之路一定不止一条,但所有这些模式,核心都将在于超越原有的产品+费用的二元竞争,进入商业模式致胜的新领域,这也是无论银保和个险,在新时代、新红利、新格局下的共同挑战。

如同里尔克诗中所说:如果春天要来,大地将使它一点点地完成。在寿险行业进化前夕,每一条不同路线的探索,最终将汇聚成寿险行业的真正春天。

< END >