蔡强入主太保寿险背后:个险3年3换将,首年期交保费跌幅超三成互联网+

2020年年末,一条有关“原友邦保险高管蔡强拟出任太保寿险总经理,太保寿险现任总经理潘艳红将升任董事长”的消息迅速传遍业内——太保寿险作为中国寿险市场“老三家”之一,其一举一动都备受市场关注。

根据『慧保天下』了解,“蔡强拟加盟太保寿险”的消息,坊间实际上早有传闻,但直到目前为止,无论是蔡强一方,还是太保寿险一方,均未对此事做出正面回应。

在《3年3次接连换将、核心指标下滑近三成,平安颓势反映了怎样的寿险业大困局》一文中,『慧保天下』曾指出平安人寿其实近三年一直遭受核心业务指标下滑、核心高管频繁更换的痛楚,实际上,太保寿险也类似,仅其分管个险业务的高管自2018年以来也已经发生3次更迭,核心业务指标近三年来也不断下滑……几乎与平安人寿如出一辙。

归根结底,行业发展的底层逻辑已经出现改变,80后、90后逐渐成长为保险公司主流客户,其相较上一辈更高的知识水平,决定了保险业以往依靠关系营销,依靠信息不对称销售的模式将走向终结。但与此同时,大多数传统保险公司依然未能建立起与客户层次相匹配的代理人队伍,以及相应的产品体系、服务体系、支持体系。

太保“相中”蔡强,看重的或许正是其高产能代理人队伍经营管理经验

根据媒体报道,蔡强将要接替潘艳红出任太保寿险总经理一职,而太保寿险现任总经理潘艳红则将接替孔庆伟出任太保寿险董事长一职,而现任太保集团董事长、太保寿险董事长孔庆伟则将工作重心回归集团。

此次传闻的主角蔡强,作为曾经的友邦中国一把手,其在内地保险市场先后驰骋8年,在业界也颇有名气。

公开资料显示,蔡强的保险职业生涯虽然此前都奉献给了外资险企,但实际上,其出生于内地,毕业于西安交通大学,其后移居美国,1991年开始在美国的金融保险领域从业,从销售一线做起,一干就是10年。2003年,蔡强返回亚洲并出任香港安盛首席代理总监;2007年,升任香港安盛首席执行官;2009年加盟友邦保险,回到内地,任友邦中国首席执行官;2017年6月,又升任区域首席执行官,负责友邦保险在中国大陆、马来西亚、越南、中国台湾及缅甸的业务。

2020年1月6日,蔡强自友邦保险集团区域首席执行官任上辞职,1个多月后,宣布转投微医,出任董事会副主席兼首席财务官,成为传统保险企业高管跳槽健康管理平台的一大典型案例。但在2020年12月,蔡强就选择从微医离职,其后不久,即传出其将加盟太保寿险的消息。

蔡强先后执掌友邦中国8年,在同一岗位上坚持如此长的时间,在业内都并不多见。在这8年间,其先后制定两个五年计划,积极推动友邦中国渠道转型。

产品方面,持续深耕保障和长期储蓄产品,在市场整体仍执着于中短期理财产品时,全面开启业务结构转型。

个险渠道践行“卓越营销员”策略,在2014年,第一个五年计划收官之时,友邦中国当年的新业务价值较去年同期提升55%、年化新保费增长25%,而与之对应的是,友邦中国注册营销员的平均收入高于行业平均水平3倍之多,营销员的活动人力较2013年同期上升了14%。

2014年,蔡强提出了新五年计划,制定新的发展目标:培养新生代的年轻营销员,推出全新的银保模式,继续深化保障和长期理财产品。

也是在这一年,其开始在内地探索建立全新的银保合作模式,与花旗银行开展一对一的排他性合作,以摆脱长期以来银保渠道只能销售中短存续期理财型产品,而不擅长销售长期期交产品的弊端。

从蔡强的履历出发,不难明白太保寿险属意蔡强的原因所在,其在寿险营销领域丰富的经验,尤其是在建设高产能代理人队伍方面的经验,正是当下的太保寿险所亟需的。

太保寿险再次引进“外脑”,蔡强加盟或引爆一系列人事震荡

值得注意的是,此次引入蔡强并非是太保寿险首次引入“外脑”。

2005年12月,凯雷完成收购太平洋保险24.9%的股权后,2006年,在其牵线下,太保寿险就高薪聘请了原台湾ING安泰人寿大中华区总裁、有着“台湾保险之父之称”的潘燊昌全面负责个人代理人业务的发展与转型工作。

不过彼时,潘燊昌出任的不是太平洋寿险总经理一职,而是“经营委员会主席”。与潘燊昌不同的是,根据媒体报道,以及坊间传闻,此次蔡强拟出任的是太保寿险总经理一职,这意味着其绝不仅仅是扮演一个顾问的角色,而是在很大程度上掌舵整个公司的经营。

一是太保寿险或面临一定程度的人事调整。蔡强若想践行自己的转型理念,势必需要建立一支符合其需求的领导班子,这一定会涉及到现有高管团队的密集调整。其与升任董事长之后的潘艳红如何分工协调也将成为一大看点。

二是太保寿险现有的业务发展思路也或将出现调整。不过如前文所述,蔡强更多的经验集中于个险渠道,但太保寿险在银保、团险等诸多渠道均有涉猎,且各个条线的业务体量均远远大于友邦保险,蔡强将如何适应这一现实也将成为一大看点。

三是潘燊昌入主时,凯雷持有太保寿险将近25%的股权,在太保寿险内部享受相当的话语权,然而凯雷早已经套现退出,现在的太保寿险则是家国有企业,蔡强长期在外资保险公司供职,骤然转至一家本土化的国有保险公司工作,其将如何适应新的体制机制,无疑也是一种考验。

四是距离潘燊昌从太保寿险退出,已经过去10年时间,这10年间,国内保险市场环境已经翻天覆地的变化,即便是相较蔡强离开内地市场的2017年,很多情况也已经发生改变,蔡强将如何适应新的环境,也值得关注。

业绩下滑、人事更迭频繁,太保寿险深层困境待解

近年来,太保寿险的焦虑不安是肉眼可见的,其反映公司实际总产能的新单保费、首年期交保费等核心业务指标都出现了显著的下滑。

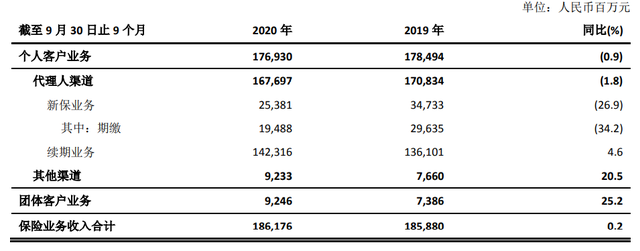

根据其年报,2020年前三季度,其实现保险业务收入 1861.76 亿元,同比仅增长0.2%;其中,个人客户业务中,代理人渠道实现业务收入 1676.97 亿元,同比下降 1.8%,而其中的新单保费仅253.81 亿元,同比增速降幅达 26.9%,首年期交保费194.88亿元,同比下降更是高达34.2%——对比2019年前三季度,其首年期交保费下降竟超过1/3。

首年期交保费的下降,影响的不仅仅是当年的产能,更将直接影响未来若干年的续期保费增速,这种影响注定是长期而深远的。

而这已经不是太保寿险核心业务指标的第一次负增长。数据显示,2018年、2019年太保寿险总新单保费分别为578.33、513.06亿元,同比增速分别为-5.29%、-11.29%,其中,个险新单保费收入分别为467.04、395.94亿元,同比增速分别为-5.62%、-15.22%——太保寿险的核心业务指标,已经连续两年负增长,而这才是近年来太保寿险一切焦虑的源头。

与业绩的低迷相伴随的,是太保寿险近年来频繁的人事变动,尤其是个险领域。

2019年2月末,分管太保寿险个险业务的副总经理王润东辞职,转而加盟阳光人寿出任总经理一职。

王润东辞职后没过多久,时任太保寿险总经理钱仲华又辞职,转而出任集团总审计师、审计责任人。时任太保集团常务副总裁、财务负责人潘艳红作为临时负责人开始代行太保寿险总经理职权,到6月,其任职资格正式获批。

潘艳红上任后,一开始是副总经理郁华负责个险板块,但不久后,郁华也提出辞职,加盟大家人寿,担任副总经理一职。

接替郁华执掌个险业务的是太保寿险副总经理戴文浩。公开资料显示,戴文浩从事寿险工作20 余年,在多个岗位上都有任职经历,选择其作为个险负责人,或许看重的就是其跨界融合的能力。

新生代客户崛起,行业发展底层逻辑生变,这是太保、平安乃至行业一切困境的根源

面对核心业务指标的下滑,太保寿险并非没有努力,实际上,作为一家拥有各类资源优势的头部险企,太保寿险在很多方面,都进行了积极的尝试。

其在2018年就启动了“转型2.0”,且对转型2.0的核心目标,有着非常清晰的认识,潘艳红对此曾有非常形象的描述:“转型1.0”做的是“加减法”。“加”是指加快个险渠道发展,“减”是指减少银保渠道低价值业务的规模。而“转型2.0”是“转型1.0”的延续和升华,做的是“乘除法”。“乘”是指通过“三个聚焦”(聚焦价值、聚焦队伍、聚焦赋能),改变队伍内质,提升队伍能级,形成杠杆效应,撬动发展动能的转换;“除”是指打破惯性思维,破除路径依赖,凝心聚力扎扎实实苦练内功。

潘艳红指出,在新一轮转型中,太保寿险要着力打造一体化的客户产品渠道、平台化的组织形态、智慧化运营模式的新商业模式,而围绕这一新商业模式,太保寿险还将打造三大新动能,具体包括:

一是推动营销队伍结构升级,实施队伍分层分类画像与精细管理,推动队伍结构不断优化;

二是以客户生态圈建设促进服务增值,打造“保险+健康+养老”生态圈,协同保险主业,探索新增长点;

三是强化全流程科技赋能,以新技术为驱动,全面提升客户服务体验和营运效能。

2020年新冠疫情爆发后,太保还迅速加快科技赋能,强化代理人队伍线上经营,积极推动线上增募、培训支持、咨询服务、队伍管理等工作。二季度以来,更适时推进代理人队伍线上、线下融合经营等。

但这一切并没有快速起效,2021年就是太保集团“‘转型2.0’”决胜收官之年,留给太保寿险的时间已经不多。

其实早在《3年3次接连换将、核心指标下滑近三成,平安颓势反映了怎样的寿险业大困局》一文中,『慧保天下』就已经指出,平安人寿的问题其实已经不仅仅是平安人寿的问题,这句话同样适用于太保寿险,无论是平安人寿还是太保寿险,其当下的困境,不过是整个传统寿险行业在当下所面临的困局的最真实缩影之一。

数据显示,截至2020年三季度,上市寿险公司中,除中国人寿、新华保险外,其余险企新单保费都出现了不同程度的下滑。

归根结底,行业发展的底层逻辑已经出现改变,80后、90后逐渐成长为保险公司主流客户,其相较上一辈更高的知识水平,注定保险业以往依靠关系营销,依靠信息不对称销售的模式将走向终结。但与此同时,大多数传统保险公司依然未能建立起与客户层次相匹配的代理人队伍,以及相应的产品体系、服务体系、支持体系。

但随着新生代客户的成长,大多数传统保险公司依然未能建立起与客户层次相匹配的代理人队伍,以及相应的产品体系、服务体系、支持体系,种种困境背后,是险企无法准确捕捉和满足客户的内心需求。

在不断的试错中,去寻找答案,或许仍将是未来很长一段时间内,中国寿险行业的核心话题。殷鉴不远,在过去数年,平安人寿也曾掀起一场轰轰烈烈的寿险改革,几经人事变换后,呈现逐渐趋于稳定的状态,目前看起来,太保寿险又要接棒平安人寿“折腾”,其成效如何,或许仍有待进一步观察。

< END >