奔驰女车主维权揭开万亿汽车金融暗黑一幕行业动态

据西安市市场监督管理局消息,4月16日晚间,维权的奔驰女车主和西安利之星汽车有限公司已达成和解,协议内容包括换车、全额退还“金融服务费”, 赠送该车主十年“一对一”的VIP服务以及为其补办生日等,而据媒体最新消息,女车主已经放弃补办生日。

哭诉维权事件发酵数日之后,终于画上句号,但由此事所引发的人们对于汽车消费维权难乃至汽车金融当中种种收费合理性的质疑仍在不断发酵,一个孤立的维权案件,却俨然已经发展成为炸开汽车销售、汽车金融领域乱象的一枚深水炸弹,激起千层浪。

最新的消息显示,陕西省市场监管局发布通知,将开展汽车消费专项执法,为期两个月时间,重点检查范围包括涉嫌欺诈消费行为、涉嫌强制性消费行为,包括重点查处强制收取PDI(交付前检查)费、强制购买指定车辆保险、强制装潢、强制上车牌照、强制收取“金融服务费”等强制性经营行为等。

作为汽车金融领域的深度参与者,保险公司显然也已经不能置身事外。

1汽车销量下滑,万亿汽车金融大市场受追捧

哭诉维权事件中,“金融服务费”的提及引发了人们对于汽车金融乱象的深度关注。

据华泰证券相关研报,汽车金融的概念最早源于美国,狭义的汽车金融,更多地关注汽车销售环节,为下游客户提供融资性金融服务, 隶属于消费金融的分支。广义的汽车金融,是贯穿汽车的生产、流通、销售、使用回收等环节中的资金流动,提高资本利用率和资金周转率。

从国外汽车金融市场的发展来看,这是一个不容忽视的大市场。

根据2013年发布的《中国汽车后市场蓝皮书》,在成熟的汽车金融市场中,汽车金融占汽车产业链利润结构的23%,整车制造和整车销售则分别只占16%和5%。

而在国内汽车金融所占的比例却很低。根据罗兰贝格与建元资本发布的《2016中国汽车金融报告》,中国汽车产业链利润结构相对简单,整车制造仍占据近一半的份额,高达43%,整车销售占9%,二者合计占比仍旧超过50%,而包括金融、维修保养和租赁在内的汽车服务仅占11%。

另据华泰证券相关研报,2015 年,国外主要发达国家汽车消费金融渗透率(汽车金融的渗透率,指通过贷款、融资等金融方式购买的车辆数量与汽车销量之比)平均在 70%以上。而2014-2016 年中国汽车消费金融渗透率却分别只有 20%、35%、38.6%,虽然确实在快速提升,但与发达国家相比,仍存在巨大差距。

种种数据都显示,中国在汽车金融领域仍旧存在巨大发展空间。

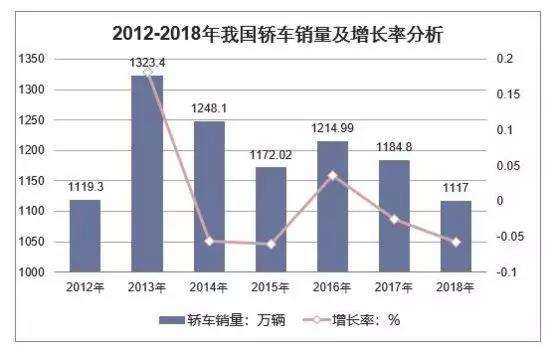

资料来源:乘联会,华经产业研究院整理

汽车金融方兴未艾,汽车销量却不断下滑。从上图可以看到,2016-2018年,国内轿车销量几乎是呈单边下滑态势,到2018年,甚至已经出现一定程度负增长。

这对于汽车产业链上的每一个企业而言,显然都不是一个好消息,无论是汽车厂商、经销商还是保险公司,都需要告别过去的发展模式,寻求更多利润空间,发展潜力巨大的汽车金融于是众望所归。

据艾瑞咨询发布的《2019年中国汽车融资租赁行业研究报告》,2018年中国国汽车金融的市场规模约为15265亿元,预计未来三年的复合增速为15%左右;2018年中国汽车融资租赁的市场规模约为2255亿元,预计未来三年的复合增速为20%左右。

2保险公司涉足汽车金融,车贷险、车险分期崛起,长期车险保单遭叫停

面对逾万亿元的汽车金融大市场,保险公司自然不会坐视不理。从业务类型来看,保险公司涉足汽车金融市场,除经营车险业务外,主要作用就是在汽车消费中进行增信:

经营车贷险。公开资料显示,早在2000年左右,国内多家保险公司就已经开始涉足车贷险,不过由于风控能力不足,诸多保险公司的车险贷业务都出现巨额赔付,于是在2003年,监管部门紧急喊停车贷险。

一直到2009年,车贷险业务才正式恢复。据慧保天下梳理,2015年以来共有国寿财险、阳光财险等19家财险公司车贷险条款和费率获批。

车险分期。在一切皆可分期的大趋势下,对刚需的车险进行分期,也成为近年来颇受关注的一个互联网创业领域,市场上已经涌现出一批专注于车险分期的平台,包括分期保、车易保、喇叭买单、保分期等,一些巨头也涉足其中,例如海尔金控、蚂蚁金服等。

对于保险公司而言,通过分期促进了车险的销售,对于平台而言,由于车险业务佣金较高,即便车险免息分期,也有足够的利润空间。

除上述两种较为常见的业务之外,值得注意的是,一些4S店往往要求消费者在办理车贷时须连续在该店投保一定年限的车险,以持续赚取车险佣金,而一些保险公司也据此开发了所谓的车险长期保单,不过,根据上海证券报的报道,随着西安奔驰女车主哭诉维权事件的发酵,这一业务已经被多家保险公司叫停。

但上述业务模式显然还不是全部,保险公司在汽车金融领域仍有巨大发挥空间。某保险股份有限公司相关人士在《中国保险报》公开撰文中举例称,在汽车生产制造环节,可以引入贷款保证保险产品,以及借助产品质量保证保险和产品质量责任保险;在购车环节,可以提供提供“B+C”综合金融服务方案,例如为经销商或者消费者提供商贷款保证保险、履约险等;在用车环节还可以引入机动车延长保修保险、代步车保险等;在换车环节则可以提供机动车置换费用补偿保险、残值保险等。

从公司来看,多家财险公司都已经布局汽车金融,如前文提及,2015年至今,已经有19家公司的车贷险条款以及费率获得批准。

不过,据业内人士介绍,由于汽车金融业务对于保险公司风控能力往往有着较高要求,所以在实际操作中,目前还是人保、平安占据主导地位。

资料显示,2018年8月,中国人保财险曾官宣与中国工商银行达成合作,明确表示双方将会开展消费融资类合作,在此基础上,还会寻求在车辆保险分期业务方面进行合作。

而中国平安,凭借自身在汽车产业链当中的广泛布局,在各种汽车消费场景中植入金融服务,其汽车金融业务已经颇具规模。

新兴险企中,众安保险对于汽车金融也发力颇多,构建了以车买卖、车钱包、车享汇、UBI储备为四大特色服务的汽车生态服务体系,并深挖其中的金融机遇。

保险公司布局汽车金融市场深层次的逻辑还在于,随着新车销量的不断下滑,车险保费收入增速也明显下滑,严重依赖车险业务的财产险公司迫切需要进行业务模式改革,面对车险销售大多掌握在中介渠道手中,其迫切希望在汽车产业链上占据更多主动权,汽车金融,作为重要一环,自然不容错过。

3金融服务费合理与否难定性,维权事件或许只是揭开汽车金融乱象一角

汽车金融市场高速发展,但当中存在的乱象也不容忽视。例如在线汽车金融平台,准入门槛低的问题尤为明显,平台的风控能力也因此受到诸多质疑。

线下以4S店为主的汽车消费场景中,捆绑销售、乱收费或者说收费不透明的情况也显而易见,此次西安奔驰女车主维权事件更是将这一问题深度曝光。

据女车主反映,在完全有能力全款购车的前提下,却被引导贷款购车,而在这过程中,还糊里糊涂缴纳一笔万元以上的“金融服务费”,且没有开具发票。女车主表示,“不理解自己交纳的这笔服务费,到底获得了什么服务”。据此,有媒体甚至将“金融服务费”与“714高炮”的“砍头息”相提并论。

至于什么是“金融服务费”,据税务部门最新调查,在“西安奔驰女车主维权”事件中,女车主所交的“金融服务费”,实际上是第三方陕西元胜公司派驻在西安利之星4S店的工作人员收取的。

在维权女车主与陕西元胜汽车贸易有限公司签订的垫款服务协议上,显示获批的贷款为419160元,其中3%,计12575元,为车主向元胜公司支付的报酬。元胜公司只留贷款金额的1%,另外2%打入西安利之星汽车有限公司的账户。而西安利之星汽车有限公司以信息技术服务的服务费为名,为陕西元胜汽车贸易有限公司开具发票。

津云新闻最新的报道则称,实地探访利之星时,其销售人员表示,所谓“金融服务费”其实就是等待银行放款的大约一周时间内,第三方公司帮助客户垫资“过桥”而收取的“过桥费”。

对此,业内人士指出,汽车销售的利润空间被不断挤压,汽车经销商于是向后市场转移,通过后市场来赚取利润,包括保险、精品、代办服务等。对于消费者而言,如果不办理贷款购车则往往面临更高的购车价格,如果办理贷款购车的话,则可以享受较低的贷款利率,也因此很多消费者都会选择贷款。

在业内人士看来,企业要生存,需要利润,这本身无可厚非,但问题出就出在这个过程中,很多4S店的服务收费不透明、信息不对称,而客户对于专业领域又不了解,就容易引发误会,不开票则又涉嫌偷税偷税。

虽然业内人士对于“金融服务费”表示理解,但从目前各方透露出来的信息来看,官方尚未对“金融服务费”的合理性给出确定答案。

据新京报报道,陕西省市场监督管理局12315投诉热线客服人员称,商家收取金融服务费行为不合理,目前已收到通知,所有在陕西省境内购车被4S店收取过金融服务费的车主,都可找商家协商退费。

澎湃新闻最新的报道却指出,陕西省市场监管局相关工作人员回应称,没有听过“要求全省4S店退金融服务费”这一消息。

而据央视报道,银保监会非银部副主任庞雪峰表示,银保监会已要求奔驰汽车金融公司在全国范围内对其经销商是否存在类似违法违规收费问题进行排查,并进一步加强对经销商的管理,明确要求经销商不得以为汽车金融公司提供金融服务的名义收取费用,切实保护消费者的合法权益。

中国消费者协会在最新的回应中却又似乎默许了“金融服务费”,只是表示汽车金融服务费应明码标价,将聚焦汽车消费问题,推动相关立法完善。

虽然各方对于“金融服务费”是否合理仍旧莫衷一是,但值得注意的是,已经开始有媒体将视角转向4S店的捆绑销售,而这其中,车险更成为重点之一。

更重要的是,针对奔驰女车主维权事件,陕西省市场监管局发布通知将开展汽车消费专项执法,为期两个月时间,其中重点检查内容就包括涉嫌欺诈消费行为,涉嫌强制性消费行为,这其中,又将重点查处强制收取PDI(交付前检查)费、强制购买指定车辆保险、强制装潢、强制上车牌照、强制收取“金融服务费”等强制性经营行为。当地的保险公司显然也要紧张一番了,毕竟,4S店一向是最重要的车险销售渠道之一。