真相:2018非上市寿险公司盈利与上年持平,但天安、华夏等偿付能力敲警钟行业动态

2018年的寿险行业愁云密布,保费持续负增长,直至年尾才终于恢复正增长,与此同时,受累于资本市场不景气,上市险企投资收益率均显著下滑。

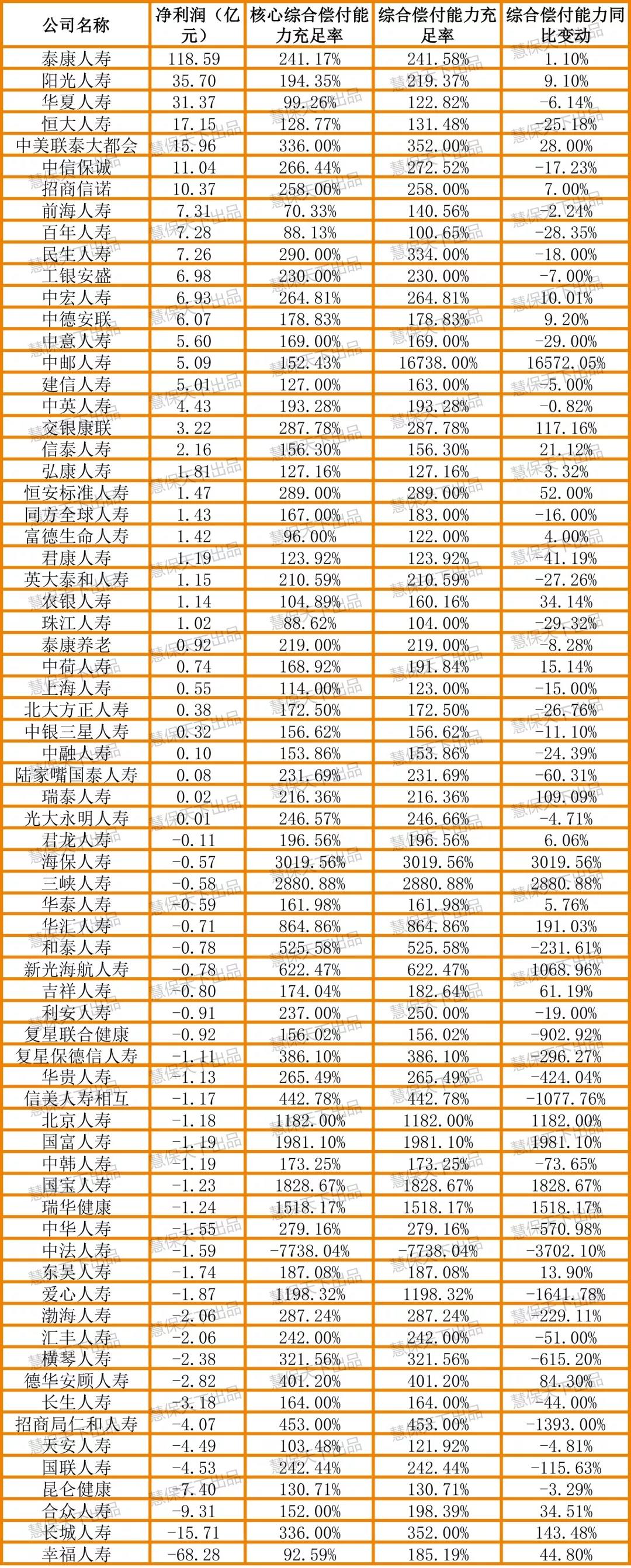

负债端与资产端双双承压之下,近期中国人寿发布公告称预计2018年净利润骤降50%-70%,着实让业内人士心惊肉跳。但从非上市寿险公司的净利润表现来看,这并非普遍现象,实际上,70家纳入统计的非上市寿险公司合计实现盈利172.03亿元,与2017年基本持平。

而在剔除了6家2018年新开业、无同比数据的险企(海保人寿、三峡人寿、北京人寿、国富人寿、国宝人寿、瑞华健康)之后,剩余64家险企合计净利润更是略高于2017年。

整体盈利持平

剩余边际释放、准备金计提减少,助推寿险公司盈利表现

昨日推文《非上市财险公司净利润大排名:2018年合计亏损11亿元,而2017年盈利33亿元》显示,非上市财险公司的表现不尽人意,已经从2017年的盈利转为整体亏损,形势相当严峻。

但今日慧保天下统计的非上市寿险公司2018年偿付能力报告数据却显示,情况要远远好于非上市财险公司。

整体来看,70家纳入统计的非上市寿险公司合计实现盈利172.03亿元,与2017年基本持平。而在剔除了6家2018年新开业、无同比数据的险企(海保人寿、三峡人寿、北京人寿、国富人寿、国宝人寿、瑞华健康)之后,剩余64家险企合计净利润更是略高于2017年。

非上市财险公司整体盈利骤减的同时,非上市寿险公司却能保持盈利平稳,这是为何?

业内人士告诉慧保天下,这主要是由于财险公司以及寿险公司不同的盈利模式造成的。

财险公司主营一年期及以下的短期业务,盈利基本取决于承保盈利情况以及资金运用情况,在2018年市场竞争加剧导致承保盈利空间收窄,资本市场不景气导致投资收益下滑的双重背景下,盈利整体下滑并不出人意料。

而寿险公司由于是长期业务,影响其盈利表现的因素要更为复杂,短期受到准备金计提、投资回报偏差等因素的剧烈扰动,长期则取决于剩余边际释放,而剩余边际的增长又取决于新业务价值的增长等要素。

随着寿险行业转型的深入,显然有助于寿险公司剩余边际的释放,而2018年传统险准备金折现率假设出现变更,寿险公司得以释放部分保险合同准备金,更直接助推了行业净利润的整体表现。

险企业绩分化

泰康、阳光盈利大涨,华夏、前海盈利骤降

虽然整体来看,非上市寿险公司2018年整体盈利与2017年持平,表现尚可,但具体到不同公司,却是几家欢喜几家愁。

70家非上市寿险公司中,36家险企实现盈利,合计盈利321.26亿元。但同样是盈利,与2017年相比,不同险企的表现也大不相同,例如,有险企的盈利增长超过100%,包括同方全球、中德安联、弘康人寿、阳光人寿以及百年人寿。但也有险企盈利同比减少超过100%,例如中融人寿、富德生命人寿、瑞泰人寿、光大永明人寿、陆家嘴国泰人寿、信泰人寿、中荷人寿。

整体来看,净利润最高的十大非上市寿险公司如下表所示,6家中资险企,4家外资险企,其中,除华夏人寿、前海人寿以及民生人寿净利润同比出现下滑外,其余7家险企的净利润均出现了不同程度的上涨。

投资亏损成险企亏损首要原因

2018年,在36家非上市寿险公司实现盈利的同时,也有34家险企出现亏损。

其中,10家险企的亏损低于1亿元,20家险企的亏损额度在1-5亿元之间,只有4家险企的而亏损额度超过5亿元,分别是昆仑健康、合众人寿、长城人寿以及幸福人寿,其中,幸福人寿更是以68.28的亏损额度,成为所有非上市寿险公司中亏损最多的险企。

从目前各方面的信息来看,投资收益不景气成为险企盈利减少或亏损的最重要原因之一。

例如中国人寿在解释业绩减少的原因时称,主要是受权益市场整体震荡下行影响,公开市场权益类投资收益同比大幅减少。

而幸福人寿在回复媒体时则表示,亏损主要是受2018年资本市场大幅下行影响,导致权益类投资出现较大规模的损失。

亏损额度仅次于幸福人寿的长城人寿,在接受媒体采访时亦表示,2018年净利亏损主要是受上市权益类资产收益未达到预期和信用风险事件的影响。

净资产回报率整体仅4.67%,最高达44.70%,寿险公司整体优于财险公司

与财产险行业类似,寿险公司整体的投资回报率也并不算高。

经慧保天下统计,2018年70家非上市寿险公司的整体净资产回报率仅4.67%,而且仅有18家公司高于行业平均水平。

不过相较于财产险,取得较高ROE的寿险公司数量明显增多,高于10%者达到13家(而财险公司仅有8家)。

而且非上市财险公司中,ROE最高者也不过14.06%(乐爱金),但寿险公司中,ROE高于这一数据的多达8家,最高者中德安联,凭借超低的净资产,ROE更是高达44.70%。此外,中美联泰大都会、泰康人寿、百年人寿的ROE也都达到了20%以上,显示了超强的盈利能力。

这或许可以在一定程度上解释,为什么近些年来,寿险牌照相较财险牌照更具吸引力。

天安、华夏、前海等多家险企偿付能力充足率敲警钟

虽然寿险公司看起来盈利能力要普遍优于财险公司,但其偿付能力水平却相对堪忧。

以综合偿付能力充足率为例,截至目前,已经有12家非上市寿险公司的综合偿付能力充足率低于150%,逼近监管红线。而从核心偿付能力充足率来看,已经有5家险企低于100%,亟需密切关注。

这其中,除因为特殊原因导致偿付能力长期不足的中法人寿外,百年人寿的核心、综合偿付能力充足率分别为88.13%、100.65%,珠江人寿的分别为88.62%、104.00%,天安人寿的分别为103.48% 、121.92%,富德生命人寿的分别为96.00%、122.00%,华夏人寿的分别为99.26%、122.82%,前海人寿的分别为70.33%、140.56%,显然都值得密切关注。

尤其值得思考的是,偿付能力充足率亟待补充的险企多为资产驱动负债险企,且不止一家为MT系旗下险企。