15万亿险资何处去?80%流向保险资管机构,业外机构“捡漏”难行业动态

在资本市场上,保险业无疑可以算得上一大“金主”。根据银保监会披露数据,截至2017年末,保险资金运用余额达到14.92万亿,这些资金究竟是如何运用,又是由谁来运作的?

近日,中国保险资管协会发布了“保险资金运用与保险资产管理全脉络图”(以下简称“脉络图”),以梳理我国保险资金运用与保险资产管理的整体情况。中国保险资管协会连续三年对各保险资管机构情况进行追踪研究,并在今年首次针对九成的保险公司进行调研,获取的大量一手数据,从而编制出该脉络图。

脉络图显示,保险资管机构仍是保险资金运用的主力,“掌管”了约80%的保险资金,其机构和从业人员数量均呈现扩张趋势;保险公司正不断完善自身投资能力,98%已设置投资部门,且负责绝大部分的战略资产配置;而业外受托机构则是另一番景象,其所管理的保险资金规模增速逐年下滑,且近半数的机构尚未实际开展相关业务。

『慧保天下』对其核心内容和数据进行摘编,以飨读者。

保险资管机构是保险资金运用主力,从业人员快速扩张

保险资管机构承担了绝大部分保险资金运用的职能。根据脉络图,在2017年末,14.92万亿的保险资金运用余额中,约80%的资金是通过委托保险资管机构进行投资,约17%的资金是通过保险公司自主投资,剩下约3%的资金则是通过业外的受托管理机构(公募基金、券商等)进行投资。

除保险资金外,保险资管机构还受托管理银行资金、养老金等。2017年末,保险资产管理机构受托管理的保险资金为12.06万亿,占保险资产管理行业总规模的81%;此外,还管理业外资金2.65万亿,其中银行资金占比6%,养老金占比8%,其他资金占比5%。

保险资管机构如何运用如此大规模的资金呢?根据脉络图,保险资管机构的总资产配置中,债券及保险资管产品占比最高,合计占比过半;而长期股权投资、投资型房地产相对较低,占总资产比例分别为5.93%、0.5%。

从业务结构来看,保险资管机构的第三方业务正快速崛起。根据脉络图,2017年,第三方资产管理总规模达5.06万亿,占行业管理资产总规模的34.38%,同比增长24.02%,增速是管理资产总规模增速的三倍有余。同时,有超过半数的保险资管机构的第三方业务规模占比超过50%。

而第三方业务又以保险资管产品和专户管理模式为主。在2017年末的第三方业务管理模式中,保险资管产品占比最高,达53.56%,第三方专户占比第二,为41.30%。在资管产品中,绝大部分为组合类保险资管产品和债券投资计划,合计占比达88%。

从保险资管机构的收入结构来看,业外资金对其管理费收入贡献度最大。在保险资管机构所管理的资产中,业外资金的规模占比仅19%,但却了41%的管理费收入。

从管理效能来看,保险资管机构的资金管理效能位居市场前列。脉络图数据显示,2017年,保险资管的机构平均管理规模最大,达4596.88亿元,远超信托、公募基金、证券资管等机构的规模,同时,保险资管机构的人均管理规模也是最高的,达21.33亿/人。

与此同时,保险资管机构的扩张趋势明显。一方面,保险资管机构的从业人数正在快速扩张。2017年,行业人数增长率为15.75%,远超行业规模的增长率7.18%;另一方面,有77%的保险公司已经成立或有意愿成立保险资管公司,其中,有66家保险公司有意愿设立保险资管公司。

保险公司完善自身投资能力,98%已设置投资部门

除了委托专业的保险资管公司进行管理外,保险公司自身也承担了部分保险资金运用的职能。根据脉络图,2017年有末,有2.53万亿的保险资金是通过保险公司自主投资进行运用,约占总保险资金运用余额的17%。

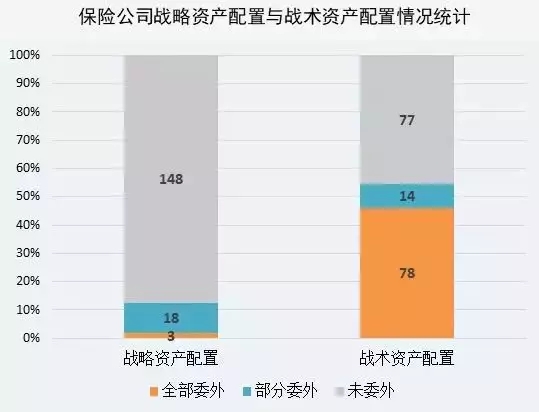

对于绝大部分的战略资产配置,保险公司通常选择自己管理,而非委外。根据脉络图,对于战略资产配置,87%的保险公司没有选择委外,而对于战术资产配置,只有46%的保险公司不选择委外。

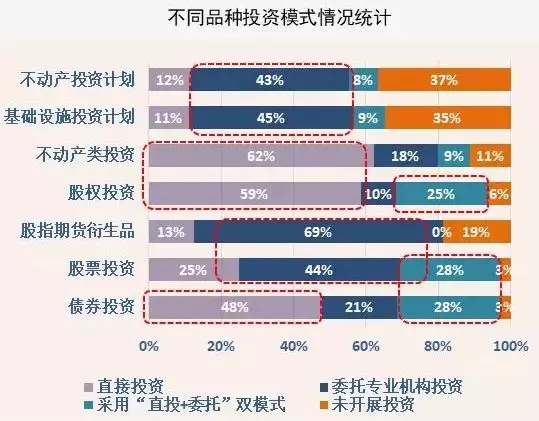

同时,对于不动产、股权和债券的投资,保险公司选择自己直接投资的比例较高,而对于股指期货衍生品、股票、基础设施投资等,保险公司大多选择委拖专业投资机构。

从投资管理资格获取情况来看,获得债券、股权投资资格的保险公司较多,占比分别达42%、39%;获得股指期货衍生品投资资格的比例最少,仅占10%。

为配合资金运用的职能,保险公司内部也做了相应的组织设置。数据显示,有98%的保险公司已设置了投资部门,有24%的公司已设立了首席投资官机制。

业外受托机构渐凉,近半数尚未开展业务

相比保险资管机构和保险公司自身,业外受托管理机构所管理的保险资金规模很小,且增速逐年下降。根据脉络图,在2017年末,14.92万亿的保险资金运用余额中,仅有3%的资金是通过业外的受托管理机构(公募基金、券商等)进行投资,同时,其规模增速已由2015年的123.66%下降到2017年的21.68%。

此外,近半数具备资格的业外受托机构并未实际开展保险资金管理业务。脉络图显示,2017年末,具备受托管理保险资金资格的业外管理机构共计113家,其中,公墓基金公司68家,证券公司及证券资管公司45家。但113家公司中,仅有57家实际开展了相关业务,占比逐年下降。