18年后的保险业:人工智能运用率将达75%行业动态

2017年,保险科技成为了新的“风口”,2018年,这一浪潮仍在继续。科技,尤其是当下火热的人工智能究竟是怎样兴起,在保险业有怎样的应用,未来又将如何发展……《人工智能保险行业运用路线图(2018)》(以下简称“《路线图》”)试图给出答案。

《路线图》由复旦大学保险科技实验室、中国保险学会联合发布,是全球首份对人工智能保险行业应用路径的全面报告。该报告对人工智能领域的政策规划、技术背景进行了梳理,对人工智能在保险业的发展阶段、运用路线、投融资状况等进行了调研和分析,并提出了人工智能未来的展望和挑战。

《路线图》指出,人工智能技术将从前端到后端,全方位影响保险业。目前,场景定制相关的保险科技公司最受资本的青睐。

至于人工智能技术发展的时间表,《路线图》指出,当前,人工智能技术的发展仍处于初级阶段,还将迎来一个膨胀期。在政策红利的影响之下,人工智能在保险业将飞速发展,预计在2020年,行业进入中智能时代,在18年后,保险行业的人工智能运用率将达75%。此外,《路线图》也列举了人工智能技术在保险行业运用过程中存在的七大问题和阻碍。

『慧保天下』将《路线图》的核心内容整理如下:

迎来政策红利,系统性部署文件已出台

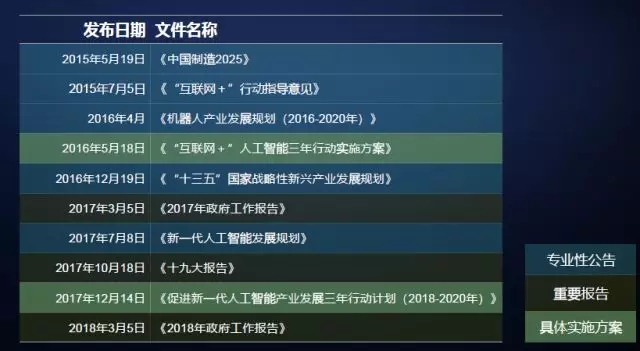

新技术、产业的发展离不开政策的支撑,而人工智能自2015年便迎来了政策红利。根据《路线图》,自2015年国务院发布《中国制造2025》以来,有关人工智能的宏观政策数量逐年增长。

其中,2017年以前出台的政策以《中国制造2025》为代表,大多强调重点发展产品和重点应用领域,以规模和智能化水平为短期目标;2017年,人工智能产业的第一个系统性部署文件《新一代人工智能发展规划》出台,开始强调新一代人工智能创新体系、理论与研发之间的应用结合等问题,并开始重视核心能力和发展质量。

3类核心技术、5个主要运用场景

“人工智能”成为了当下随处可见、到处在谈的一个高频词汇,然而到底什么是人工智能技术?《路线图》对其核心技术进行了拆解:

人工智能核心技术可以被分为三类:基础技术、支柱技术,以及应用技术。平时被提及较多的机器学习、集群智能等技术属于最顶层的应用技术,是基于知识表示、知识推理等最基本的底层技术之上开发而来。

至于人工智能的运用,《路线图》指出了5大类可运用场景,包含医疗、教育、家居、制造、金融。

从前端到后端,全方位影响保险业

近年来,多家保险机构相继推出了人工智能相关的服务和产品,平安的“智能认证”、太平的智能客服“小慧”、蚂蚁金服的“定损宝”……然而,人工智能对于保险业的影响还远不止于此。

《路线图》指出,人工智能将从产品设计、销售、投保、核保、理赔、售后服务各个环节对保险业产生全方位的影响,其中,精算、风控、保险资金运用三个核心业务环节受到的影响最大。

此外,人工智能对保险从业人员替代的能力和程度将逐渐加深。复旦大学保险科技实验室主任、《路线图》负责人许闲,就该报告与媒体沟通时表示,人工智能的应用将大幅减少保险业对精算师、两核人员的需求。

人工智能技术成熟度尚处第一阶段,还将迎来膨胀期

在被热议了两年之后,人工智能技术目前处于什么样的发展阶段?是否已经存在过多的泡沫?

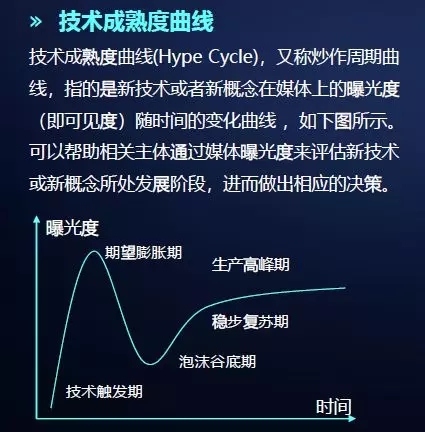

《路线图》对涉及人工智能的新闻报道进行了统计分析,认为2017年10月AlphaGo Zero的出世使得人工智能的曝光度达到了顶峰,根据技术成熟度曲线,符合第一阶段触发期的特征。

报告指出,从目前的人工智能投资市场和初创企业的经营来看,一方面机构投资者的投资热情回归理性,另一方面,商业化应用以及盈利与技术研发的脱节、兼具商业意识和技术能力的人才匮乏、低门槛创业项目扎堆出现带来的同质化竞争以及互联网寡头格局下数据支撑不足等问题逐渐成为人工智能相关初创企业的经营瓶颈。

许闲在媒体交流会上表示,根据技术成熟度曲线,目前人工智能的曝光度尚未达到顶峰,还将迎来一个期望膨胀期。

发展时间表:18年后保险行业的人工智能运用率将达75%

没有一个人可以准确地预测未来,但行业大部分专家的共识从一定程度上能够反映人工智能未来的发展趋势。《路线图》采用德尔菲法调查法,向监管部门、研究机构、传统保险机构、保险科技企业、媒体、投资机构内的相关专家进行调研,在技术、智能强弱、行业生命周期三个维度下,分别给出了人工智能保险行业发展的时间表。

按技术划分

电子化(2006-2015):我国保险业开始进入电子化阶段,计算机、网络等数字化方法开始在保险行业各环节进行运用,并逐渐开始用人工智能代替一些简单的人力操作。

自动化(2015-2018):保险行业部分环节可以在没有人或较少人的直接参与下,经过自动检测、信息处理、分析判断、操纵控制,实现预期的目标的过程。

智能化(2018及以后):大数据、物联网、区块链等技术的飞速发展与人工智能在保险业发展产生协同作用,人工智能开始深化运用,具有高级的机器学习功能,满足保险行业各环节的相关需求。

按智能化强弱划分

弱智能时代(2018-2020):我国保险业开始进入智能化时代,但是人工智能的运用尚未深化,运用场景局限在机器人针对简单投保、承保等问题的回复、优化投保的流程等等。

中智能时代(2020-2030):随着智能化运用不断深化,除附带情感色彩的沟通外,投保过程大部分沟通问答都可以凭借人工智能解决,针对大数据分析产生多样化的保险产品,差异化定价,精准推销等。

强智能时代(2030及以后):机器学习功能不断深化,人工智能有望拥有读懂人类感情的

语言,实现千人千面的个性化保险产品定制,强智能时代业应运而来。

按行业生命周期划分

探索阶段(2018-2020):该阶段主要对人工智能技术在保险行业进行初步探索和试验,突破技术关。

发展阶段(2020-2025):在技术取得一定突破时,行业需要针对当下需求进行不断深化技术运用、扩充数据库。

升级阶段(2025-2032):升级完善阶段,发现潜在需求或问题,进行技术创新,不断加强人工智能的学习功能。

取代阶段(2032及以后):人工智能保险有望取代传统保险,这一阶段同时属于按智能化程度分类中的强智能时代。

除了保险行业的整体运用以外,《路线图》还对人工智能在保险各个具体业务环节的运用和替代程度进行了预测。根据《路线图》,人工智能在客户服务和核保两个业务环节的运用速度最快,在2020年前后实现25%的运用率。而在约18年后,保险全行业的人工智能运用率将实现75%。

投融资活跃,场景定制类保险科技公司当前最受青睐

近年来,人工智能领域投融资活跃,资本对技术的发展也起到了推动作用。根据《路线图》,2012年-2016年五年间,全球新增AI融资51.54亿美元,全球每年新增AI融资规模呈指数型上涨,2016年全球新增AI企业数达到了2012年的5.87倍。而2017年,整个世界保险科技投资额同比2016年增长了36%。

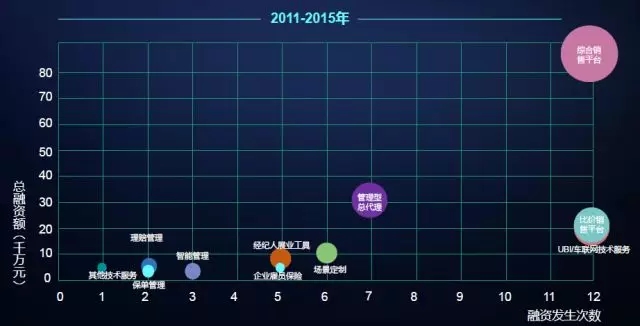

同时,《路线图》也梳理了自2011年以来,国内人工智能保险相关的投资标的的变化情况,可以看到,在2015年以前,综合销售平台最受资本的青睐,融资总额和融资次数都远超其他类型的科技初创公司;2016年,技术服务公司的融资额最大,比价销售平台的融资次数最多;而2017年以来,场景定制类保险科技公司成为了资本的“心头好”,融资额和融资次数均居首位。

飞速发展过程中仍有7大挑战待解

当下,越来越多的保险公司加大了对人工智能技术的研发投入力度,根据《路线图》的调研,大多数业界专家预计我国保险市场将于2020年进入中智能时代。但尽管如此,《路线图》指出,人工智能在保险领域的发展过程仍然存在以下7大挑战:

“伪智能”横行市场:目前市场上大多所谓的人工智能,无非只是可以联网、远程控制或回复简单问题的软件应用,并不是真的人工智能。

传统保险业务的危机:人工智能的出现会减少人为因素引起的事故,保险市场尤其是财险市场将会受到较大冲击。

技术和人才尚不成熟:当前国内同时精通保险和软件工程的人才缺乏,且人工智能技术尚不够完善,大多仍需要人工介入,在与客户沟通时缺乏“温度”。

数据匮乏且割裂:人工智能发展基于海量的数据积累,但保险科技企业在初创时缺乏数据供应,保险公司数据也不够健全,用户日常作息、兴趣习惯等数据匮乏。

产品运作中易产生责任纠纷:在当前技术尚未成熟的阶段,人工智能产品和系统可能存在设计缺陷,发生损失后的责任认定成为新出现的难题(例如自动驾驶汽车发生事故的责任归属问题)。

我国险企对科技的重视度较低:当前全球保险科技企业融资额有超过3/4来自于保险公司和再保险公司,而我国保险科技所获融资主要来自风险资本,保险公司对人工智能的重视度不高、资金投入力度小。

社会伦理问题:人工智能在大数据运用过程中会涉及用户隐私泄露问题。此外,精准营销、千人千面的个性化定价对疾病较多、理赔率高的老年弱势群体不利,其公平性有待商榷。