偿二代后,保监会再祭“资产负债管理”大杀器,好坏孩子分类管行业动态

合并传闻也阻挡不了保险严监管的持续推进,继“偿二代”之后保监会又一重要监管工具新鲜出炉。

过去数年,少数激进险企以所谓“资产驱动负债”模式纵横保险市场,负债端往往是高收益的中短存续期产品,而资产端却是上市公司股票等长期资产,伴随保费规模骤增,资产负债错配风险愈发显著,“长钱短配”和“短钱长配”现象并存,成为保险业防风险的重中之重。

如何切实降低险企的资产负债错配风险?保监会如今祭出大招。3月1日,保监会召开新闻发布会,宣布正式发布《保险资产负债管理监管规则(1-5号)》(以下简称“《规则》”)并从即日起开始试运行。保险业真正的精细化管理时代大幕就此拉开。

正式版《保险资产负债管理监管办法》尚未出台

负债与资产是保险公司经营的两个“轮子”,缺一不可,但在过去发展中,行业出现了所谓“资产驱动负债”以及“负债驱动资产”的说法,两种模式各有利弊,但无论是资产驱动,还是负债驱动,显然都忽视了二者之间的联动。

纵观国际保险市场的多次寿险公司倒闭潮,资产负债错配严重导致的现金流危机其实才是最大元凶,此次监管直接针对险企资产负债匹配制定游戏规则,无疑正是看到了其中所隐含的巨大风险。

此次保监会发布的资产负债管理监管规则,总共包括5份文件,1-2号针对财产险公司,3-4号针对人身险公司,5号是有关资产负债管理报告的制度,2017年12月下发的征求意见稿《保险资产负债管理监管办法》却并没有出现。

据悉,《保险资产负债管理监管办法》经过多轮征求意见,以及行业测试,已经基本确定,只是还需要一定的流程方才能公布。3月1日公布的5份文件,是与监管办法相配套的技术细节,监管选择现在公布,也只是要进行试运行。

将发挥比“偿二代”更直接的作用

“偿二代”监管制度体系是近些年来国内保险监管制度建设的一项重大成果,其对于险企资产负债管理水平的提高也能起到一定推动作用,在这方面,可以说与保险资产负债管理监管规则有着类似的功能。

不过有业内人士指出,保险资产负债管理监管规则在推动资产负债匹配方面将起到更为直接的作用,因为“偿二代”看重的是最终的综合评判结果,而前者才是直指险企的资产与负债匹配情况。

个别资产驱动负债型险企通过循环注资等方式,“绕过”偿付能力监管制度,一度令监管触目惊心,更是给公司乃至整个行业造成巨大风险,如今,资产负债管理监管规则的施行,或可大幅消解“循环注资”的作用——即便偿付能力充足,但只要资产负债错配严重,依然将受到监管重罚。

有业内人士告知『慧保天下』,放眼国际保险市场,中国保监会推出的资产负债管理监管规则都是走在前列的,在主要发达保险市场尚未听说类似制度。

定性评估:两方面评估保险公司资产负债管理能力

按照《规则》,在定性评估保险公司资产负债管理能力时,将从两方面进行:

1.资产负债管理的制度健全性,即保险公司的资产负债管理相关制度是否科学、全面、合规;

2.资产负债管理的遵循有效性,即保险公司的资产负债管理制度、机制是否得到持续的、有效的实施。

目的是从目标策略、组织架构、人员职责、工作流程、系统模型、绩效考核等方面提出监管规范,促进保险公司资产负债管理工作形成有效的正反馈机制。比如,规定组织架构应包括董事会、资产负债管理委员会、执行委员会、秘书处四个层级,明确账户管理、程序流程、数据交互等方面应当满足的标准,规范了模型的最低输出功能,要求将制度健全性和遵循有效性情况纳入公司考核体系等。

资产负债管理能力评估采用百分制。其中,基础与环境所占权重为20%,控制与流程所占权重为40%,模型与工具所占权重为20%,绩效考核所占权重为10%,资产负债管理报告所占权重为10%。提升能力评估标准作为加分项,总分为 10 分。基础能力评估结果与提升能力评估结果之和为最终评估结果,总分不超过 100分。

《规则》要求,人身险与财产险公司应按照资产负债管理能力评估标准,至少每年开展一次自评估。而保监会将自行或组织保监局定期对保险公司资产负债管理能力进行评估,必要时会委托独立第三方机构。根据需要,采用的方式将包括材料调阅、现场查验、问卷调查、质询谈话、穿行测试等。

量化评估:涉及期限结构匹配、成本收益匹配和现金流匹配等四个维度

除了定性评估,《规则》最大的亮点还在于对险企资产负债管理实施量化评估,这无疑能帮助监管在日益复杂的金融环境之下更真实、准确地把握险企资产负债管理水平,同时也可使不同险企之间更具可比性。

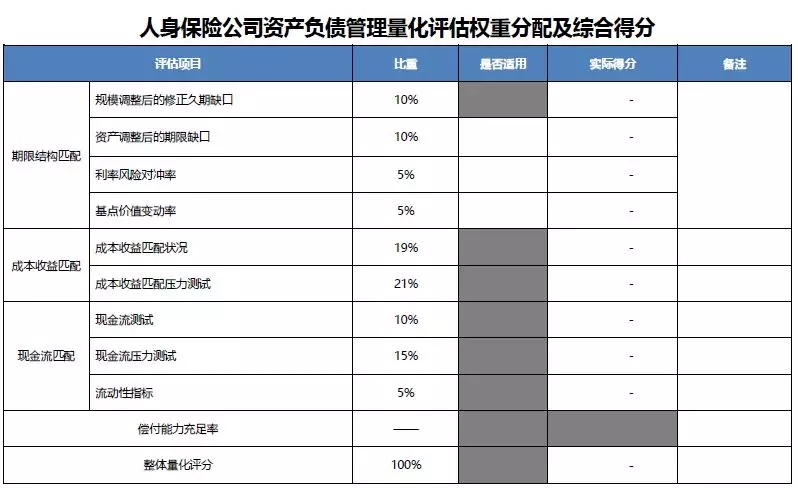

以人身险公司为例,《规则》为其单独设计了量化评估规则和指标,通过构建模型和进行压力测试,从险企的基本信息、期限结构匹配、成本收益匹配和现金流匹配四个维度进行考核,从而识别险企面临的多方面的风险。

量化评估同样采用百分制,其中,基本信息不计分,期限结构匹配评分所占权重为30%,成本收益匹配评分所占权重为40%,现金流匹配评分所占权重为30%。

通过下表就可以看到,这四个维度对于险企的资产负债管理多么具有针对性:

好坏孩子大不同

资产负债管理监管规则自发文之日起试运行。在试运行期间,继续征求相关方面意见,及时评估完善,暂不针对各保险公司的评级结果采取监管措施。

但在监管制度正式运行后,保监会将根据管理能力和匹配状况将保险公司划分为A、B、C、D四大类,对于能力高、匹配好的A类公司,适当给予支持性的监管政策,对于能力较低或匹配较差的C类、D类公司,实施针对性的监管措施,逐步构建业务监管、资金运用监管和偿付能力监管协调联动的长效机制。这也就意味着,今后针对“好孩子”“坏孩子”将实施分类管理。

推动保险公司组织架构改革

资产负债管理监管的目标之一就是要推动负债端与资产端的联动,并使之成为保险公司经营的核心制度之一。不过众所周知,目前一般情况下,很多保险公司的资产部门和负债部门基本各自为政,而这又涉及多个部门,包括销售、精算、投资、合规等,在强化资产负债管理的情况下,保险公司显然需要对自身的组织架构进行一定调整。

按照此前征求意见稿的规定,保险公司应当建立健全资产负债管理组织体系,在董事会下设立资产负债管理委员会(或具有相应职能的委员会),明确董事会、资产负债管理委员会和高级管理层的资产负债管理职责,成立或指定资产负债管理工作的牵头部门。

职能部门的增加、人力的增加,运营流程的改进无疑都会对险企的经营成本造成影响,有业内人士预计,保险公司在新一年的预算中都会增加相应的开支计划。