人身险企在2016:迎接新政策周期,万能险应声而降,原保险保费增速达37%创新高行业动态

新的政策周期已至。

2010年,银保新规出台,取消银保驻点销售,给红火多年的人身险业沉重一击,在2011年、2012年间陷入发展低谷,保费增速一度降至个位数。

山重水复疑无路,柳暗花明又一村。正当人身险公司集体陷入低迷之时,政策来了,在国家深化市场化改革的大背景下,保监会也于2012年开始相继出台一系列举措,为保险业松绑,投资渠道的拓宽、人身险费率市场化改革等直接将保险业推入新一轮高速增长。

从2012年开始新一轮的市场化改革,到2016年,五年时间已经过去,人身险市场也在急剧发生着变化:市场主体不断增多,市场格局大不相同,险企经营模式显著分化。

更重要的是,五年时间过去,行业已然走进新的政策周期,监管不断收紧有关政策,尤其严控中短存续期业务。在监管的政策的快速收紧中,险企也在快速的切换着经营的策略,市场格局演化速度进一步加快。在动荡之中,险企都在寻找着新的出路。

一、人身险公司原保险保费收入增速近37%,创近年新高

因着政策红利,近年来人身险公司加速发展,原保险保费同比增速连创新高。2016年更是如此,监管接连出台文件严控中短存续期产品规模,险企纷纷加大普通型人身险产品的销售力度,全年实现原保险保费收入21692.81亿元,同比增长36.78%,创下从2011年以来的新高。由于监管仍在不断加大监管力度,引导险企进一步降低中短存续期业务占比,料2017年,人身险公司的原保险保费收入仍将保持较高速度。

得益于保费的快速增长,人身险公司总资产也快速增加,保监会披露的数据显示,截至2016年末,人身险公司总资产达到了124369.88亿元,较年初增长25.22%,高于保险行业的整体增速。截至2016年末,保险行业总资产151169.16亿元,较年初增长22.31%。

二、监管政策立竿见影,保户投资款与投连险独立账户新增交费断崖式下滑

险资大量举牌上市公司,尤其是“宝万大战”的爆发,让以万能险为代表的中短存续期产品备受争议,且随着中国市场步入低利率时代,重度依赖险企投资能力的中短存续期业务也加重了险企的经营风险。在这种背景之下,保监会于2016年3月18日出台了专门针对中短存续期业务的文件——《中国保监会关于规范中短存续期人身保险产品有关事项的通知》,要求险企逐步收紧中短存续期业务规模。

该文件从3月下旬开始执行,立刻显现出了巨大的威力,代表万能险以及投连险投资部分保费的两个数据:保户投资款新增交费以及投连险独立账户新增交费在2016年4月应声而降,几近腰斩,此后更是进一步降低,到12月末,期间略有起伏。由于之后监管又接连发文规范中短存续期业务,料万能险以及投连险短时间内已经难以翻身。

虽然从4月开始,保户投资款新增交费以及投连险独立账户新增交费就出现大幅下滑,但纵观全年,这两项业务依然表现突出,同比增速高达53.75%。受此影响,2016年,人身险公司共实现规模保费收入34491.95亿元,同比增长42.63%。

三、五年市场化改革,人身险市场格局大改

从2012年开始新一轮的市场化改革,到2016年,五年时间已经过去,市场格局已经大为不同。对比2011年与2016年的人身险公司原保险保费收入排名前20名,就可以很清楚的感觉到这一点。

首先是市场集中度进一步下降,2011年,原保险保费收入排名前20的公司市场份额合计达到95.31%,而到2016年,这一比例已经降至87.27%。市场化改革给了人身险企更多的选项,从而得以八仙过海,各显神通。

具体到不同的公司,其市场地位也往往已经发生了巨大改变。有的是排名大幅下滑,有的干脆是从榜单中消失不见,例如在2011年还能排名前20的国寿存续、民生人寿、友邦保险、幸福人寿、平安养老、光大永明、中意人寿如今已经从榜单中消失,取而代之的是一批依靠中短存续期业务大干快上的新兴险企例如安邦系的安邦人寿、和谐健康,天安人寿,国华人寿,前海人寿,以及银行系险企建信人寿、工银安盛。

当然,市场的主体数量也已经发生了巨大的变化:2011年只有61家,而到2016年末,已经增加到了77家。

四、老七家不复当年神勇,市场份额持续下滑

2012年新一轮市场化改革之后,资产驱动负债型险企强势崛起,人身险公司当中的“老七家”市场份额每况愈下。

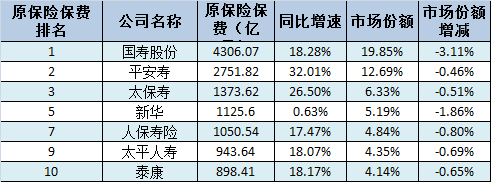

按照原保险保费收入排名,老七家人身险公司仍然都在前十名之内,只不过在安邦人寿、和谐健康以及富德生命人寿的冲击之下,新华保险、人保寿险以及太平人寿、泰康人寿等的市场排名均出现了一定程度的下滑。与之相伴随的是市场份额的下滑,2016年,这种状况仍在持续,“老七家”市场份额均出现不同程度下滑,其中尤以中国人寿为甚,市场份额已经跌破20%,遥想当年“三分天下有其一”的豪言壮语,不免让人唏嘘。正在转型中的新华保险市场份额下跌也达到了将近2个百分点,由于其转型仍在推进当中,预计这一下滑态势将延续至2017年。

当然,在“老七家”战略目标已经与资产驱动负债型险企分道扬镳的当下,两类型险企的经营策略已然明显分化,道不同不相为谋,二者已经不可同日而语。

五、资产驱动负债型险企走向分化

“老七家”市场份额纷纷下滑之时,与之相对应的,是资产驱动负债型险企的全面崛起。以上表中较为典型的14家资产驱动负债型险企为例,2016年,在监管严控中短存续期的同时,这些险企还是保持住了自己的市场地位。不过仔细分析就会发现,虽然为同一类型险企,但在不断趋严的监管政策面前,这些险企的经营策略也已经发生了一定程度的分化。

例如安邦系的三家人身险公司,其规模保费仍然在快速增长之中,而被认为是明天系旗下的两家险企:华夏人寿、富德生命人寿表现却较为低调,市场份额均有一定程度下降,例外的是天安人寿,仍在高速增长之中。

其他的几家,市场表现也不尽相同,前海人寿、国华人寿、君康人寿、珠江人寿等规模保费增速均已低于行业平均水平,而另外几家则仍然保持了较高的增长速度。

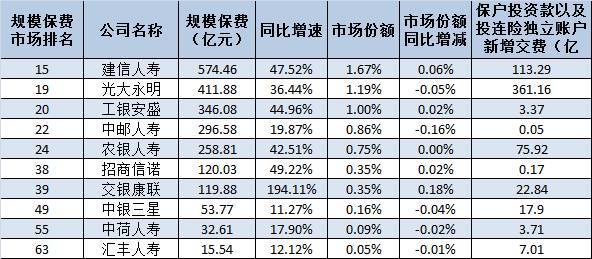

六、银行系险企基本与市场同步

一向被视为“背靠大树好乘凉”的银行系险企在不断收紧的监管政策面前显示出了一种镇定。2016年规模保费达到100亿元以上的7家银行系险企,发展速度基本与行业保持同步,多在40%以上(2016年行业规模保费同比增速42.63%),唯一差距较大的是中邮人寿,同比增速尚不足20%。

另外三家市场份额较低的合资银行险企,也未能赶上行业整体的步伐,增速均在20%以下。

观察银行系险企的保户投资款以及投连险独立账户新增交费情况可知,除光大永明外,银行系险企主要都是发展普通型人身险业务,这也就意味着,在监管不断收紧中短存续期业务的当下,这些做惯了普通型业务的险企仍能保持一份淡定。

七、合资人身险公司市场份额进一步提升

市场化改革的深入,让多元化发展成为常态,在经营上多力求稳健的合资人身险公司市场份额也不断提升。从上图中可以看到,从2011年至今,合资人身险公司的市场份额逐渐增加,已经丛2011年的4.04%增长到了2016年的6.49%,六年时间,增长了超过两个百分点。市场集中度下降的趋势,在这里再次得到印证。

尤其值得注意的是,监管反复强调“保险姓保”的当下,实际更利于“老七家”以及合资人身险公司发展,在2017年,这些险企的原保险保费市场份额有望进一步增加。

附表:2016年人身险公司原保险保费收入排名表