为什么是前海、恒大,而不是安邦、华夏?行业动态

5日夜间,保监会在官网发布的有关于暂停前海人寿万能险新业务的监管函在行业内引发了轩然大波,也再度激发了人们对于万能险的热情。自2016年以来,保监会两度下发文件,规范中短存续期产品,而这其中,中短存续期的万能险又是重中之重。5-8月,保监会还组织7个保监局对万能险业务量较大,特别是中短存续期产品占比较高的前海人寿、恒大人寿等9家公司开展了万能险专项检查,并对发现问题的公司下发了监管函。而前海人寿正是因为在接到监管函后整改不到位,再度接到了监管函,被勒令暂停开展万能险新业务。

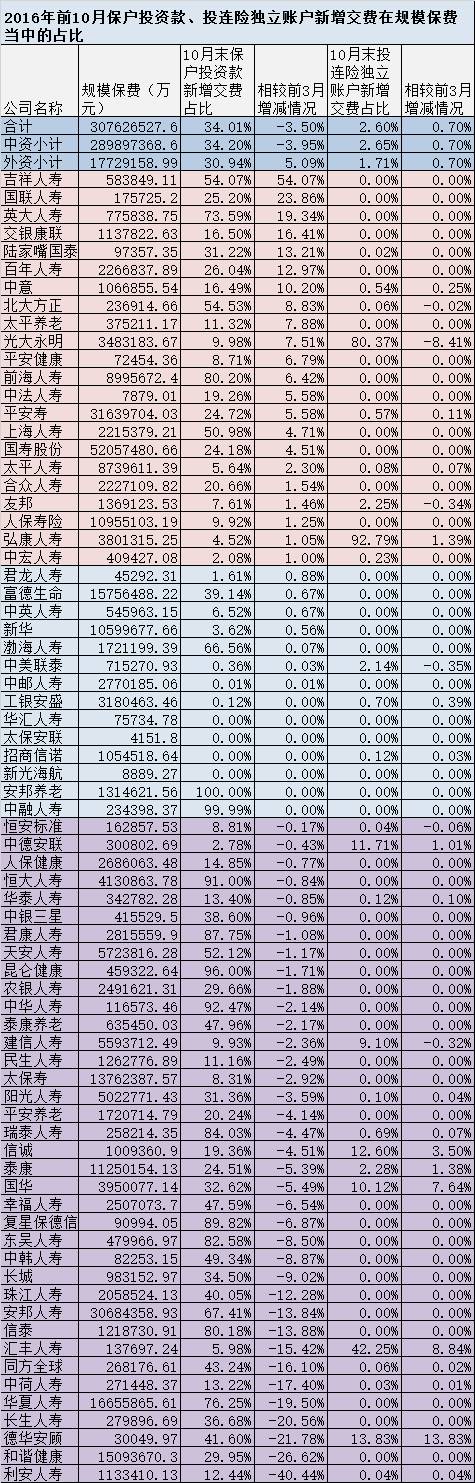

值得注意的是,在保监会发布的新闻稿当中,还提及自2016年以来,保监会除对中短存续期业务超标的两家公司下发监管函外,还累计对27家中短存续期业务规模大、占比高的公司下发了风险提示函,且叫停了前海人寿、恒大人寿等6家公司的互联网渠道保险业务。可见,严格管控以万能险为代表的中短存续期产品规模已经成为保险行业贯彻“保险姓保”理念、防范相关风险的一个重要指标。那么从2016月3月下发中短存续期产品新政以来,各家保险公司的万能险保费在规模保费当中的占比情况究竟发生了哪些变化呢?

“保户投资款新增交费”,是保监会按月公布的一个数据,其代表的是万能险保费中,用于理财的部分。由于近年来,除以平安人寿为代表的个别险企外,大多数险企经营的万能险并没有风险保障功能,其保费往往会全部计入保户投资款新增交费,因此在很大程度上,该项保费收入的变化也体现着万能险保费收入的变化。本文即以此为观察样本。

自今年3月以来,保监会就在不断加强对于中短存续期产品的监管,从多个层面着手,力图限制以万能险为代表的中短存续期产品的规模。事实证明,这些手段确实起到了很好的导向作用,大多数公司都对产品结构进行了调整。整体来看,2016年前10月,险企保户投资款新增交费在规模保费中的占比已经较2016年前3月出现了一定程度的下滑,减少3.5个百分点,为34.01%。

其中,中资险企整体的下降幅度高于平均水平,相较3月份下降了3.95个百分点,在规模保费当中的占比为34.20%。外资险企则出现了较为明显的上升,相较前3月上升了5.09个百分点,但比例仍低于行业平均水平,为30.94%。

但就是在这种情况之下,前海人寿的保户投资款新增交费占比却不降反升,而恒大人寿的这一比例也始终维持高位。前海人寿,前3月保户投资款新增交费占比为73.78%,而到10月末,这一数据已经变为了80.20%,上升了6.42%个百分点;恒大人寿的这一比例基本没有变化,仍然高达91%。

保监会三令五申之后,前海人寿以及恒大人寿的保户投资款新增交费占比却仍居高位,没能及时刹车、降低份额,这无疑值得关注。

当然,除前海、恒大之外,还有超过20家险企的保户投资款新增交费占比不降反升。这其中,包括多家传统险企,例如,中国人寿、平安人寿、太平人寿、合众人寿、百年人寿等,还包括一些合资险企,例如中宏人寿、中法人寿、平安健康、中意人寿、陆家嘴国泰、交银康联等,但因为这些公司本身的保户投资款新增交费在规模保费中的占比都比较低,基本都保持在30%以内,所以暂时的上升,影响并不大。

除了前海、恒大之外,其他的资产驱动负债型险企表现又如何呢?不得不说,在对于监管政策的领悟、贯彻方面,前海、恒大人寿还真是需要向安邦、华夏等学习。至少从数字看来,安邦和华夏确实是贯彻了监管部门有关严控万能险规模的要求。

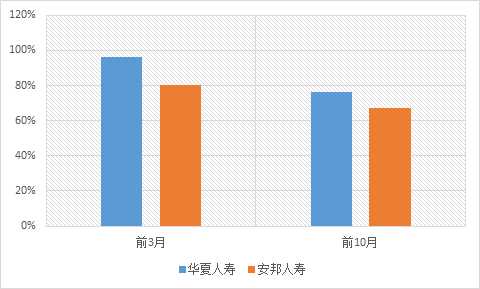

相较前3月,37家公司的保户投资款新增交费在规模保费中的占比出现了不同程度的下滑,其中,11家公司下滑的百分点数甚至超过了两位数,包括珠江人寿、华夏人寿,以及信泰人寿、利安人寿。前3月,华夏人寿保户投资款新增交费在规模保费中的占比将近96%,而到10月末,这一比例已经降低至76.25%。

10月末,华夏、安邦的保户投资款新增交费在规模保费中的占比均有明显下降

更值得一提的是,安邦旗下的两家人身险公司安邦人寿以及和谐健康的保户投资款新增交费占比也出现了显著的下滑。其中,安邦人寿从80%左右,降至67.41%;而和谐健康下降幅度更大,下降了26.62个百分点,保户投资款新增交费占比已经不足30%,甚至低于行业平均水平。但安邦旗下成立最晚的人身险公司,同时也是目前规模最小的公司——安邦养老的保户投资款新增交费表现却依然扎眼,占比接近100%,与前3月的情况基本没有变化。

除安邦养老之外,还有13家公司的保户投资款新增交费占比相较3月份基本没有变化(变化区间在0-1%之间),这其中,有10家公司保户投资款新增交费占比本身就很低,甚或为0,其余3家公司则相对较高,例如中融人寿也是将近100%,海航旗下新兴险企,渤海人寿,也高达 66.56%。

这13家险企中,还包括被视为典型的资产驱动负债险企的富德生命人寿,其保户投资款新增交费在规模保费中的占比虽然略有上升,但已经不足40%。

在证监会主席刘士余炮轰“野蛮人”之后的微妙时刻,保监会迅速发布了针对前海人寿的监管函,显示了保监会关于贯彻“保险姓保”的坚定决心,而这也足以为某些保户投资款新增交费占比高的公司敲响警钟。

吉祥人寿,根据保监会官网发布的数据似乎是保户投资款新增交费占比上升最快的一家公司,前3月还为0,10月末,占比已经达到了54.07%。但前2月,该公司的保护投资款新增交费已将近13亿元,前3月显示为0,很有可能是数据本身出现了错误,不足采信。

另外一家保户投资款新增交费占比较高,且这一比例还在快速增长的公司是英大人寿,前3月为54.25%,但到10月末,这一数字已经上升至73.59%,7个月的时间内上升了将近20个百分点。

北大方正人寿、上海人寿的保户投资款新增交费在规模保费中的占比也呈上升趋势,且到10月末,占比均已超过50%。其中,北大方正人寿在7个月的时间内上升了8.83个百分点,上海人寿上升了4.71个百分点。

此外安邦养老、中融人寿变化虽然不大,但这主要是因为其本身比例已经相当高,接近100%,这显然与保监会“保险姓保”的倡导并不相符。

此外,君康人寿、天安人寿、昆仑健康、中华人寿、瑞泰人寿、复星保德信、东吴人寿、安邦人寿、信泰人寿、华夏人寿等公司,虽然保户投资款新增交费在规模保费中的占比有所下降,但依然占据比较高的比例,均超过了50%。仍存在进一步优化的空间。

值得注意的是,一些公司虽然万能险占比不高,但是投连险独立账户在规模保费当中的占比却相当高,最典型者当如光大永明人寿以及弘康人寿,二者的投连险占比分别为80.37%、92.79%。

3月,保监会发布中短存续期新政,中短存续期万能险面临更高的资本要求,而同样是理财型产品的投连险则并不在此列,于是乎,一些险企开始将精力转向投连险,从3月到10月末,一些险企的投连险在规模保费中的占比发生了显著改变。

这其中,一些合资险企的表现相当惊人,例如德华安顾人寿,前3月,其投连险独立账户新增交费为0,到10月末,这一数字在规模保费中的占比已经达到了13.83%,而同期,其保户投资款新增交费在规模保费中的占比下降明显,相比3月的63.38%,下降了21.78个百分点。

汇丰人寿的情况也类似,相较前3月,10月末其保户投资款新增交费占比下降了15.42个百分点,而投连险独立账户新增交费占比则提升了8.84个百分点,高达42.25%,这一比例仅次于弘康人寿以及光大永明人寿。中资险企中,国华人寿、泰康人寿等的情况也类似。

但如今,部分险企弃“万能”转“投连”的做法恐怕也难以为继了。9月保监会发布的《关于进一步完善人身保险精算制度有关事项的通知》中,明确投连险、变额年金险同样纳入中短存续期产品范围,要求保险公司根据实际情况进行评估。这也就意味着,投连险也无法独善其身了,如果被判定为中短存续期产品,则也将与万能险一样面临更高的资本管制。

某公司市场部人士介绍,在中短存续期新政之后,由于万能险面临更高的资本要求,一些公司加大了对于投连险的发展力度,而这些投连险,也被改造成为了类似于中短存续期万能险的产品,而9月的新政有的放矢,很明显是监管层已经注意到了这种情况。

在证监会主席刘士余的炮轰之后,保监会已经通过一系列的行动,旗帜鲜明地亮明了态度,“保险姓保”的方向无可动摇,严查财务造假、资金运用风险也已经成为监管工作重点之一,任何的侥幸心理都要不得,放下抱怨、深化转型,才是根本。