贡献四成保费收入的营销员生存状况如何?超过两万名营销员参与的调研报告告诉你行业动态

根据保监会发布的《2016中国保险市场年报》,虽然近年来以银行为代表的兼业代理渠道发展迅猛,但保险营销渠道依然是国内最重要的保费来源。数据显示,2015年,保险营销渠道实现保费收入9251.8亿元,同比增长20.7%, 占全国2015年总保费收入的38.1% ,这一比例高于兼业代理渠道(36.2%),也高于专业中介

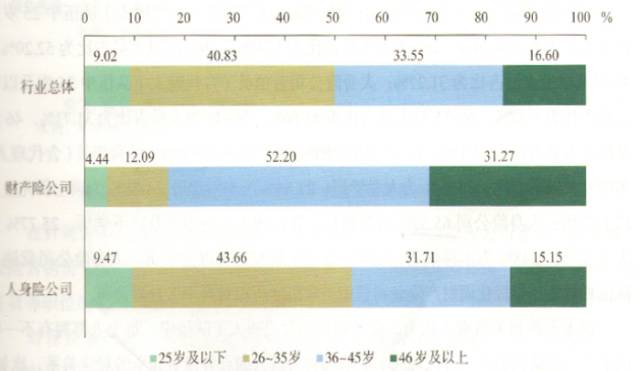

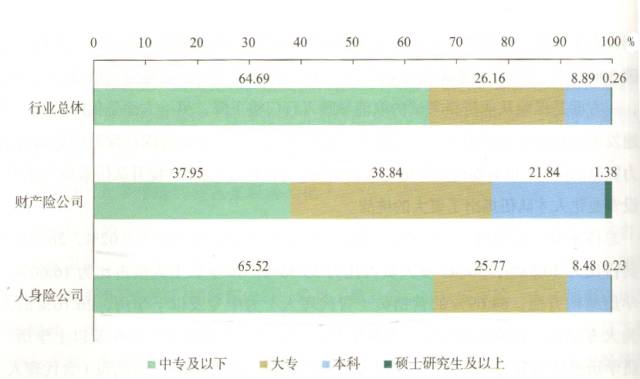

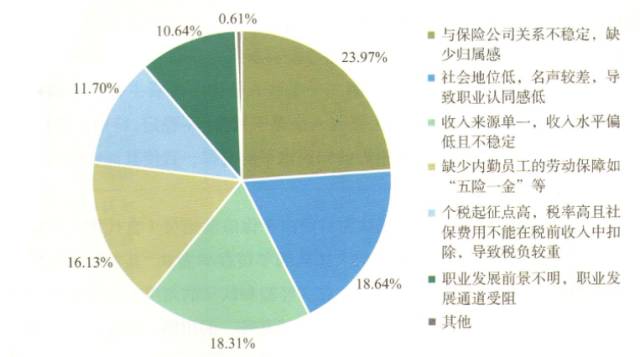

根据保监会发布的《2016中国保险市场年报》,虽然近年来以银行为代表的兼业代理渠道发展迅猛,但保险营销渠道依然是国内最重要的保费来源。数据显示,2015年,保险营销渠道实现保费收入9251.8亿元,同比增长20.7%,占全国2015年总保费收入的38.1%,这一比例高于兼业代理渠道(36.2%),也高于专业中介渠道(7.0%)。从人数上来说,保险营销渠道显然也是国内最庞大的一支力量,据保监会公布的数据,截至2016年前三季度,保险业从业人员达到了737.4万人,其中628.13万人为与保险公司签订了委托代理协议的保险销售从业人员,占比达到85%以上。85%人员占比,近四成的保费收入贡献,说保险营销员是中国保险业最重要的销售渠道,一点也不为过。如此庞大、重要的一支力量,长期以来却也是保险业最受诟病的一支力量,素质低、收入低、社会地位低等问题始终如影随形。进入2015年,代理人从业资格考试正式取消,保险公司代理人数量更是出现了井喷,在这种情况下,保险营销员的发展情况究竟如何?11月11日,中国保险行业协会正式发布《2016中国保险行业人力资源报告》(以下简称《报告》),通过访谈以及调查问卷的形式对保险行业的人力资源状况进行专业而深入的调研。其中,还单列一节介绍了保险营销员的情况,据悉,共计有遍布全国22个省、市、自治区、特别行政区的140家公司的22924名保险营销员参与了此次调研。结果显示,2015年,财产险公司营销员的数量虽然要少于人身险公司,但无论是学历结构还是人均年保费收入都要优于人身险公司,但财产险公司营销员的年龄较大,不如人身险公司有发展潜力。数据显示,参与调研的财产险公司中,人均年保费收入的中位数为28.12万元,人身险公司为6.03万,相差巨大。一、财产险企人均年保费收入中位数28.12万元,远高于人身险企不同于以往,此次发布的《报告》没有计算行业的人均产能,人均收入等,而是以公司为单位对各公司的人均效能进行了考察。调查结果显示,不同公司之间人均效能差异巨大,大多数公司均处于较低的水平线上,有比较大的提升空间,且一般而言,财产险公司人均效能要优于人身险公司。2015年,参与调研的140家公司中,保险营销员人均年保费收入的50分位值(分位值是统计学概念,可以这样粗浅理解:如果有100个数,按从小到大排列,排在第25个的即为25分位值,排在第50个即为50分位值,也叫中位值)为11.13万元,不同公司之间营销员人均保费收入差距较大,75分位值高于25分位值近27万元。对比财产险公司和人身险公司,财产险公司50分位值为28.12万元,人身险公司为6.03万元,显示二者差异较大。在营销员人均首年规模保费方面,保险行业整体的25分位值为2.37万元,50分位值为4.66万元,75分位值为7.25万元。在这方面,财产险公司之间的差距明显高于人身险公司之间的差距,显示出了不同财产险公司之间的极度不均衡。其中,财产险营销员人均首年规模保费25分位值为0.76万元,50分位值为6.24万元,75分位值为13.12万元;人身险公司营销员人均首年规模保费25分位值2.52万元,50分位值为4.43万元,75分位值为7.27万元。从营销员人均保单数量来看,保险行业25分位值为7份,50分位值为16份,75分位值为134份;财产险公司25分位值为110份,50分位值为16份、75分位值为212份;人身险公司25分位值为5份、50分位值为8份、75分位值为12份。从业人员的年龄结构往往反映着该行业未来的人才发展潜力,越能吸引年轻人的行业,在未来人才发展潜力越大。《报告》显示,整体来看,以90后为代表的年轻人在保险营销员队伍中仍然只是少数:2015年,营销员队伍中25岁以下人员占比为9.02%,26-35岁人员占比为40.83%,36-45岁人员占比为33.55%,46岁以上人员占比为16.60%。对比人身险公司与财产险公司营销员的年龄结构,会发现人身险公司营销员会更加年轻化。其中,财产险公司营销员中,35岁及以下人员占比总计占比仅16.53%,而在人身险公司中,这一年龄段的人占比超过了50%,达到53.13%。虽然学历与销售能力并不成正比,但学历整体上反映着一个队伍的综合素质,在消费者要求越来越高的时代,培养高素质的营销员十分必要。然而《报告》提供的数据显示,大多数的保险营销员学历都在中专及以下,显示学历结构仍然不尽人意:64.69%的营销员为中专及以下学历,26.16%的人为大专学历,8.89%的人为本科学历,0.26%的人员为硕士研究生及以上学历,人员学历整体偏低。具体而言,财产险公司营销员的学历结构要整体优于人身险公司营销员,财产险公司中,只有37.95%的人员为中专及以下学历,而人身险公司65.52%的营销员都是中专及以下学历。大专学历、本科学历、硕士研究生及以上学历等各个阶段,财产险公司的比例都明显优于人身险公司。四、批发零售业、餐饮服务业、制造业是保险营销员最主要来源本次调查还对进入保险行业之前营销员的从业经历进行了调查,发现批发零售业、餐饮服务业、制造业以及农林牧渔业贡献了最多数量的保险营销员,54.12%的保险营销员均来自于上述行业。这其中,批发零售业又是最大的一个营销员来源,其贡献了21.31%的营销员。没有任何社会经验的“白板”在实际生活中,并不受保险公司欢迎,《报告》提供的数据也印证了这一点:从学校毕业就直接加入营销员队伍的只占少数,为5.54%。至于保险营销员的招聘渠道,互联网新媒体已经成为最重要的渠道之一,达到32.79%,其次为内部推荐,达27.87%。对比财产险公司与人身险公司,财产险公司主要集中于传统渠道,内部推荐与区域性人才交流会,合计占比达70.83%;而人身险公司主要集中于内部推荐,与互联网新媒体招聘广告,合计占比达80%。保险公司倾向于招聘有一定操作经验的工作者。在培训建设方面,40.19%的受调查公司认为其针对营销员的培训体系比较完善;34.58%的受调查公司认为其已开展一些培训但尚不完善;3.74%的受调查公司认为其尚不具备,但正在构建;18.69%的受调查公司认为其不具备也不准备构建相关培训;2.80%的受调查公司表示不清楚。相比较而言,拥有着更为庞大的营销员队伍的人身险公司在培训方面显然要更胜一筹。这其中,人身险公司认为其针对营销员的培训建设比较完善的比例比较高,60%的受调查人身险公司都认为其针对营销员的培训建设比较完善,但同时,只有22.73%的受调查财产险公司认为公司针对营销员的培训体系建设比较完善。虽然如此,但人身险公司整体也还存在比较大的提高与改善空间。根据调研,保险公司对营销员培训内容投入最多的前三位依次为销售技巧培训,保险行业以及产品知识,制度以及操作流程,而对沟通技巧和礼仪培训等软实力方面关注较少,财产险公司与人身险公司在培训方面并没有显著差异。新人留存率低是保险营销渠道奉行“人海战术”的一大恶果,从目前的情况来看,虽然已经经过了20多年的发展,但这一情况,仍然难言乐观。针对目前营销员的流动率状况,43.52%的样本从业者认为流动率比较高,41.98%的样本从业者认为一般,3.27%的样本从业者认为较低,0.93%的样本从业者认为非常低。在造成保险营销员流动的原因方面,23.97%的样本从业者认为原因在于与保险公司的关系不稳定,缺乏归属感;18.64%的样本从业者认为社会地位低、名声较差、导致职业认同度低;18.31%的样本从业者认为收入来源单一,收入水平偏低且不稳定;16.13%的样本从业者认为缺少内勤员工的劳动保障如“五险一金”等;11.70%的样本从业者个税起征点高,税率高,且社保费用不能在税前收入中扣除,导致税负较重;10.64%的样本从业者认为职业发挥在那前景不明,职业发展通道受阻。图7:保险行业从业者对营销员(含代理人)流动原因的看法