站在从业30年回溯,徐敬惠称保险业将经历矫正与重塑互联网+

5月18日,在以“回归与分化”2021慧保天下保险大会暨第四届新浪金麒麟保险高峰论坛上,大家保险集团总经理徐敬惠发表了题为“穿透保险经营逻辑,探寻发展进阶之道”的主题演讲。

徐敬惠表示,作为经营风险的行业,“回归与分化“准确地概括了保险的现状和未来发展趋势。深入保险业经营逻辑,徐敬惠分别从行业定位、理念树立、能力打造三个方面,提出保险业应做到十个方面的“回归”——回归“保险本源”、回归“服务实体”、回归“经营规律”;回归“长期主义”、回归“客户至上”、回归“诚实守信”、回归“以人为本”;回归“专业制胜”、回归“资债匹配”、回归“服务本质”。

在“十个回归”的基础上,他提出,改变传统模式困局的建议,需从改变高管思维方式和行为习惯、改变传统发展模式和路径依赖、改变社会对保险偏见和资本短视三方面入手,需要监管、资本。他预判,保险业将经历一段矫正与重塑的过程,需要监管、资本、行业和社会共同努力,虽任重道艰,但前景大有可期。

2021年是徐敬惠从业整整30年,这30年,他亲历了保险行业打破独家经营、分业经营、改制上市、集团化发展和转型升级的全部过程。徐敬惠有感而发,“作为保险人,有责任坚定走好高质量发展之路,为加快构建新发展格局,实现“十四五”规划目标,贡献保险智慧和保险力量”。

以下为徐敬惠发言实录:

路漫修远,上下求索

穿透保险经营逻辑,探寻发展进阶之道

各位嘉宾,大家好!

非常高兴参加由新浪财经和慧保天下联合举办的保险大会,今年大会的主题是“回归与分化”,这两个关键词准确点出了保险业当下所处的情境和未来发展的趋势。

在回归与分化背后,贯穿着“高质量发展”这条逻辑主线。保险业作为经营风险的行业,自身属性决定行业必须坚持健康、持续、稳健的发展,这正是保险业“高质量发展”的核心要义。所以说,“高质量发展”不仅是时代和国家对保险业提出的要求,更是保险业发展的内生需要。

“剧烈波动”、“野蛮扩张”本身也不符合保险的行业画像。找准“高质量发展”这条逻辑主线,就具备了谈好行业“回归与分化”这一话题的基础。

下面,我将通过穿透保险经营的核心逻辑,谈谈保险公司经营发展的进阶之道,希望对大家有所助益。

还原保险经营逻辑

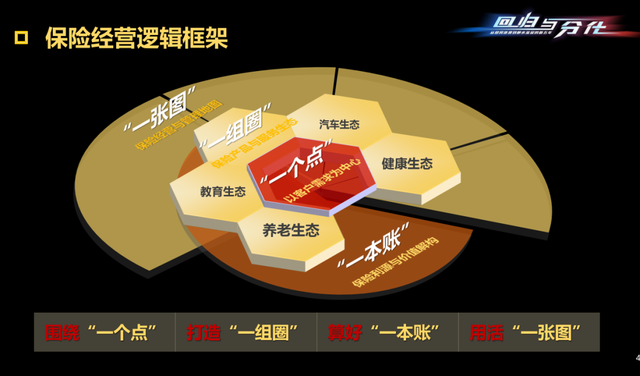

首先,我们尝试还原保险经营的核心逻辑,描绘保险经营的逻辑框架,具体包括四个层面:居于中心位置的是“一个点”,也就是说,所有业务模式的打造应以客户需求为中心;围绕“一个点”,持续打造由保险产品与服务生态构成的“一组圈”,有效承接与覆盖客户需求;在此之下,算好“一本账”,对于保险的利源和价值进行解构,保证经营可持续;最后,用活“一张图”,利用好保险经营管理地图,辅助好经营管理决策。

下面,我从这四个层面分别展开介绍。

(一)围绕“一个点”:以客户需求为中心

谈到“以客户需求为中心”,这个话题可能相对笼统,但当讲到商业逻辑的起点和落脚点,还要归结于客户的本源性需求。商业的本质不是销售商品,而是为人提供生活解决方案,通过商业让生活变得更美好,企业的生存与发展,最终还是客户说了算。从保险的本源性需求来看,核心是为个人、家庭和组织,提供风险管理工具,消减生活工作中存在的不确定性,包括生命、健康、养老、财产、责任和资产传承等各个方面。

保险企业需要将客户需求这一核心点,作为经营逻辑的起点和落脚点,在此基础上,做好客户需求的激发和转化,以及客户的深度经营。

(二)打造“一组圈”:保险产品与服务生态

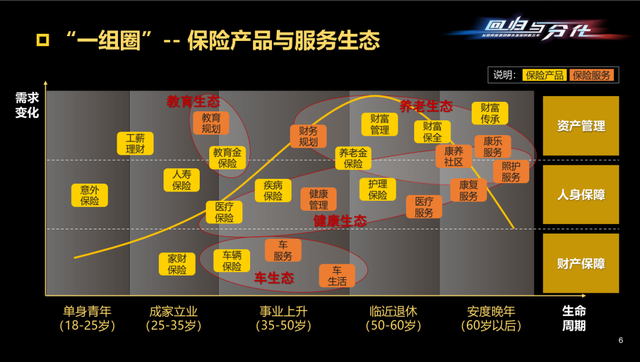

这张图从一个人的生命周期维度,以及财富积累和需求变化维度,对保险产品与服务需求,进行了简单梳理。其中,金色部分代表对保险产品的需求,橙色部分代表对延伸服务的需求。

可以看出,随着一个人年龄的增长,在不同生命阶段中对保险产品与服务的需求,也在不断地演进和丰富。如果对其中的产品和服务,按客户需求主题做进一步分类,就可以很清晰地看到以客户本源性需求为中心,画出的一组生态圈,包括养老生态、健康生态、教育生态和车生态等等。相较于过去单点式的产品供给,产品与服务的深度融合,或者说以服务先导的模式,才是对于客户核心关切更深入地精准把握。

相信在未来,生态圈的营造,将会成为客户需求激发和转化,以及客户经营的核心模式和场景来源。

(三)算好“一本账”:保险利源与价值解构

这张图从保险集团公司总体价值的角度,对利源进行了解构,涵盖了人身险、财产险和资产管理三大主要的业务板块。对于其中具体的构成要素,我在此不做详细展开。

但从保险经营的角度来看,要时刻算好公司价值这本账,这是获取资本认同、支撑战略落地、优化资源配置、平衡投入产出(不可能三角)、确保持续经营的重要依据。

(四)用活“一张图”:保险经营与管理地图

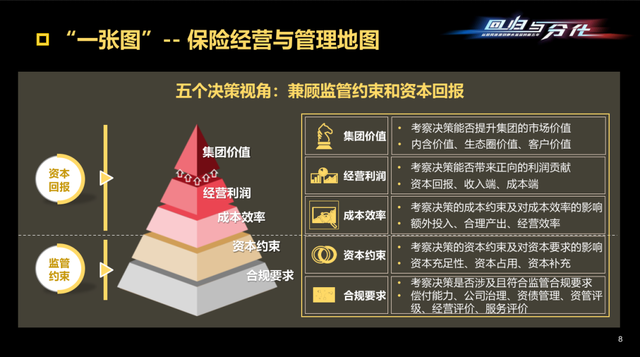

最后一张图是保险经营与管理地图,目的是通过对决策分析的维度与逻辑进行拆解后,尽可能全面地刻画出决策所需的输入和约束,使保险经营管理决策在可行的框架内不跑偏。

总体来看,包括监管约束和资本回报两大方面,具体分为五个决策视角:从监管约束方面来看,首先,需要满足合规的要求,包括偿付能力、公司治理、资债管理、经营和服务评价,以及今年新施行的资管评级,这里既有对于经营底线的要求。同时,获得更高的监管评级,不仅可以节省资本占用,也会带来更大的发展空间。第二,需要满足资本约束的要求,平衡好业务结构、资产结构和资本要求之间的关系。从资本回报方面来看,包括对于成本和效率的考量,以及对于利润贡献的考量,最终的目标是权衡能否带来公司整体价值的提升。这五个决策视角既相对独立,又相互影响,共同构成完整的保险经营管理决策罗盘。

回归健康经营轨道

在对保险经营的核心逻辑进行穿透之后,我们可以进一步对行业“回归”之路做出细分和界定,我认为可以从三个层面来看。最顶层的是行业定位层面,包括回归“保险本源”、回归“服务实体”、回归“经营规律”;居中的是理念树立层面,包括回归“长期主义”、回归“客户至上”、回归“诚实守信”、回归“以人为本”;最底层的是能力打造层面,包括回归“专业制胜”、回归“资债匹配”、回归“服务本质”。希望通过对“十项回归”的拆解,可以帮助我们更准确地判断行业前行的姿态。具体来看:

(一)行业定位层面

一是回归“保险本源”。这回答的是“何为保险业的行业根基?”在前面有提到,保险的本源性需求就是消减生活、工作中存在的不确定性,坚守风险管理和保障的基本属性,不仅是保险业的立业之基,也是保险业的使命和担当。

二是回归“服务实体”。这回答的是“何为保险业的产业角色?”保险业作为金融业的重要构成,服务实体经济是保险业的本分,当然这里所提的实体经济不仅包括狭义上的实体产业,也包括民生保障和社会管理等领域,保险需要发挥好“经济助推器”和“社会稳定器”的作用。

三是回归“经营规律”。这回答的是“何为保险业的逻辑遵循?”以寿险为例,从负债端来看,保险需求贯穿于一个人从生到死的整个生命旅程,这就需要负债端必须“与客户全生命周期陪伴”,通过持久的专业建议和贴心服务,建立起客户的尊重、信赖和认同,这将成为未来寿险市场竞争的制高点;从资产端来看,负债业务的长期性决定资产端经营应强调“跨周期配置和长周期防御”,通过获得稳定的回报,才能为客户提供持久的保障。

(二)理念树立层面

一是回归“长期主义”。这回答的是“何为保险经营的价值理念?”保险作为风险管理工具,贯穿生命旅程、跨越经济周期、关乎民生保障,天然需要秉持健康、持续、稳健的长期主义发展理念。

二是回归“客户至上”。这回答的是“何为保险经营的运营理念?”高质量发展的内在要求是“以客户为中心”,从过去粗放式的要素驱动,转向“以客户为中心”的需求驱动、价值驱动和信任驱动,强调从客户需求出发去塑造产品形态和服务模式,提升客户的获得感、幸福感和安全感。

三是回归“诚实守信”。这回答的是“何为保险经营的服务理念?”保险产品在形态上是一纸承诺,本质上是一份责任,无论长短,坚守诚信为本,责任兑现才是真,这可以从根本上改变社会对于保险的偏见和误解。

四是回归“以人为本”。这回答的是“何为保险经营的管理理念?”销售的真谛是交易各方的信任与互利,是一门“共赢的艺术”,以终为始,我们应当将“成己为人、成人达己”这一保险核心价值观,深植在管理理念之中。

(三)能力打造层面

一是回归“专业制胜”。这回答的是“保险公司的看家本领何来?”专业能力建设是亘古不变的话题,需要着眼未来、苦心修炼,而不应短视浮躁,过度依赖外力,温水青蛙式的忽视专业能力建设,将难以牢筑自身护城河。

二是回归“资债匹配”。这回答的是“保险公司的模式之争何去?”相较于资产驱动还是负债驱动的模式之争,我们更应深入的理解和把握“三大匹配”,包括久期匹配、成本收益匹配和现金流匹配,通过建立主动的资债动态匹配机制,在资债两端找到“最大公约数”,真正让公司的发展行驶在健康持续的轨道上。

三是回归“服务本质”。这回答的是“保险公司的服务属性变哉?”自“新国十条”提出建设“现代保险服务业”的新理念,保险业的服务本质和属性一直未变,并且不断强化,从生态化服务的发展方向上就可以看出,服务先导才是优化客户体验、缓释销售压力的良方。

改变传统模式困局

在理解了保险经营的逻辑,清晰了行业回归的姿态,我们可以尝试给出改变传统模式困局的建议。具体来看:

(一)改变高管思维方式和行为习惯

首先,需要准确把握监管思路与政策动向,这是顺势而为、借势用力的过程。其次,需要深刻洞悉客户需求与核心关切,这是谋定而动、精准发力的过程。最后,需要客观评估自身能力与环境生态,这是明辨笃行、积势蓄力的过程。总体来讲,需要坚持系统观点,将高质量发展理念统合到经营管理思维和行为习惯之中,推动全方位高质量发展。

(二)改变传统发展模式和路径依赖

首先,需要把握经营基本规律。其次,需要遵循营销基本逻辑。这两点在前面的部分已有提及,在此不做展开。我们从近年来的行业表现中可以看到,以要素驱动为特点的传统模式已经表现出严重的增长衰竭、后劲不足,单位价值产出的资源投入持续走高、难以为继。客户认知提升导致供需错配,粗放式人力发展模式和传统的触达客户方式,已不能满足客户对服务获得感、对产品性价比的关切。

在最近的一些行业事件中,还暴露出“虚保、虚列、虚挂”等问题,极大困扰行业发展。这些乱象久治无效,根源在于脱离实际的增长压力、缺乏耐心的层层倒逼、不顾客户的自娱自乐,不重规律的急功近利,等等。走出发展困境、根除行业顽疾,需要转变行业发展动能,从根本上改变对传统发展模式和路径的依赖。

(三)改变社会对保险偏见和资本短视

首先,需要将客户触点由销售导向转向服务导向,一方面,用服务体验来改善对保险的认同、对产品的理解、对服务的依赖,从而增强客户黏性。另一方面,服务先行的模式可以更有效地解决信任问题和需求激发问题。

其次,需要将价值创造由公司自身转向共创共享,在信息化年代和消费觉醒时代,企业只关注于自身利益和价值,忽视与客户、与社会价值共创共享,将逐渐失去生存的基础和土壤。未来十年,保险行业和保险公司发展的如何,从普通老百姓来看并不重要,他们最关心、最在意的是谁能真正帮他解决社会保障的不足和养老、医疗服务的困扰?

最后,需要将资本诉求由贪大求快转向长期向善,保险是个长期朝阳行业,具有扶危济困的特征,绝非是赚快钱、有暴利的行业。保险经营本身还具有很强的专业性和规律性要求,任何的违背都可能带来模式的异化和风险的积聚,行业近年来的多起风险处置事件,就是有力的证明。

近来,监管部门披露的三批重大违法违纪股东名单,是对不良资本的整肃。今年出台的银行保险机构绩效追索扣回机制,以及建立符合长期经营要求的销售激励要求。也是对不当激励的约束。

保险业高质量发展任重道艰,将经历一段矫正与重塑的过程,需要监管、资本、行业和社会共同努力,但前景大有可期。今年是我从业整30年,亲身经历了行业打破独家经营、分业经营、改制上市、集团化发展和转型升级的全部过程。凡事经历者知其难、晓其要、明其义、悟其道。我们大家作为保险人,有责任坚定走好高质量发展之路,为加快构建新发展格局,实现“十四五”规划目标,贡献保险智慧和保险力量。谢谢大家。

< END >