互联网健康险怎么办?最新报告揭秘市场逻辑,加码下沉市场互联网+

2020年在诸多因素影响之下,国内健康险成为人身险三大类险种中增速最快的险种,尤其是在互联网渠道,其保费增速更是达到了惊人的58.8%。加码健康险,加码互联网健康险,因而成为各类市场主体共同的选择。

在高速成长之下,市场也在悄然生变。3月19日,小雨伞保险经纪(以下简称“小雨伞”)与南开大学卫生经济与医疗保障研究中心合作推出的《第二期互联网健康险保障指数测算报告》。内容显示,在互联网渠道,中低收入人群的保障情况明显改善,显示出下沉市场巨大的发展潜力;消费者保障水平整体提升同时,但口味也变得更“刁钻”,受到新旧重疾定义切换等因素的影响,在性价比之外,其也开始关注保障范围、赔付比例、增值服务等因素。

这意味着,下沉市场、用户体验将逐渐成为市场竞争的焦点,而加大相关投入,也将成为一道行业风景。例如小雨伞,其于近日正式完成数亿元C轮融资(歌斐资产领投,老股东跟投)之后即宣布,将升级品牌,提出了“明白买,放心赔”的服务承诺。

2020年互联网健康险增速近60%,小雨伞最新报告揭示,下沉市场正快速崛起

2020年,新冠疫情成为对保险业,特别是人身险业发展造成影响的重大因素之一。一方面,疫情严重冲击线下展业,进一步助推互联网保险发展;另一方面,疫情也激发了群众的健康保障意识,为健康险提供了更大的发展契机。

据保险行业协会发布的《2020年互联网人身保险市场运行情况分析报告》,2020年互联网人身险保费收入2110.8亿元,同比增长13.6%,其中互联网健康险更是一骑绝尘,实现规模保费374.8亿元,同比增长58.8%,成为增速最快的险种之一。

互联网健康险高速成长之下,市场竞争也愈发激烈,考验着各类市场主体对于市场发展态势的理解与把握能力。而小雨伞与南开大学卫生经济与医疗保障研究中心合作推出的《第二期互联网健康险保障指数测算报告》(以下简称“《报告》”),正是揭示了互联网健康险高速增长之下,不同用户、不同区域健康险保障水平的变化情况及其演变规律。

3月19日,《报告》发布会在天津如期举办,根据《报告》内容,2020年,我国居民的互联网健康险保障情况相较于2019年有所提高,尤其是下沉市场发展迅速,但仍有较大提升空间,保障作用还需进一步发挥:

从年龄段来看,2020年,各年龄段人群的保障水平都有所提高。其中,36-40岁年龄段人群保障得分最高,26-50岁的主要劳动力人群整体保障情况较好,但18岁以下青少年保障得分相对较低,这和青少年健康状况较好、保险意识不强有一定的关系,另一方面也表明青少年存在较大的发展潜力,可以为下一步互联网健康险产品开发提供思路和借鉴;

从受教育程度来看,不同受教育程度的人群健康保险保障情况差异逐渐缩小。初中及以下学历人群的健康保障增幅较2019年提升最高,研究生及以上学历人群的保障得分略有下降,但总体来看和去年基本持平,其余学历人群的健康险保障情况相比去年均呈现出向好的发展趋势;

从家庭年收入划分来看,中低收入人群的保障情况明显改善。2020年,家庭年收入10-20万元的家庭保障表现最好,其次是30万元以上、20-30万元的家庭。在保障得分变化方面,随着家庭收入的增加保障得分边际变化递减,家庭年收入5万元及以下的受访者保障得分提高幅度最大。

从地域看,经济欠发达的中西部省份、人口数量多的省份是商业健康险未来发展的重点。纳入调研范围的20个省份中,重庆市健康保障得分最高,湖北省得分最低,共有11个省市互联网健康险保障得分高于平均值(0.6403),分别为重庆、河南、福建、江西、辽宁、山东、上海、湖南、广西、北京、安徽。

产品偏好方面,性价比仍居于首位;渠道偏好方面,互联网仅次于营销员

用户健康险保障水平提升的同时,随着用户对于健康险认知的加深,其对于健康险的需求也开始出现升级的情况。

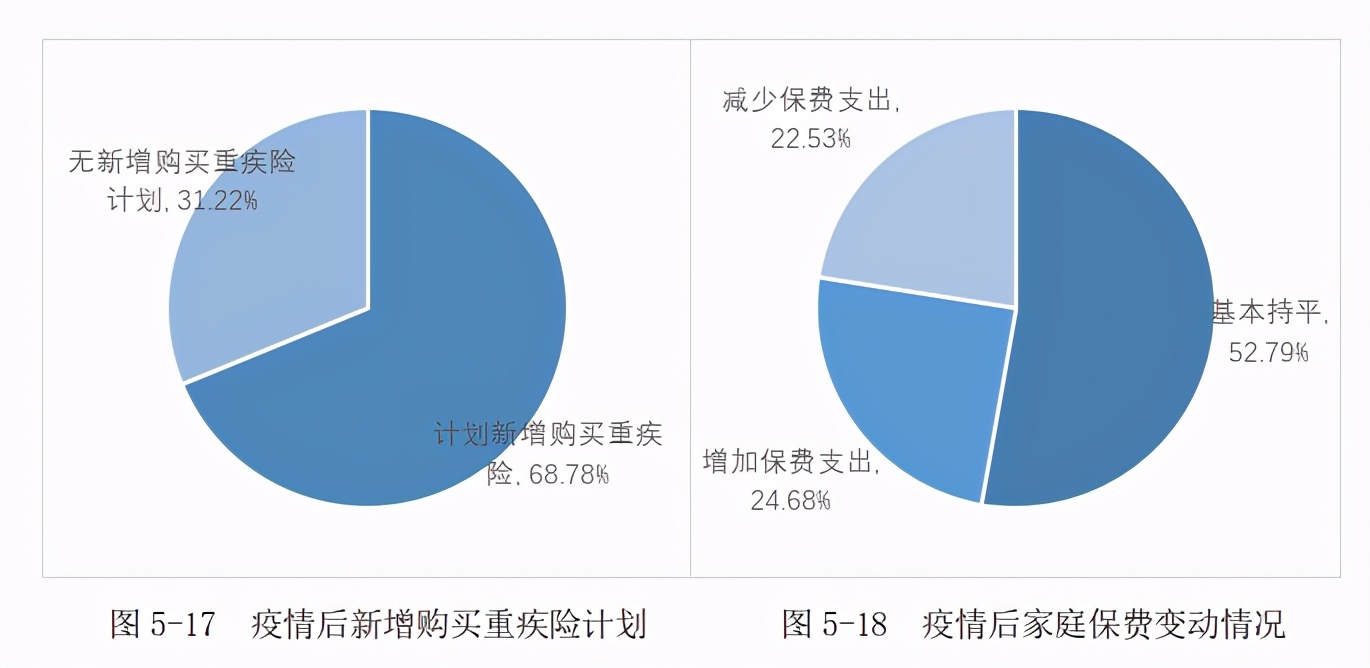

根据《报告》中的调研,疫情影响下,有接近七成受访者表示将考虑新增购买重疾险。适逢新旧重疾定义切换,虽然高性价比仍然是消费者购买重疾险时最看重的因素,但在保障范围、赔付比例、增值服务等方面的需求,已经开始有所转变。

保险责任方面,在基本保险责任的基础上,针对恶性肿瘤、心脑血管特定疾病的附加二次给付、特定重疾失能保险金等成为较受欢迎的产品设计;

保险赔付方面,六成以上用户更倾向可多次赔付,但对于疾病是否分组方面,没有表现出明显偏好,其中原因之一是部分消费者对疾病分组概念不甚了解;

增值服务方面,预约挂号、线上问诊、健康咨询与教育等服务受到半数用户的追捧,但海外医疗直达服务的需求则不那么旺盛,仅有15%用户选择此项服务;

保险金额方面,以“小雨伞超级玛丽重疾险”系列成人重疾险为例,80%以上保单保额都在20万以上,其中四成保单保在41-50万区间,10以下和50万以上保额的保单占比均不足5%。

在渠道偏好方面,互联网平台渠道占比42%,仅次于保险营销员渠道。产品选择范围广、选择主动性强,保费透明、保障权益清晰透明,在线咨询、 投保和理赔、节约时间人力成本,是用户认为互联网保险中介渠道最显著的优势。

这意味着,互联网保险市场、保险中介市场前景依旧广阔。据中金公司研报,2019年,互联网保险规模已经达到2696亿元,按照24%的复合年均增长率估算,预计2030年,中国互联网保险市场规模将接近3.3万亿元。

从保险中介角度看,按照代销保险的平均佣金率20%计算,2030年互联网代销保险收入的潜在市场规模将超过6000亿元,是2020年市场规模的10倍,互联网保险中介的市场空间也依然可观。

而这也正是小雨伞的底气所在。2015年,正值互联网保险发展如火如荼之时小雨伞保险经纪平台正式诞生,专注于互联网保险与大健康产业,至今,6年时间过去,其先后推出的一系列定制化产品,包括首款产品“小雨伞父母保险”,成人重疾险“超级玛丽”、少儿重疾险“大黄蜂”、定期寿险“擎天柱”、百万医疗险“钢铁侠”等也均成为“网红产品”,一时引领行业风骚,并引发效仿风潮,经过多年的口碑的积累,小雨伞也逐渐成为高性价比互联网保险产品的标杆平台之一。

加码体验,升级品牌,融资后的小雨伞将继续加大科技投入

2020年,互联网人身险规模破2000亿元,其中健康险增速更是超50%,表面看,这是民众风险保障意识崛起、互联网购物普及的必然趋势,但归根结底,其演化的底层逻辑还在于“人”的迭代。

随着普遍受过良好教育的80、90后成家立业,步入“上有老下有小”的“夹心层”阶段,其风险保障意识增长成为必然。而这一代人,恰恰是伴随互联网发展成长起来的一代人,相较前辈,其应用互联网获取信息的能力和惯性都要更加强烈,对于互联网购物更是已经司空见惯。

用户的迭代,主流用户的更迭,成为互联网人身险、互联网健康险等高速发展最底层的推动因素之一,同时也是这些用户,对相应保险服务也提出了更高的要求。

高素质、高水准的用户,需要高水平的服务与之相匹配,而传统销售模式下依赖人情关系、依靠信息不对称销售保险所导致的普遍的销售误导、理赔难,在新生代客户崛起的大趋势下,成为了行业迫切需要解决的问题之一。

也正是在这一大背景下,在近期获得新一轮融资后,小雨伞正式宣布将聚焦用户体验,进行品牌升级,高调喊出“明白买,放心赔”的口号,直击保险销售中最普遍的两大用户痛点。

所谓“明白买”,意味着用户读懂保险规则,确认产品适合自己。通过小雨伞智能核保系统“小智”,用户可以根据自己的健康状况选择出适合自己的产品,买的更明白。针对不同医生因诊断习惯不同给出多个疾病名称的情况,“小智”系统的模糊搜索疾病定位功能可以快速帮用户定位异常并匹配对应的疾病核保,精准更省心。

所谓“放心赔”,则关乎用户能否顺利理赔成功。在2015年推出“咔嚓理赔”服务的基础上,2018年小雨伞率先在行业中推出垫付服务,2019年,随着长期保险产品销售激增,小雨伞保险经纪推出“大案理赔管家”、“一键报案”、“法律援助”等服务。

值得指出的是,小雨伞的品牌升级,一切均基于先进的科技手段。在长期深耕互联网保险的过程中,小雨伞在数据分析、算法方面积累了大量经验,在售前咨询、智能核保、理赔、风控等方面有效提高了运营效率和风险管理能力,提升各环节体验并形成闭环,降本增效。

小雨伞创始人兼CEO光耀表示,“‘客户第一’一直是小雨伞最重要的两个价值导向之一。保险产品是一个跨越长周期且为客户提供雪中送炭式支持的金融产品,小雨伞保一直秉承‘客户第一’的理念去陪伴和服务的客户,致力于应用科技手段更有效、更精准地服务客户,提供便捷流畅的保险生命周期体验。近日小雨伞获得的新一轮融资,也将加大科技方面的投入力度,更好地服务行业和客户”。