中国平安交出5年最差成绩,新业务价值下滑34.7%互联网+

2月4日,中国平安率先拉开A股主板年报季大幕,披露其在2020年的业绩表现。

从财务数据来看,依然是光鲜的,营收13214.18亿元,同比增长3.8%;归母净利润1430.99亿元,略有下滑,但日赚仍然高达3.92亿元;就归母营运利润而言,更是不降反增,达到1394.70亿元,同比增长4.9%。

中国平安各业务板块营运利润贡献情况

尽管如此,在很多分析人士看来,就其最主要的利润来源——寿险及健康险业务而言,其2020年核心指标几乎都是近5年最差成绩。保费近5年首次负增长,新业务价值、新业务价值率都呈近5年最差状态……

业界寄望于其新一轮的改革,但目前从年报来看,尚未收到显著成效,代理人数量、产能都下滑明显。中国平安联席首席执行官陈心颖在回答媒体提问时,也并不讳言转型期间的困难,“这次深化改革,是30多年来做过的最广、最复杂、最深的改革,难度比我们想象的还要难。”

『慧保天下』不只一次指出,个别头部险企,例如平安寿险及健康险业务板块所遭遇的困境,其实正是2018年以来,整个寿险行业所面临的困境的一个缩影,只不过是在叠加新冠疫情这一超级变量后,迸发出了更为惊人的破坏力。

而究其根源则仍然是行业底层逻辑的改变:宏观经济降速;市场利率下行;人口红利消退,传统的人海战术不再奏效;最主要的价值型业务之一,重疾险已经完成了从0到1步骤,客户进一步开发难度变大;信息更加发达,客户认知水平更高,很多人的价格敏感度反而提升。

面对这种底层逻辑的转变,所有公司的转型也是相似的,聚焦队伍产能,聚焦客户实际需求,聚焦“产品+服务”,聚焦科技赋能……就看哪家公司能最先摸索找到其中的命门。

2020年的低迷,似乎是为2021年的触底反弹提供了最有利的契机,但需要注意的是,不确定因素仍在,疫情仍没有彻底消除,客户需求变化所导致的市场深层次逻辑演变依旧延续……

不过,资本市场显然依旧对其充满期待,就在寿险及健康险交出近5年最差业绩的当天,其A股股价不降反升,达到79.62元,上涨4.02%。

01

平安寿险及健康险板块2020年录得近5年最差业绩

从多个核心业务指标来看,平安寿险及健康险业务板块的业绩表现都堪称近5年最差表现:

1、原保险保费近5年首度负增长,新单保费负增长7.2%

2020年平安寿险及健康险业务原保险保费收入5114.87亿元,同比增速为-2.33%,这是近5年出现的首度负增长。

其中,首年保费1489.2亿元,在近5年中,也仅略高于2016年的水平,相较2019负增长7.2%——这已经是自2018年开始的连续第三年负增长。

2、新业务价值负增长34.7%

在首年保费负增长的同时,其新业务价值也出现显著下滑,如上图所示,其全年实现新业务价值495.75亿元,同比下降幅度高达34.7%,下滑超过1/3,同样创下近五年新低。

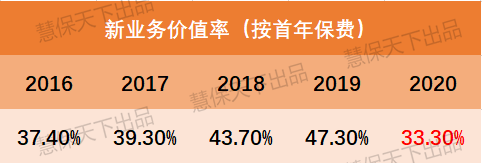

3、新业务价值率下滑14个百分点

数据显示,2020年平安寿险及健康险新业务价值率仅33.3%,相较上年的47.3%,下降幅度达到14个百分点,同样创下近5年新低。

分析人士认为,公司将退保率、疾病发生率假设向审慎的方向调整,使得价值率下降。疫情、增员乏力及市场竞争影响下,平安福等高价值率产品占比下降,且假设更加审慎,导致价值率从105%下降至96%;万能账户快速增长也使得短储类产品价值率从22.1%下滑至18.8%。

4、长期保障型产品“卖不动”,新业务价值近乎腰斩

首年保费、新业务价值以及新业务价值率的下滑,主要都是由于保障型产品销售不及预期导致的。

代理人渠道,长期保障型产品首年保费仅268.15亿元,同比下滑43.7%,其贡献的一年新业务价值最多,高达257.56亿元,但同比下滑高达48.5%,将近腰斩。

长交保障储蓄混合型业务,首年保费收入129.41亿元,同比增长9.3%,其一年新业务价值71.95亿元,同比增长8.0%。

短交保障储蓄混合型产品,首年保费收入328.60亿元,同比增速-12.4%,其一年新业务价值61.87亿元,同比下滑28.4%。

短期险新业务价值增长明显,首年保费收入56.14亿元,同比下滑12.4%,但其一年新业务价值37.75亿元,同比增长了29.7%。

电销、互联网以及其他渠道,首年保费收入154.77亿元,同比持平,但是一年新业务价值也同比下滑了30.4%。

值得注意的是银保渠道,前些年几家头部险企基本都放弃了价值低的银保渠道,但近年来却有加码趋势。2020年,平安寿险及健康险板块,银保渠道首年保费收入91亿元,同比增速高达56%,新业务价值16.09亿元,同比增速也高达35%。虽然目前这对于公司整体新业务价值的影响依然有限,但其重视银保渠道这一动向,依然值得关注。

5、代理人数量、产能均有所下降

截至2020年末,平安个人寿险销售代理人数量为102.38万人,相较上一年降低12.3%。

人力数量在减少的同时,产能、收入等数据也在下降,2020年代理人渠道新业务价值429.13亿元,同比下降37.1%;代理人收入也从上一年的人均6309元/月,降至5793元/月,同比下降8.2%。

平安对此的解释是,2020年,受新冠肺炎疫情影响,公司传统代理人线下展业受阻,叠加震荡的宏观环境下客户对长期期交保障型产品的消费支出暂时减缓,高价值保障型业务受到一定影响;代理人队伍管理、培训、触客难度增加,产能有所下滑。

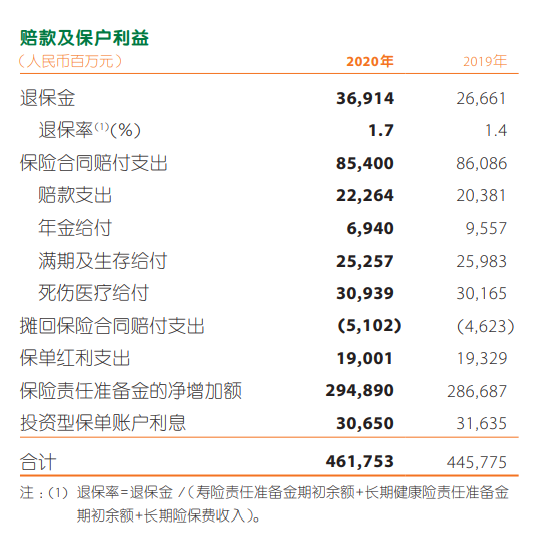

6、继续率下降、退保率提高

2020年,平安寿险及健康险业务的退保率有了显著增加,从2019年的1.4%上升到1.7%,退保金同比增长38.5%。

其保单继续率也受到影响,13个月保单继续率从上一年的87.8%下降至85.5%,下降2.3个百分点;25个月继续率也从87.1%下降至80.9%,下滑6.2个百分点。

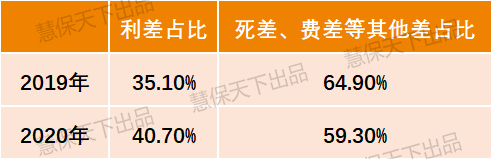

7、死差、费差等占比显著下降

从平安公布的数据来看,2020年其新业务价值中,利差占比相较2019年有了显著提升,从2019年的35.1%,提升至40.7%,与此同时,死差、费差等其他差的占比有了明显收窄,从2019年的64.9%,下降至59.3%,下降幅度达到5.6个百分点。

新业务价值中,利差、死差、费差等的占比

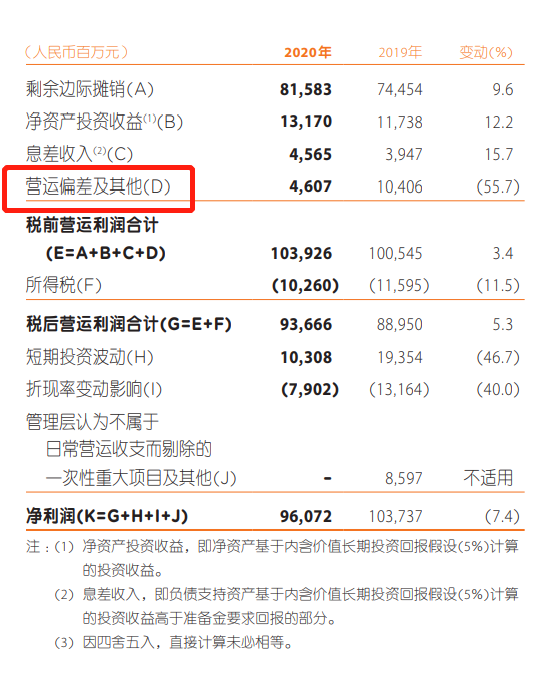

另外一项数据,营运偏差也值得关注,2018年、2019年该项数据显示分别为217.49、104.06亿元,而2020年这一数据显示为46.07亿元。

所谓营运偏差是指原内含价值假设之外的利润释放,该偏差可以为正也可以为负。正数表明实际运营结果优于模型假设,公司一个完整会计年度运营结束后,因部分保险责任到期后,释放出了比原假设更高的净利润。负偏差则正好相反:当年实际运营比预期假设要差,产生意外亏损。

该数值表明,2020年平安寿险及健康险业务实际运营结果仍优于模型假设,但其释放的利润确实在大幅减少。对此,平安的解释是,营运偏差及其他同比下降55.7%,主要是由于公司持续加大科技、队伍建设等战略投入,以及保单继续率波动等因素导致营运偏差下降。

02

2021年平安改革继续:代理人维持百万规模,个别保障型产品有所降价

“优等生”中国平安显然正陷入一次漫长的转型困境之中,从2018年首年保费惊现负增长以来,这一趋势实际就已经出现,2020年的新冠疫情,又令传统商业模式的弊端加速暴露,大大加速了这一进程。

当然,这不只是平安一家的困境,也是其他头部险企的困境,甚至可以说,是整个行业的困境。平安将采取何种方式去扭转这一颓势,对于整个行业而言,也将形成示范效应。

自2020年12月,平安人寿宣布将由杨峥出任平安人寿新一任党委书记、董事长兼CEO以来,业界一直以为“新官上任三把火”,在寿险业务转型方面,平安将有新动作出炉,但从此次发布会来看,其整体改革方向在2021年并不会发生变化,只是力度将有所加大。

陈心颖详细回答了这方面的提问,其坦率的表示转型很难:“这次深化改革,是30多年来做过的最广、最复杂、最深的改革,难度比我们想象的还要难。”

结合针对媒体以及投资人两场发布会的内容,平安寿险改革方面的有关内容如下:

代理人渠道改革方面,未来3年,因为人口红利消退,将不再追求人力扩张,预计将维持100万代理人的规模,重点转向打造“三高”人力,即高质量、高产能、高收入。陈心颖预计,中国平安今年新业务价值应该会有正增长,但是要看到寿险板块改革的全部效果需要等到2022年。

数字化建设方面,不止追求规模,还追求质量,去年着力建设“三好五星营业部”,即行为好、质量好、业绩好,今年会花全年时间逐个营业部推广,把最好的行为、质量、业绩固化下来。

保障型产品方面,仍看好长期保障型业务潜力,因为不管是中国的保险深度还是密度,仍较全球平均水平有很大差距,潜力巨大;只是短期部分长期保障型需求转为了短期健康险。

应对新旧定义切换,个别产品提升服务,降低费率。借助监管新老重疾定义切换优化产品,对客户进行分层,包括高端、中端、入门三个层次,同时对不同业务员匹配不同产品,公司也从原来只关注重疾转变为现在关注全面保障。个别产品提升服务,且略微降价,业务价值略有影响,但整体平稳。

更强调有温度的保险和金融产品,重视“产品+服务”,2月1日起,从签单开始就主动为客户服务,包括四大服务类型:“健康+”服务,包括营养师、睡眠管理、体重管理、心理辅导等;慢病管理;重疾关照;居家养老、护理服务。

虽然利空因素仍存,但大多数券商对于中国平安的意见依然是相似的,即负债端已经触底回升,全年NBV将有望实现两位数的增长。

天风证券:

投资端利空已充分反映,负债端已触底回升。平安寿险负债端正迎来积极改善,开门红年金险销售可观,带来队伍的士气提升,从而正反馈于长储及保障险的销售;公司代理人规模预计将保持平稳,通过新旧置换来改善队伍结构,产能有望提升;寿险改革正稳步推进,改革结果将逐步体现。全年NBV将有望实现两位数的增长。后续随着资产端风险敞口的暴露,利空将落地。

东吴证券:

2020年由于新冠疫情影响+渠道和产品转型短期阵痛,导致公司负债端承压。我们判断随利率企稳回升,疫情影响逐步出清,行业资产和负债两端均将迎来趋势性改善。公司经历多年的渠道升级和产品结构调整,转型成果或将逐步开花结果。长期来看,其产品结构和渠道实力为行业最优秀代表之一,集团综合金融和科技实力突出,看好平安的长期价值。

国盛证券:

寿险改革持续推进,业绩有望低谷起跳:当前公司寿险改革持续推进,有望在今年见到明显成效。

< END >