最权威!波士顿咨询20个案例解析全球互联网保险创新最佳实践互联网+

注:本文摘编自中国保险行业协会编著的《中国互联网保险行业发展报告》一书第四章,由波士顿咨询公司(BCG)操刀完成,具体作者为该公司合伙人兼董事总经理何大勇、胡莹,咨询顾问王夕霏。

编者按

如果说在互联网金融方面,中国的探索尚落后于主要发达国家,在互联网保险方面,中国与发达国家相比却显得丝毫不逊色,各种新模式层出不穷。然而基于各地监管制度以及市场发展状态的不同,世界各地的互联网保险创新仍存在诸多不同。他山之石可以攻玉,对于中国保险从业者来说,无论是来自传统保险公司还是新兴的互联网保险公司、抑或是立志于深耕保险业的科技公司,这些宝贵经验都值得借鉴。而本文正是对于国际主流互联网保险产品服务创新实践的一次深度总结。

本文主要从以下五个方面介绍国外经验

1.创新产品与服务模式,以满足数字时代客户的差异化需求

2.打破传统保险定价模式,依靠联网设备或互联网大数据定价

3.建立线上营销与获客渠道

4.服务线上化、智慧化

5.后台数字化建设

从国际经验看,互联网的影响已经渗透至保险价值链的各个环节,对传统保险进行改良甚至颠覆。主要涵盖五大方面,分别为:产品设计、营销与渠道、风险定价、服务数字化和智慧化、以及后台数字化建设。

1. 创新产品与服务模式,以满足数字时代客户的差异化需求

互联网保险深刻影响了保险产品与服务模式的创新,具体可归纳成以下三类:1. 服务场景化需求:移动互联技术使得用户在日常消费服务的场景中,可通过移动端随时、随地购买保险产品;2. 满足个性化需求:消费者对个性化、定制化的需求与日俱增,不再满足于标准化的产品;互联网技术使保险公司可以较低的成本服务客户的差异化需求;3.服务长尾客户:在互联网出现之前,以线下销售模式服务保险长尾客户的成本较高,而移动互联技术能够降低针对长尾客户的营销和获客成本,从而提高该类客群的保险渗透率。

1.1 场景化需求

在互联网出现之前,绝大部分保险的保单覆盖期限都较长,一般以年为单位,最少也以月为单位。对保险公司和消费者双方来讲,从所投入的成本和精力角度考量,销售或购买一份覆盖期限只有几天的保险不够“经济实惠”。但随着智能手机的普及,用户在任何时候、任何地点都可以方便快捷地购买保险产品,保险公司的获客与销售成本也大大降低。保险公司结合客户的消费服务场景,满足客户短期乃至“一次性”的保险需求成为可能。

• "随时、随地"的购买一次性保险:东京海上 Tokio Marine

日本东京海上Tokio Marine与移动运营商NTT DoCoMo合作在手机平台上提供的一次性保险(参见下图)。这个平台基于手机定位,自动向用户推送手机短信推荐可能需要的保险产品,例如旅游意外险、开车区域加保、健康险赔付地域加保等。保单的申请和支付都在手机上进行。利用手机推送的营销方式,对刺激这些一次性产品销售的效果明显,大部分的保单购买都在进行推送的当天或者后一天完成。

1.2 个性化定制化需求

传统保险产品大多是标准化的,拥有统一的条款和类似的定价方法。但从消费端看,日益增长的个性化需求无法为标准化产品所满足,互联网保险提供了解决方案:一方面,互联网降低了定制化产品条款设计和销售的成本;另一方面,物联网等新技术让个性化的定价方式成为可能。

• 为需求类似的群体统一协商定制化保险条款:Bought by Many

英国互联网保险经纪公司Bought By Many为类似需求的群体统一协商定制化保险条款。用户按照不同需求在不同群里注册,Bought By Many统一为这个群体的个性化需求去与保险公司协商议价,以团购的力量提高了个体议价能力,帮每个用户节省保费。由于这些保险产品是针对某些小众群体或专业需求的,其保费水平一般高于平均值,但比用户单独购买要便宜,因此解决了小众客户保费极贵的痛点。并且,定制化保险团购产品是在Facebook、Twitter等社交媒体上精准触达目标客户并自动生成的,不需要大量的营销费用。截止到2016年5月,平台上共有285个不同种类的小组,如宠物保险、家财险、私人健康保险等。用户数超过17万,保费的折扣平均为18.6%。

• 为低里程车主司机提供按驾驶里程计费的车险:Metromile

传统上,缴纳保费的多少和开车里程无关,这让每个月只有几天在路上的低里程投保者感觉保费“白交了”。Metromile正是看到了低里程司机的这一痛点,提供按驾驶里程计费的车险。

自2013年针对一年驾驶里程数在10000英里以下的车主推出PAYD车险以来,Metromile目前已在美国七个州(包括加州)开展业务。客户每月只需支付付15-60美元的固定费用,剩下的保费按所开的英里数缴纳(2-6美分每英里),每月缴纳的全部保费150美元封顶(其中华盛顿州250美元封顶)。平均计算下来,可为一位年行驶里程在10000英里以下的车主节省约40%的保费。

• 为年轻司机提供车联网保险:Insure The Box

在英国,年轻驾驶员的车险保费比熟龄驾驶员通常高出几倍。Insure The Box针对这一情况,为17-25岁的年轻或女性驾驶员提供安全驾驶奖励服务,激励客户提高驾驶能力,以帮助降低出险率。Insure The Box为客户免费提供车联网设备MetaSystems以采集驾驶数据,对其综合里程和驾驶行为评分,对安全驾驶员进行里程奖励,但不会对不良驾驶行为进行惩罚。

凭借明确的客户定位和服务创新,Insure the Box保单增速迅猛,2015年其销售保单量约达50万,为2012年的五倍。

1.3 长尾客户需求

对于传统保险公司来讲,较高的营销与获客成本是服务长尾客户的阻碍。互联网技术突破线下渠道的局限,大大拉近了保险公司与终端客户的距离,从而帮助保险公司以相对经济的手段服务长尾客户的需求。

• 利用手机向新兴市场的长尾客群提供小额保险产品:Bima

Bima是一家瑞典的小额保险公司,面向非洲和东南亚地区的贫困人群,同当地的电信公司合作,在用户手机充值时推广小额保险。保险公司可以依托电信公司的线上线下渠道,以低成本的方式建立广泛的销售网络,推广销售自身的保险产品。当前,Bima提供的小额保险产品包括人寿保险、人身意外伤害险和医疗保险等险种。

2013年,作为最早进入非洲和东南亚待开发市场的小额保险公司,以每月平均增加约40万新用户的速度,逐步成为世界上最大的移动保险平台之一。截至2016年5月,Bima通过电信网络已覆盖了非洲、亚洲和拉丁美洲15个国家中的2000万人口,其中90%的客户是第一次接触保险类金融产品,93%的客户每日收入低于10美元。

2.打破传统保险定价模式,依靠联网设备或互联网大数据定价

随着物联网和大数据分析技术日臻成熟,基于用户使用的保险产品(UBI, Usage Based Insurance)如雨后春笋般频频出现。在车险领域,保险公司致力于使用车联网设备收集驾驶里程和驾驶行为数据,开发按照驾驶里程计费(PAYD)或按照驾驶行为计费(PHYD)的保险产品。在寿险领域,基于社交大数据,完善既有的基于生命周期表的定价系统,洞察细分人群,实现精准定价。在健康险领域,保险公司利用可穿戴设备实时监控人体各项身体指标和健康状况(运动量、睡眠、心跳等),通过保费返还的方式鼓励人们积极运动。

2.1 产险

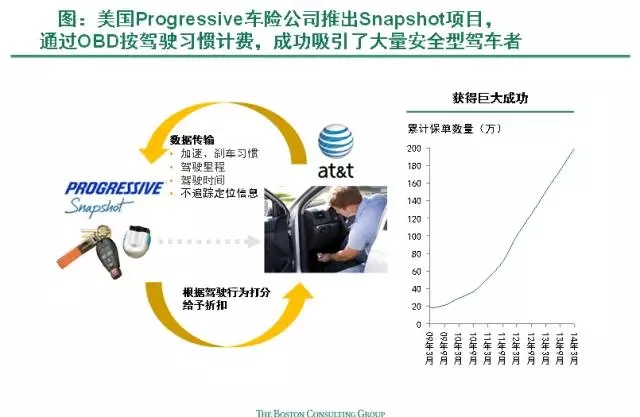

• Progressive:按驾驶里程和驾驶行为计费(PHYD),成功吸引了大量安全驾驶者

自90年代中期以来,Progressive的Snapshot就是美国领先的车联网保险产品(参见下图)。它提供免费的OBD设备以收集车辆行驶的里程、加速减速、转弯、驾驶时间等数据。通过对这些数据的分析,可以给客户最多给予30%的保费折扣,以奖励少开车、行车安全以及在安全时段驾驶的驾驶员。

Progressive收集了超过一百万英里的驾驶数据。大量的数据使得公司可以更精准地对不同用户定价,打下了坚实的数据基础。截至2014年底,Snapshot产品总保费突破25亿美元,保单数量突破250万,如果Snapshot产品单独作为一家保险公司,也将跻身美国前15大车险公司。

除Progressive外,北美各大车险公司也都在UBI车险上投入大量精力,例如Allstate的DriveWise,Liberty Mutual的Onboard Advisor,State Farm的In-Drive和Travelers的IntelliDrive。

• The Climate Corporation:利用天气和农业数据,优化对农村用户的保险定价

The Climate Corporation是一家2006年成立于旧金山的保险创业公司,于2013年9月被跨国农业生物技术公司孟山都(Monsanto)以约9.3亿美元的价格收购。The Climate Corporation的核心竞争力就在于利用卫星数据、天气数据和其他农业相关数据,优化对农业用户的保险定价。

客户可以登录The Climate Corporation的网站,确定特定时间段内需要投保的地区的气温或降雨量范围。公司收到订单后,就会在100毫秒内综合分析天气预报、近30年来的国家气象局数据、以及用户所在地的地质调查数据,并根据气候变化,对分析结果进行微调。得到结果后,公司就会作为保险商,给用户开出保费。投保后,如果客户因为意外天气而受到损失,就能自动获得赔偿。

The Climate Corporation拥有超强的数据管理及分析能力:为了给保险产品定价,平台汇总了250万个地点的气象测量数据、基于各个主要气候模型的天气预报及超过1500亿个土壤观测记录,并对这些数据进行综合处理与分析。The Climate Corporation的平台可以同时管理50TB的实时数据。

2.2 寿险

在某些保险市场例如美国,寿险公司已经比较熟练的运用“预测模型”技术来给寿险产品定价,为许多健康人群免去了体检的昂贵费用。这些寿险公司采用“预测模型”来取代部分传统核保程序。

• Aviva基于社交网站上的数据给寿险定价

Aviva在美国运用“预测模型”技术,收集社交网络、食品在线购买、在线活动等网络数据作为参数设定保费。此类基于互联网收集的数据被认为可以替代体检、抽血等传统数据,一方面免去客户体检的费用和麻烦,另一方面依然能有效识别健康风险。

Aviva正在完善客户在酒精消费、汽油消费方面的数据建模,以更好地利用消费行为数据来模拟传统寿险定价的因子。

3. 建立线上营销与获客渠道

3.1 线上直销渠道

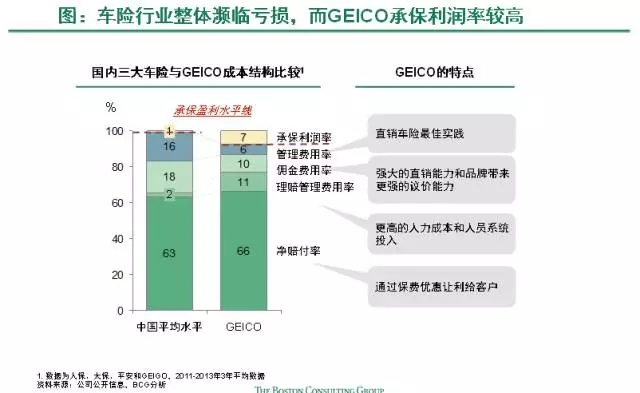

传统保险公司往往拥有多种销售渠道,包括代理人、保险经纪、银保渠道、电话直销、网销等等,造成保险公司对渠道的控制力较弱。因此,大多数保险公司都希望拥有自己的直销渠道。但在互联网出现之前,保险公司所能利用的直销手段却极其有限:例如线下自建渠道往往成本高昂,而电话直销渠道的运营和管理难度则较大。互联网的出现给传统保险公司提供了一个从成本和管理上均有优势的解决方案:发展互联网直销渠道。目前,部分新兴保险公司的业务甚至已经完全来源于线上直销渠道,做到了全流程线上化。这极大地降低了综合费用率和保费,从而最大化了客户利益、形成正向循环。这其中最典型的例子当属GEICO(参见下图)。

• 互联网直销保险的领跑者:GEICO

GEICO是美国最成功的直销保险公司。GEICO只有线上、电话等直销渠道,这让其运营成本远低于传统保险公司,从而使其可以承受比传统公司更高的赔付成本并仍然保持盈利。2015年GEICO的综合费用率约为15%,赔付率约82%,承保利润达2%。GEICO轻人力的运营模式和数字化的营销模式是车险直销的业界标杆,为传统保险公司发展直销业务提供了重要的借鉴意义。

具体来看,直销模式极大的消减了人力相关的成本。GEICO仅依托34000名员工,即可服务1400万份保单。而如果按照传统保险公司的运营模式,至少需要6万名员工和代理人才能完成相同的工作量。

GEICO的数字化营销技巧帮助其近五年的保费收入年均增长高达11%,远超3%的行业均值。一方面,GEICO不吝惜花费高于传统保险公司的广告费来进行赶超;另一方面,GEICO利用极富创意的广告和颇具特色的蜥蜴作为吉祥物,在消费者心目中留下了深刻的印象。2014年,GEICO在美国车险市场的市场占有率达11%,为全美第二,是名副其实的“直销之王”。

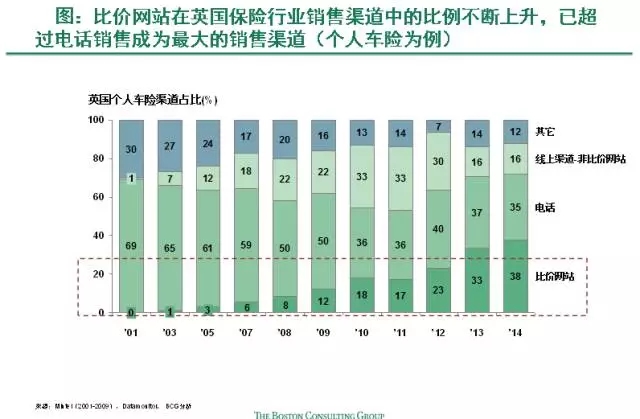

3.2 比价网站、销售平台

和各类电商平台类似,保险产品的比价网站和销售平台可以给消费者提供“一站式”的购物体验,帮助消费者从各家保险公司的产品中筛选出最具性价比且符合自己需求的产品。由于监管环境较为开放,英国是世界上保险比价网站发展得最好的市场。以车险为例,自2002年出现第一家车险比价平台,到2014年,有近四成的新业务是在比价网站上完成的(参见下图)。

• 英国最大的比价网站:Moneysupermarket.com

Moneysupermarket.com是英国最大的比价网站(按照月流量计算),并于2007年在伦敦证券交易所上市。其比价产品范围从最开始的房屋信贷,发展到如今包括保险、能源消费、旅行消费、手机套餐、3C产品等各类产品和服务。其中,保险类产品包括车险、旅行险、寿险、宠物险和其他商业险种。因为可以给客户提供类别广泛的比价服务,Moneysupermarket.com得到了大众的持续关注,并拥有很高的人气。同时,保险产品的比价销售往往伴随其他消费服务的比价需求,有利于交叉销售:例如,在比较旅行套餐(如机票、住宿、租车)的时候可以顺便比较旅行险。这使得Moneysupermarket.com拥有更广泛的客户群和更高的客单价。

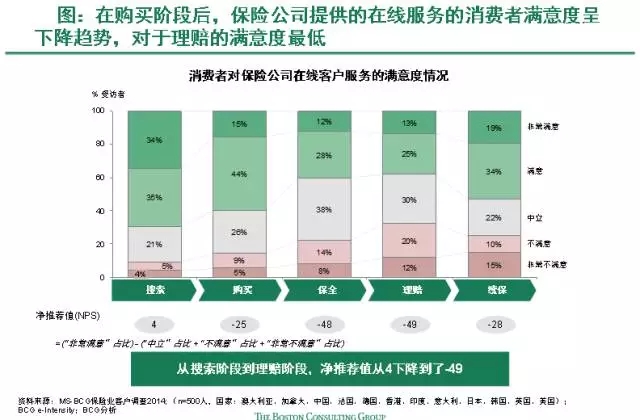

4. 服务线上化、智慧化

和产品开发、核保定价和市场推广销售相比,优化保险行业售后管理和服务是一个更长期的过程。摩根士丹利和BCG的联合调查发现,售后服务往往是整个流程中满意度最低的部分(参见下图)。这意味着保险公司需要优化现有的保单系统、完善理赔程序和提升增值服务。目前,售后服务的各个环节(包括保单管理、理赔、增值服务以及客服中心),均已开展了服务的线上化和智慧化创新。这些创新有助于保险企业提升运营效率、降低赔付率、提高客户满意度。

4.1 保单管理:自动化管理,提高运营效率

• Allianz使用STP系统进行线上保单管理:

Allianz在2012年开始使用STP(Straight through processing)IT系统,从销售、保单更改和管理都可在线上完成,提升了运营效率。比如,代理可以用iPad移动端完成保单核保,而客户也可以凭自己的电子签名在线上完成保单选项的修改。

在2012年中,Allianz德国个人寿险业务有73%是通过线上渠道收到的,而65%是通过STP自动完成的。STP的推出帮助Allianz大大提升了运营效率和线上服务能力。

4.2 理赔管理:线上自动理赔、简化理赔流程

• Great-West Life(GWL)开发移动端App优化健康险理赔体验

GWL是一家加拿大的寿险公司,创建了GroupNet App用于健康险在线理赔和处理流程跟踪。GroupNet在安卓系统、黑莓系统和苹果IOS上均有适用的版本。通过App除了可以在线查看保险卡信息和提交理赔之外,还可以通过内置的GPS地图工具,定位和搜索距离最近的的医疗服务机构,从而节省电话询问的时间和成本,方便用户自主寻医、开药及就诊。

• Progressive公司开发自动理赔系统,缩短理赔周期

美国Progressive公司通过历史数据研究发现,车险理赔周期越短,理赔费用也随之减少。因此,公司投资三千多万美金建设“自动理赔管理系统”,以加速解决客户的理赔问题。使用新系统后,大大缩短了公司的理赔周期,使其从保险业平均理赔周期的42天缩短为只需6天,而且显著提高了客户的满意度,客户流失率下降三分之二,续保率达到了90%以上。

4.3 反欺诈:利用大数据,提升反诈欺的准确性和及时性

• Allstate好事达的大数据反欺诈

美国Allstate Corporation通过大数据分析识别诈骗规律,从而大幅减少欺诈理赔支出。该公司通过大数据整合理赔数据、理赔人数据、网络数据和揭发者数据,将所有的理赔请求首先按照已有的欺诈模式自动处理,接下来可疑的理赔请求将被特别调查部门人工审阅,经过自动化和人工两个检测过程检测出更多的欺诈行为。大数据成功帮助Allstate将车险诈骗案减少了30%,误报率减少了50%,整个索赔成本降低了2-3%。

• 数据库公司LexisNexis的诈骗识别

世界知名的数据库公司LexisNexis利用理赔、政府数据和犯罪记录检测出大量的诈骗行为。该数据库通过关联大量美国保险公司理赔数据,第三方保险公司的历史理赔数据,按照关系匹配政府数据和犯罪记录,自动整合理赔人的犯罪记录及相关人记录,通过算法检测诈欺行为和诈欺网络。通过大数据检测发现,超过20%的理赔请求属于诈欺、重叠或不当,而且存在医疗机构介入汽车保险诈欺网络的情况。

4.4 客户服务:实时评价和反馈、建立线上服务平台

• 南非Youi通过网站“数字墙”实时显示客户评价,提高客户参与度与满意度

Youi是一家2008年成立于南非的创新性财产险公司,特点是高度重视客户服务,客户满意度高与。Youi的网站上有一堵“数字墙”能实时显示客户评价和满意度,过去12个月约有5377条评价。Youi的这堵创新“数字墙”一方面为客户提供了便捷反馈客户体验,参与讨论的渠道,提升了客户参与度,增加客户粘性;另一方面,也对公司灵活调整客服方式起到积极作用。根据客户调研,Youi的客户满意度达到88%。

• 法国MAAF建立线上客户服务平台,提高客户服务质量、并解放销售人员的生产力

法国相互保险公司MAAF建立的线上客户服务平台能有效调配资源,协调客户关系。线上客户服务平台是接受所有客户需求的多媒体联络中心。一方面,此平台能够快速响应客户需求、提升客户体验:根据客户调研,平台上线后客户服务满意度达90%;另一方面,此平台负责统筹处理绝大部分客户的所有售后请求(特别是理赔),这使得分店可以更专心关注销售工作,并且还有效的控制了赔付率:根据分析,该平台上线后的赔付率降低了2-5%。

4.5 人、家、车智能生态圈的建立

人、家、车是与保险公司息息相关的投保对象。国际上众多的知名保险公司,都已经在通过联网设备,逐渐建立“人、家、车”三个生态圈,提供增值服务,增加客户黏性。例如:

• 南非Discovery公司的健康管理计划Vitality

南非健康险公司Discovery打造的Vitality(健行天下)健康管理计划,旨在通过建立科学的健康管理和激励体系,鼓励用户关注自身健康,培养健康生活的习惯,从而提高会员的健康程度。Vitality打造了一个健康生活的“生态圈”,包括提供健康食品的餐厅和商店、健身房、体检中心、智能可穿戴设备等(参见下图)。它鼓励会员去健康场所,进行有利于自身健康的行为(如锻炼、定期体检、戒烟等),同时,Vitality通过在生态圈积累的数据,通过大数据分析去评估一个人的健康状态,对良好的健康状态给予旅游、购物、甚至保费减免等的奖励。

Vitality项目取得了较为显著的成功,2015年Discovery对2011至2014年参与Vitality计划的80万位会员进行调研分析,结果显示高度活跃的会员在健康相关的支出减少了37%。现在,Vitality计划已经拓展到全球美国、英国、德国、法国、中国大陆、新加坡、澳大利亚、香港等各个国家与地区,用户数量超过500万。

5. 后台数字化建设

随着保险公司价值链上各个环节的数字化和互联网化升级,对后台部门的数字化能力提出了更高要求。后台数据平台的建设和风险管理的加强都将对前台业务的效率和稳定起到至关重要的作用。

5.1 中后台管理(如操作风险的管理)

英国QuanTemplate公司提供一个安全的网络化平台,帮助保险公司和再保险公司管理在线交易行为,,监控并分析保险(再保险)市场的交易风险,为用户提供监控报告。目前QuanTemplate拥有如安联等顶级保险公司客户。

QuanTemplate带来了全新的大数据分析和报告工具,给予整个行业焕然一新的内部交流模式。在这之前,保险公司和再保险公司的办公室报告通常采用电子邮件和一些办公室软件,极少利用一个整体化的市场交易监管平台。在这个新平台上,代理人和保险经纪可以从事任何和保险相关的操作和交易,并实时监控和管理相关风险。

5.2 数字化组织

AIG自2012年来引入首席信息官CDO角色,2014年引入首席科学家CSO直接向CEO汇报,搭建数据科学家团队,开展跨业务线、跨职能线的数据分析,在公司最高层面推动“以数据和科学为导向的保险公司”的转型。数据科学团队里90%的成员来自非保险行业,他们为保险公司注入了以数据和科学说话的工作团队和工作方式,帮助保险公司客观地从大量的数据中获得有价值的洞见,从而更好地服务于管理层的战略制定和决策。