供需共振造就全新爆款:分红险强势崛起,这些合资险企抢抓先机公司动态

分红险又红了。

时隔多年,天时地利人和之下,分红险再度成为最受行业欢迎的险种。相较于过往两次发展高潮,尽管市场环境已经截然不同,但其热销背后的核心逻辑一以贯之,即客户对于稳健高收益的热切需求。

尤其值得注意的是,在这次的分红险发展浪潮中,合资险企一马当先,在市场主力产品从固收类增额终身寿向分红险切换的关键阶段,抢得市场先机,数个热销分红险产品,几乎皆出于合资险企。

01

分红险再受追捧,迎第三波发展高潮

“保底收益+分红”是分红险最大的魅力所在,前者是稳健,后者是预期,在经济步入周期底部、信心普遍不足、避险情绪高涨的当下,分红险无疑充满诸多可能。

监管政策针对分红险发展也做了明确的规范。2022年12月原银保监会印发《一年期以上人身保险产品信息披露规则》,明确要求保险公司应当于每年分红方案宣告后15个工作日内,“在公司官方网站上披露该分红期间下各分红型保险产品的红利实现率”,采用现金红利分配方式的,披露现金红利实现率,采用增额红利分配方式的,披露增额红利实现率和终了红利实现率。

在利益演示方面,除明确要求保险公司应披露红利实现率指标,同时取消高、中、低三档演示,改为保证利益和红利利益两档演示。

另外,2023年9月金融监管总局关于优化保险公司偿付能力监管标准的通知,明确提出“保险公司应加强投资收益长期考核,在偿付能力季度报告摘要中公开披露近三年平均的投资收益率和综合投资收益率。”加上一直严格监管的分红保险精算规定,一系列政策法规直接给予了消费者在不确定环境下对分红险的信心。

监管通过发文明确分红演示规范和产品信息披露等具体要求,全面规范保险公司产品信息披露行为,加大公司信息披露力度,提升保险产品的透明度,是促进分红险健康发展的重要影响因素。

当然,热销产品的供给和推动离不开诸多险企。市场利率不断走低,资产端严重承压之下,发力分红险、调整产品结构、降低投资压力,成为诸多险企的心头好。借助分红险“保证收益+分红”的特点,险企可以在一定程度上与客户实现风险共担、收益共享,这样不仅能一定程度继续为客户提供稳健收益的产品,而且还能减轻资产配置压力,有助于保险公司提升经营的稳健性。

于是在预定利率3.5%产品于2023年7月底彻底停售后,在推出预定利率 3%的固收类产品的同时,人身险公司确实也纷纷推出了保底收益率2.5%的分红险产品。在其他金融产品收益率不确定性不断增加的当下,这样的分红险产品显然仍具有相当的吸引力。

值得注意的是,在此次各险企发力分红险之前,分红险在国内人身险市场已经有过两次发展高潮。

2000年分红险在中国保险业第一次预定利率下调的时代大背景下被引入中国,其既有保底收益,在提供保障的同时还有分红收益,因高演示利率和高度灵活性,成为当时保险公司的主推险种,各公司陆续跟进。

第一次高潮,是分红型重疾险率先占据市场主流,在原来保障重大疾病健康险的基础上附加了分红功能,在提供原有保障的同时还能根据保险公司的经营情况为客户创造分红收益,保障与增值功能兼备,红极一时。据统计,2002年分红健康险就已经占据了人身险49.8%的市场份额。不过由于过分强调分红功能,分红型重疾在2003年7月被监管彻底叫停。

而第二次高潮发生在2008年前后,彼时刚刚经历全球性金融危机,投资市场低迷之下,“保底+分红”的分红型寿险再度受到追捧,在整个寿险行业的占有率历史性地超过半数,达到了52%。到2011年,分红险在寿险保费规模中的占比甚至达到90%以上,成为寿险市场绝对主力产品。后续随着寿险费率市场化改革,预定利率放宽,分红险才逐步被市场冷落。

纵观分红险在国内的三次发展高潮不难发现,其兴起始终伴随着预定利率或者市场收益率的下调,整体低迷之下,人们对于金融产品稳健性的要求显著提升,而分红险“保底+分红”的价值也在这种情况下被重新发现。

如今,分红险又回来了,其背后是监管、险企和消费者对于“稳”的真切需求。

02

合资险企抢占分红险市场先机

同样的市场环境之下,诸多险企的发展策略也难免有相似之处,尤其此次分红险的热销,是客户、险企需求共振之下的结果,因此各家险企对于分红险的热情也是同样高涨。然而值得注意的是,本轮市场热销一时的产品大多是出自合资险企,如中介渠道销量排名靠前的分红险中,中意人寿、中英人寿、复星保德信人寿等公司旗下产品都赫然在列。

业界人士分析,在这波分红险热潮中,合资险企之所以能够抢占先机,很大程度上或与其一向注重经营的稳健性有关。值得注意的是,进入国内保险市场的外资险企,其外方股东几乎都是国外非常成熟的国际保险巨头,长期根植于发达保险市场,对于长期稳健经营有着更丰富的经验。

一方面投资更稳健。公开披露数据显示,2023年非上市保险公司中,综合投资回报率排名前10名中,有9家都是合资险企,9家平均回报率高达6.04%。在整体经济周期波动的大环境中,合资险企仍然给出了远超市场平均水平的表现。

此外,从分红险的发展历程来看,作为一种“舶来品”,分红险起于国外,兴于国外,这也导致合资险企在发展分红险方面往往具有更丰富的经验。

资料显示,分红险最早可追溯1776年的英国,诞生于伦敦的公平人寿,该公司在做决算时,发现公司早期对保单持有人收取的保费有些高,公司在经营业务中产生了较大的盈余,于是决定将经营利润的一部分返还给保单持有人——这就是世界上公认的最早的分红险雏形。

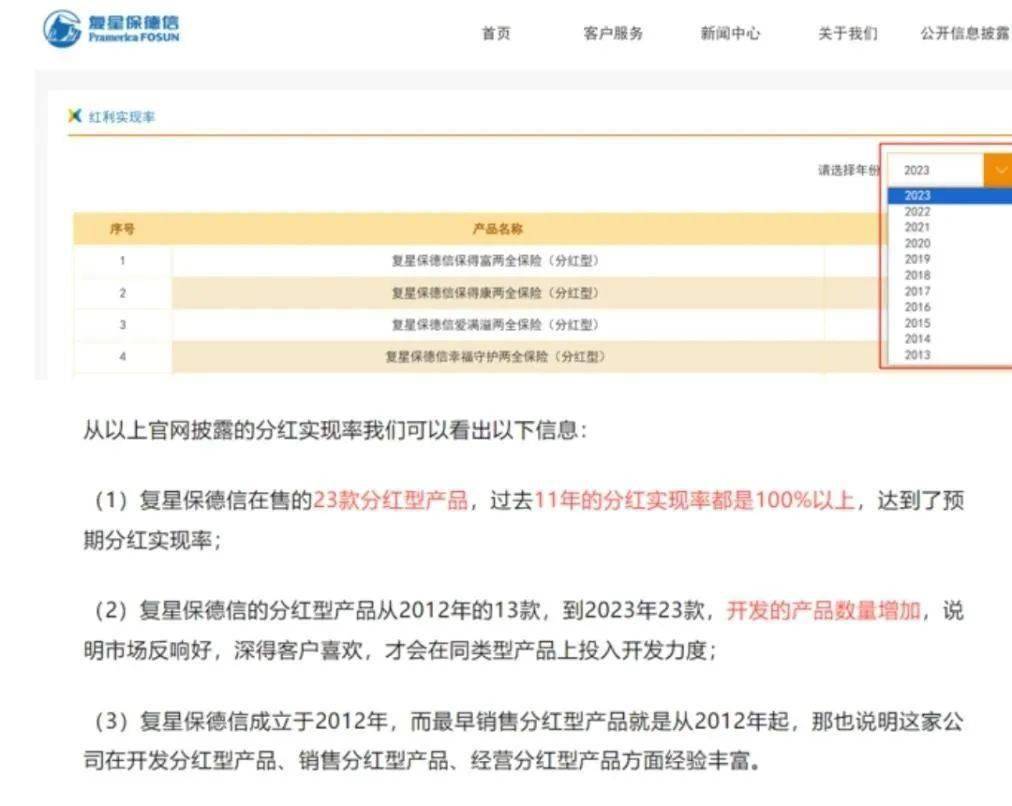

到现在,分红险在国外已经有了将近250年的历史,直至今天仍旧是欧美国家以及中国香港等发达保险市场的主力险种之一。而在国内,分红险虽然已经历经两次发展高潮,但至今历史也不过20多年,无论是险企对于分红险的理解,还是消费者对于分红险的认知,相较国外发达保险市场都还存在一定差距。以复星保德信举例,其官网直接披露了过去11年全系产品的历史分红实现率,均为100%及以上,经营经验和信心可见一斑。

这也是这波产品切换中,合资险企能够快速转身,抢抓一波市场机遇的重要原因之一。

同样值得关注的是,由于分红险在国内的“群众基础”尚有不足,“保底收益+分红”的设置,也容易产生销售误导,因此该类产品在实际销售中更考验销售人员的专业能力。

合资险企在代理人渠道的建设上更倾向于友邦模式,整体表现为数量少,但人均能力强、产能高,业务品质相对也更好。这些高素质代理人在面对新产品的时候,往往能体现出更强的学习能力、适应能力,在其他人还需要更多培训的时候,他们已经赢在了起跑线上。

合资险企对于经代渠道相对也较为重视,由于经代渠道可以同时销售多家公司的产品,在这里,不同保险产品和服务、特色之间的差异都会被格外看重,优势保司和产品在这种多方位比较衡量中更容易破圈。

03

分红市场看合资,合资还看这三家

据业内人士介绍,分红险这一波发展高潮中,表现最典型者当属这三家合资险企:一是前段时间推出火爆各大社媒平台的爆款产品“一生中意增额终身寿(分红型)”的中意人寿,二是堪称继“一生中意”后的市场领跑者,拥有当前爆款产品“星福家终身寿险(分红型)”的复星保德信人寿,三是综合投资回报率排名非上市合资险企第一的中英人寿。

细细看来——

其中,中意人寿的“一生中意增额终身寿(分红型)”作为一款“填空”后3.5时代的分红型产品,被公认为引爆本轮分红险热度的现象级产品。这可能是因为一生中意在分红实现率达到约60%就可以轻松突破固收类传统增额寿3.0%的内部收益率上限,也可能是因为中意人寿的股东(中石油和意大利忠利保险)给到市场的稳健信号,但分析来看,更多应该是,在大家都还在观望和试水的阶段,一生中意作为首个吃螃蟹的分红险,真真实实向消费者展示了当下的分红险公开透明的分红实现率信息披露、偿付能力和投资收益率信息披露,在预定利率下行,保险产品切换的窗口期,让监管、保司和消费者看到了分红险的潜力可能。

紧随其后的是复星保德信人寿推出的“星福家”,其收益形式也是由固定收益+分红收益组成,保证利益确定,各年度有效保险金额按照2.5%每年确定增长,直至105周岁。

当然,分红收益众所周知是不固定的收益,也只跟险企当年经营情况有关,所以过往的分红实现率数据,只是作为一个参考,并不能作为依据对当年业绩进行预期推测。往期分红数据仅供参考,险企的股东背景、经营情况、以及投资能力,才是影响其未来是否能长期给用户分红收益的重要因素。

复星保德信人寿成立于2012年,其两大股东上海复星工业技术发展有限公司、美国保德信保险公司,分别隶属于中国的复星集团和美国的保德信金融集团,复星集团的实力无须多言,而保德信金融集团,拥有140年历史,不仅是美国最大的人寿保险公司之一,也是全球范围内最大的金融集团之一。

该公司除了拥有强大外资股东背景外,公司经营和资产投资也很稳健,截至2023年四季度综合偿付能力175.5%,核心偿付能力136.5%,截至2023年总资产规模已达到218.89亿元,2023年综合投资收益率为6.16%,2020-2022年三年平均综合投资收益率也达到了4.64%。

而且,星福家提供的客户利益还不止稳健增值,依托多元发展的中方股东复星集团的资源优势,复星保德信还为“星福家”的客户提供了丰富的臻享权益,除了常规的健康问诊、名医安排等增值服务之外,对满足特定要求投保的客户,还限时提供了全球找药,解决特效药一药难求的权益以及保险生效期间ClubMed高端旅居5折起的实实在在的福利回馈。

与此同时,综合投资回报率表现最好的合资险企中英人寿也在发力,其旗舰产品“臻享鸿福终身寿险(分红型)”,还可附加保底2%,当前结算利率3.8%的鑫如意尊享版万能账户和保底2%,结算利率3.1%的鑫如意悦享版万能账户,进行二次增值,保费超过一定额度还可以对接保险金信托。据业内人士介绍,臻享鸿福下架后,中英人寿也在积极定制更具市场竞争力的新款分红险,非常值得期待。

< END >