财险“赔本赚吆喝”?75家非上市公司总利润腰斩,48家综合成本率突破100%公司动态

2023年,财险公司在宏观经济不景气、车险赔付率提升、投资收益率下滑等因素影响下,利润水平显著下滑,与此同时,不同规模财险公司之间发展不平衡的现象依然突出:

据『慧保天下』统计,截至2月6日,共有75家非上市财险公司披露了2023年第四季度偿付能力报告,2023年各家财险公司的经营情况就此浮出水面。

2023年,财险公司增收不增利,盈利能力大幅下降。75家财险公司保险业务收入总额超4100亿元,较2022年增加381.75亿元,同比增长10.17%,但合计实现净利润仅46.79亿元,较2022年减少35.59亿元,同比下降43.06%,近乎腰斩,且多达25家公司亏损,占比三分之一……

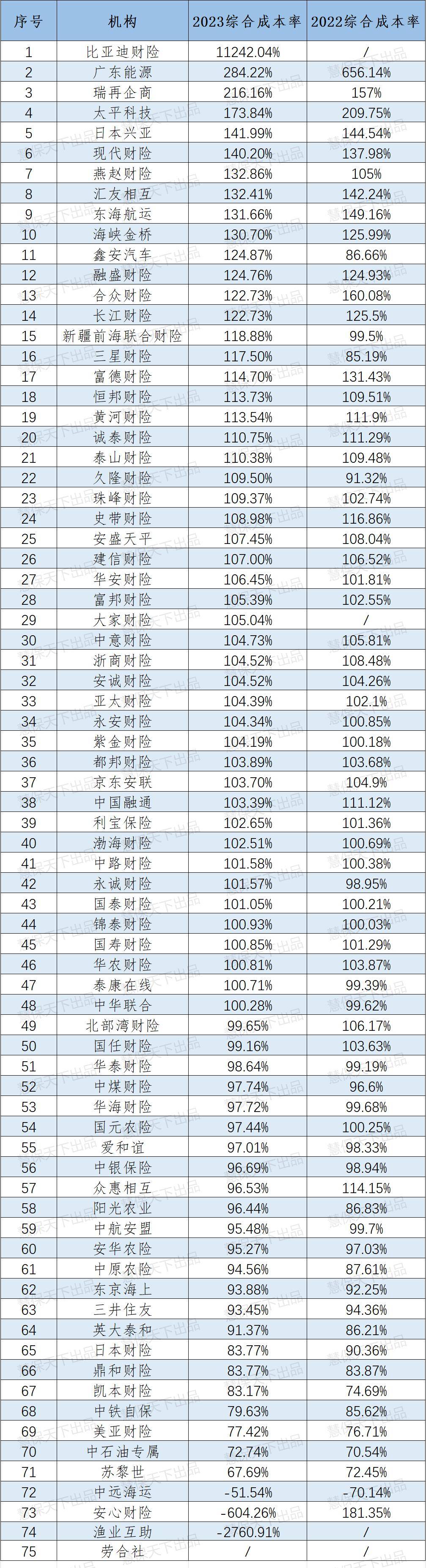

综合成本率的变化也进一步反映了财险公司承保端的压力。统计显示,共有48家公司综合成本率超过了100%。75家财险公司的综合成本率中位数高达103.39%,较2022年增长了1.58个百分点。在保费收入超百亿的公司中,有5家公司的综合成本率超100%。

01

75家财险公司净利润共46.79亿元,仅18家公司净利润超1亿元

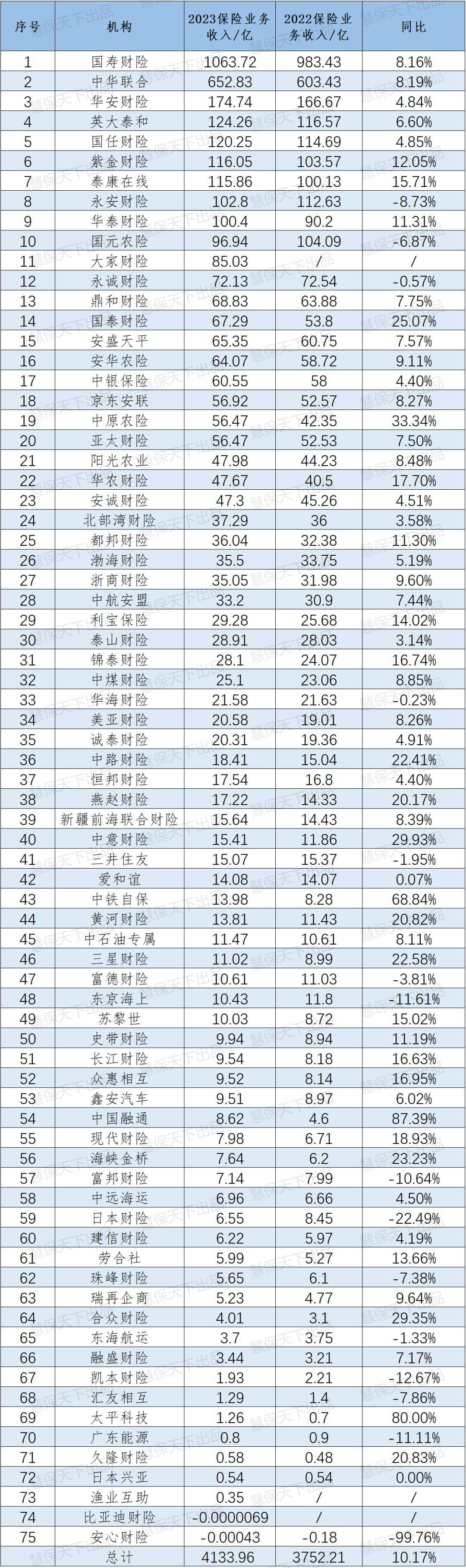

从保险业务收入上来看,2023年财险公司保费增速放缓。金融监管总局此前披露的数据显示,2023年,财险公司实现原保费收入约1.59万亿元,同比增长6.73%,增速较去年同期减少1.98个百分点。

已披露2023年第四季度偿付能力报告的75家非上市财险公司,合计保险业务收入达到4133.96亿元,同比增长10.17%,明显高于行业平均水平。

尤其值得一提的是,继“老三家”之后,财险“千亿俱乐部”再添一员,国寿财险保险业务收入在2023年末首度突破千亿大关,达1063.72亿元。

此外,“百亿俱乐部”成员也有进一步扩充,除去7家上市财险公司之外(人保财险、平安产险、太保产险、大地保险、阳光产险、太平财险、众安在线),中华联合财险、华安财险、英大泰和财险、国任财险、紫金财险、泰康在线、永安财险、华泰财险9家公司保险业务收入也都超过百亿元,分别达到652.83亿元、174.74亿元、124.26亿元、120.25亿元、116.05亿元、115.86亿元、102.8亿元、100.4亿元。其中,华泰财险保险业务收入首度突破百亿。

第一梯队、第二梯队财险公司遥遥领先,中小财险公司却依然深刻感受着市场的马太效应。2023年,保险业务收入排名前10的财险公司保险业务总收入达2667.85亿元,占据了所有公司保险业务总收入的65%。

75家公司中,共有57家公司2023年保险业务收入实现了正增长,其中,保险业务收入增速最快的3家公司分别是中国融通财险、太平科技保险、中铁自保,分别增长87.39%、80%、68.84%,共有26家公司保费收入增长超10%。

此外,有15家公司保险业务收入负增长,其中安心财险、日本财险、凯本财险、东京海上、广东能源、富邦财险6家公司降幅超10%,分别下降99.76%、22.49%、12.67%、11.61%、11.11%、10.64%。

财险公司保险业务收入的增长主要与新能源车数量增长相关。2023年,中国汽车产销量分别为3016.1万辆和3009.4万辆,同比分别增长11.6%和12%,其中,新能源车产销量分别为958.7万辆和949.5万辆,同比分别增长35.8% 和37.9%,市占率已达到31.6%。根据《新能源汽车保险市场分析报告》,新能源车的平均保费比燃油车高出21%,量价齐升下,自然可以拉升财险公司保险业务收入。

例如,2023年上半年,人保财险、太保产险等头部险企的新能源车险保费收入同比增长50%以上。

此外,2023年,三大粮食作物完全成本保险和种植收入保险实施范围扩大至全国所有产粮大县也促进了财险公司保险业务收入的增长。

>>上下滑动查看<<

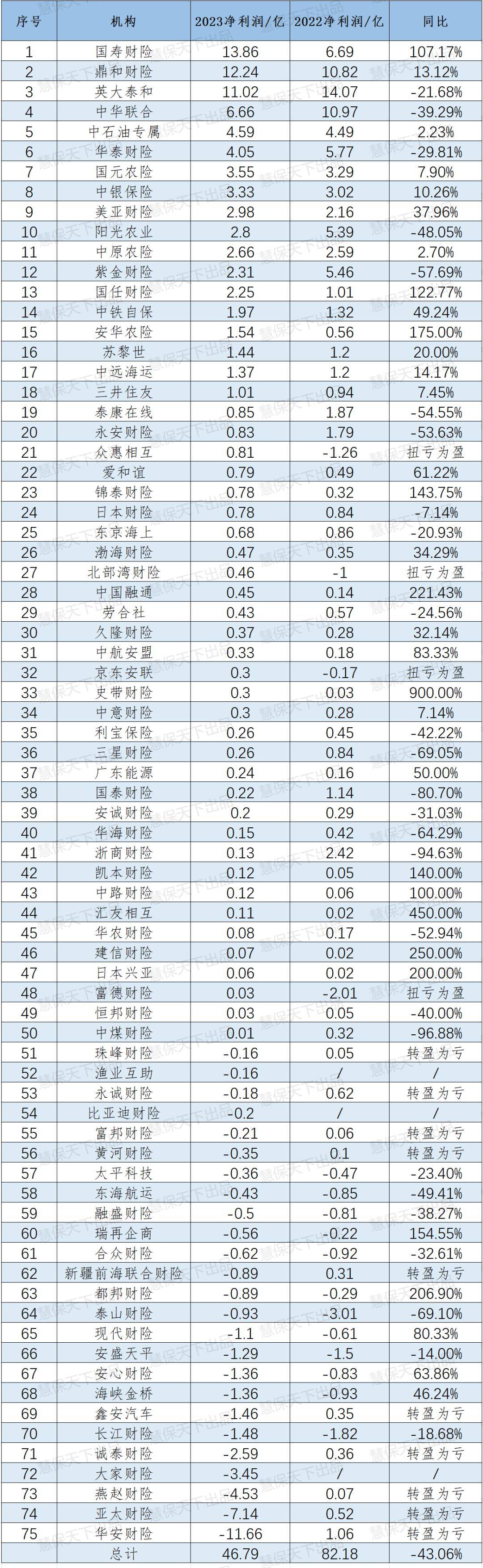

尽管保费收入增长,但是财险公司的盈利能力却在下降。2023年,75家公司共实现净利润46.79亿元,同比下降43.06%,近乎腰斩。

其中共有50家盈利,25家亏损,且盈利的公司中,仅有三家公司净利润超10亿元。

净利润最高的是国寿财险,盈利13.86亿元,鼎和财险、英大泰和财险分别盈利12.24亿元、11.02亿元,包括上述3家公司在内,仅有18家公司净利润超过1亿元。

在亏损的公司中,共有11家公司亏损超过1亿元,其中亏损最多的是华安财险,亏损高达11.66亿元。

与2022年相比,有32家公司的净利润实现了同比增长,而26家公司的净利润同比下降,此外,有10家公司转盈为亏,有4家公司扭亏为盈。

净利润增幅最高的3家公司分别是史带财险、汇友相互、建信财险,净利润增幅分别高达900%、450%、250%,在增幅排名前10 的公司中,仅有安华农险1家公司的净利润超过1亿元,其他公司的净利润均不到1亿元,对于拉升行业整体水平相当有限。

而在净利润同比下降的26家公司中,净利润降幅超20%的公司高达23家,净利润降幅超50%的公司高达10家。净利润降幅最大的3家公司分别是中煤财险、浙商财险、国泰财险,降幅分别高达96.88%、94.63%、80.7%。

>>上下滑动查看<<

02

48家公司综合成本率超100%,小规模险企承保端亏损尤为明显

财险公司综合成本率的上升,正是财险公司净利润大幅下降的原因。2023年共有48家公司的综合成本率超过100%,其中70家公司的平均综合成本率达109.68%(去除综合成本率高达11242.04%的比亚迪财险和中远海运、安心财险、渔业互助这3家综合成本率为负值以及未披露综合成本率的劳合社)。75家公司2023年的综合成本率中位数水平为103.39%,相较2022年的中位数101.81%,增长了1.58个百分点。

从不同的梯队来看:

保费收入排名靠前的公司也出现了承保亏损,国寿财险、中华联合财险、华安财险的综合成本率分别为100.85%、100.28%、106.45%。2023年保费收入超百亿元的9家公司的平均综合成本率为100.67%,相比2022年上升了1.54个百分点。

保费收入在20亿元至100亿元之间的26家公司的平均综合成本率为99.86%,相比2022年上升了0.23个百分点。

保费收入在0至20亿元之间的35家公司的平均综合成本率则高达117.82%(去除未披露数据的劳合社和综合成本率为-2760.91%的渔业互助),尽管较2022年的126.35%的平均综合成本率有所下降,但仍处于较高水平。

总的来看,非上市公司中,各梯队财险公司都面临综合成本率上升的难题,其中,小险企综合成本率仍显著高于大中险企。

财险公司综合成本率上升的背后,有很多原因,例如:新能源数量快速增长、新能源车险赔付率高企,疫情防控转段后,出行恢复带来的车险报案数量增加,以及自然灾害频发等。

中国太保年中业绩会披露的数据显示,新能源车出险率高达30%,远超燃油车19%的数据,且平均赔付金额7201元,比燃油车高出约600元,致使太保新能源车险成本超过了100%。而从整个行业来看,2023年上半年,新能源车险已决赔款案件,同比增长了1021.9%,已决案件案均赔付5801元,较去年同期上涨了764元,这无疑增加了财险公司的成本。不过须指出的是,新能源车险市场大部分都被人保财险、平安产险、太保产险三家公司占据,因此新能源车险问题更多困扰的也是这三家上市公司。

对于中小财险公司而言,影响其车险赔付率的,主要还是疫情放开所带来的出行增加、事故增加,夏季的暴雨,也主要是对险企车险业务造成影响。影响其非车险赔付率,主要还是市场竞争过于激烈,费率一降再降等因素。

当然,整体而言,相较于压力山大的人身险公司,财险公司近年表现颇为稳健。尤其值得一提的是,在金融行业强力反腐、出清风险的当下,财险公司凭借在自然灾害中的突出表现,开始得到更高层面的认可,成为整个金融行业的一抹亮色。

>>上下滑动查看<<