3亿元高价赔偿引发保险大机会?董责险一季度投保激增40%,这家险企赔付4起累计近亿元行业动态

近日,上海金融法院又公布一个高额判决,上海飞乐音响证券虚假陈述普通代表人诉讼群体性案件诉讼时效届满,投资者获赔总金额达3.29亿元。与此前发布的两起重大高额证券纠结案件不同,飞乐音响并未购买董责险,因此全部费用需要自掏腰包。

与多起高额赔偿案件相呼应的是,2024年一季度董责险投保激增40%,不仅投保的上市公司数量大幅上涨,而且赔偿限额和保费预算也实现两位数上涨。同时,首次投保的企业数量占比超六成。

激增的投保数据反映董责险的市场需求,而具体的赔付案例更是体现其保险价值。此前,保险公司公布的2023年四季度偿付能力报告中,就有两家险企披露了5笔总共近亿元的赔付案例,而这,业内人士认为,或许也将成为助力董责险发展的一大力证。

其实,除相关司法实践的推动外,董责险发展更大的推动力或许来自更根本的法律制度、资本市场制度的完善。今年7月1日,新《公司法》将正式施行,首次在立法中鼓励公司投保董责险,确立了董责险的法律地位。因此,随着董责险更多进入上市公司视野,其发展空间也有望进一步打开。

01

多起数亿元高额赔付案例,助推董责险2024年一季度投保同比激增40%

近日,上海金融法院发布消息称,全国首例证券纠纷普通代表人诉讼案尘埃落定——上海飞乐音响股份有限公司证券虚假陈述普通代表人诉讼群体性案件诉讼时效届满,除参加代表人诉讼的投资者外,另有1717名投资者获赔损失金额约2.06亿元,使涉飞乐音响案投资者获赔总金额达3.29亿元。

无独有偶,可以看到,近年来董监高因履职不当、招致投资人受到损失而被诉讼的案件逐渐增多,据《上海金融法院审判工作情况通报(2023年)》显示,2023年,上海金融法院不仅审结了全国首例董监高被追诉赔偿的案例,还实现首例中国证券集体诉讼和解,同时也是全国首例涉科创板上市公司特别代表人诉讼案件。从金额来看,前者大智慧股份公司董监高共需赔偿投资者3.35亿元,后者泽达易盛公司共赔偿投资者达2.8亿余元。

查询上述三家公司公告信息发现,大智慧公司、泽达易盛公司均购买了董责险,但据二者公告显示,大智慧公司保险赔偿限额不超过1亿元,泽达易盛公司限额为5000万元。因此,还分别有2.35亿元、2.3亿元需要自掏腰包。

而这些案例或许也促进了今年以来董责险的投保情况,数据显示,2024年一季度约有83家上市公司发布购买董责险的公告,而2023年一季度为59家,同比增长了40.68%。从赔偿限额和保费预算来看,也得到明显提升,二者分别同比提升20.87%、36.41%。并且,这些公司中首次公告购买董责险的数量占比超六成,达65.06%。

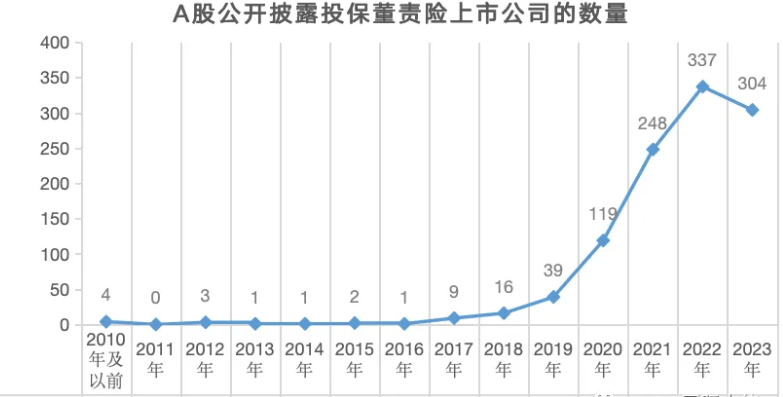

但2023年董责险投保却首度下滑,据《中国上市公司董责险市场报告(2024)》显示,2023年有304家上市公司投保董责险,较2022年同比下降10%。有业内人士分析,这是因为此前轰动一时的瑞幸咖啡、康美药业带来的促进投保的效应正在减退。同时,《报告》补充解释,董责险非强制保险,主要依赖上市公司的主动风险管理意识,考虑到当前实体经济发展的挑战,或有上市公司出于节约成本的考虑,需求回落也在情理之中。

可以看到,2020年新《证券法》正式实施,确立了“中国式证券集体诉讼制度”,以及在瑞幸咖啡财务造假事件后,董责险呈现出明显上升趋势。加之,2021年11月,轰动一时的康美药业财务风波也引发了独董离职潮和上市公司集体投保董责险的热潮——法院最后判决三位独董承担10%、两位独董承担5%的连带赔偿责任,5人合计被判承担连带赔偿责任达3.69亿元。由此,这一系列事件激发了董责险投保热情,2020年、2021年、2022年分别有119家、248家、337家上市公司投保董责险,分别同比增长了205%、108%、35%。

02

两险企罕见披露近亿元董责险赔付案例,法律制度完善下董责险或迎投保高峰

其实,董责险并不是一个新险种,只是在国内的发展一直较为缓慢,相关赔付案例也较少。但在2023年四季度偿付能力报告中,美亚财险和苏黎世财险2家财险公司,披露了共5笔董责险赔付案例,合计赔付约9097万元。

具体来看,美亚财险在重大赔付事项中,五项有四项均为董监高责任诉讼,赔付金额分别为3237万元、2040万元、2025万元、1065万元,合计赔付金额8367万元,除开再保险摊回赔款6472万元,实际赔付1895万元。苏黎世财险重大赔付事项中,“董监高责任险”赔付金额为730万元。

有业内人士认为,清晰可见的赔付案例有助于提升董责险的投保率。但除此之外,董责险费率的下降(《报告》称实际平均费率可能不足千分之五),明显上升的索赔与潜在索赔才是激发需求的重要因素。尤其是,2023年成功审理的多起案例,也成为继康美药业案后,再次释放出的未来证券集体诉讼会给上市公司带来巨额民事赔偿的信号。

加之,不断完善的法律制度和严监管强监管的趋势,在对董监高等高管的责任更加细化和明确的同时,也在加大对证券违法犯罪行为的惩处力度,完善投资者保护制度。除开2023年4月国办印发的《关于上市公司独立董事制度改革的意见》,更为重磅的是今年7月1日,修订后的新《公司法》即将正式实施,其作为基本法律,对于商业行为规范有着全方面的影响力,也对董责险发展提供了法律基础和制度保障。

整体看来,《公司法》的修订使公司治理的中心从股东会转向董事会,而对于董事、监事、高管人员的义务也进一步明确,加大了董事和高管职务行为的责任,为了平衡董事责任与风险的问题,此次修订中也增加了责任保险制度。

第一百九十一条董事、高级管理人员执行职务,给他人造成损害的,公司应当承担赔偿责任;董事、高级管理人员存在故意或者重大过失的,也应当承担赔偿责任。

第一百九十三条公司可以在董事任职期间为董事因执行公司职务承担的赔偿责任投保责任保险。

公司为董事投保责任保险或者续保后,董事会应当向股东会报告责任保险的投保金额、承保范围及保险费率等内容。

03

董责险增长空间?职业经理人趋势或促进投保,覆盖率提升年保费收入约30亿

其实,从董责险购买主力也可以观察到企业经营和治理上的变化,而这又或许是促进董责险发展的重要因素。据《报告》显示,较2020年之前国企与外资企业是购买董责险的主力军的情况发生巨大转变,2023年购买董责险的上市公司中,民企占据多数,占比近75%;中外合资(含港澳台与境内合资)占比10.5%;国企占比4.6%;外商投资(包括港澳台投资)占比10%。

据分析,这主要是因为民企与外资企业中的董监高人群大部分是职业经理人,在其个人面临的法律责任风险显著上升后,董责险的风险转移功能开始日益被重视。

但整体看来,目前我国董责险的覆盖率仍较低,未来仍有较大发展空间。按照截至2023年底我国5346家上市公司计算,304家投保董责险,仅占总数的5.68%。这一水平远远低于发达国家。光大证券研报显示,美国上市公司董责险投保率高达97%,美国中概股投保董责险的比例也超过90%,欧美85%的上市公司和香港60%的上市公司都配备了董责险。

以2023年数据为准进行计算,若我国董责险达到欧美国家85%的覆盖率水平,目前的5346家上市公司,拟定平均保额为1亿元,费率为0.5%~0.7%,则董责险年保费收入约为23~32亿元。

值得注意的是,目前我国董责险投保限额偏低,与当前判例赔偿数额差距较大,未来或许有较大提升空间。《报告》显示,目前A股上市公司董责险保单限额选择以4000万元至6000万元为主,其次是8000万元至1亿元,最常见的保单限额为5千万元与1亿元。其中,我国快递物流龙头“顺丰控股”持续3年拔得头筹,保单限额最高为7.5亿元,保险费总额约200万元。

而从顺丰控股这一代表也可以看到董责险费率的变化,虽其连续3年保单限额都为7.5亿元,但其保费预算却从75万元涨至130万元,再提升到2023年的200万元,涨幅明显。而未来随着需求进一步提升以及索赔案例的增多,费率有望进一步向上浮动。

但同时也要承认,董责险在我国作为一个成长型险种,历史经营数据较少,定价较为复杂,需要考量的因素众多,不仅需要综合考虑投保公司的行业环境、股价表现、行政处罚、诉讼风险、公司治理、财务状况、舆情风险,还需要考虑宏观政治经济以及董监高个人情况等多种因素,因此不同公司差异也会比较明显。所以,要想实现合理的市场竞争以及保证可持续发展,保险公司需要进行精准风险识别、优化定价。