财险市场的残酷法则:前三季度73家中小险企合计盈利33亿元,仅相当于“人太平”的零头行业动态

慧保天下—专业保险信息服务商(燕梳新青年信息科技)

/ 慧保天下 / 2024-11-15 11:46 /

险企三季度偿付能力披露季来临。截至11月2日,据『慧保天下』统计,已有84家财产险公司披露了2023年第三季度偿付能力报告,除长安责任发布公告宣布延期到11月中旬披露外,还有三家未披露

险企三季度偿付能力披露季来临。截至11月2日,据『慧保天下』统计,已有84家财产险公司披露了2023年第三季度偿付能力报告,除长安责任发布公告宣布延期到11月中旬披露外,还有三家未披露。

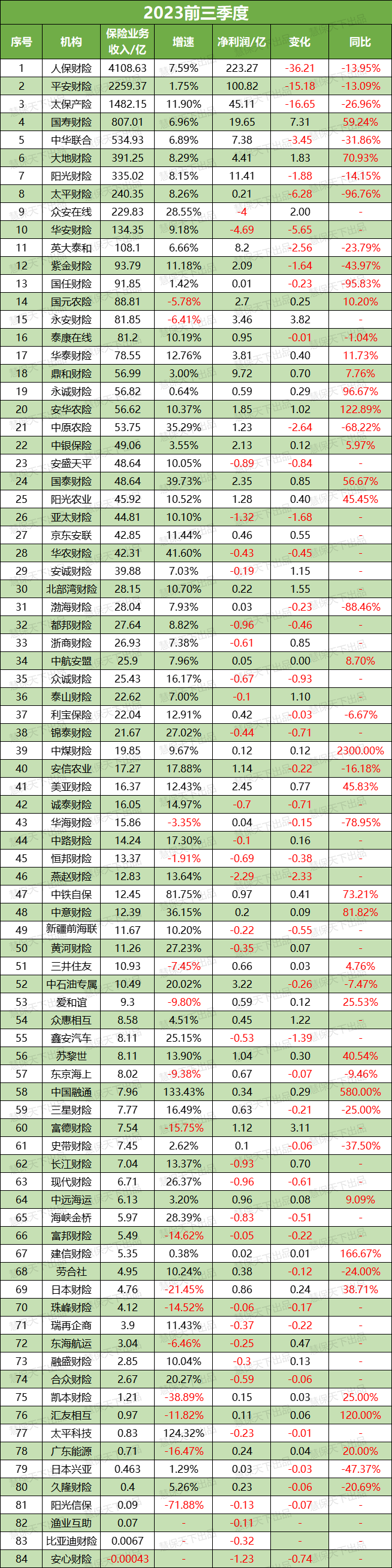

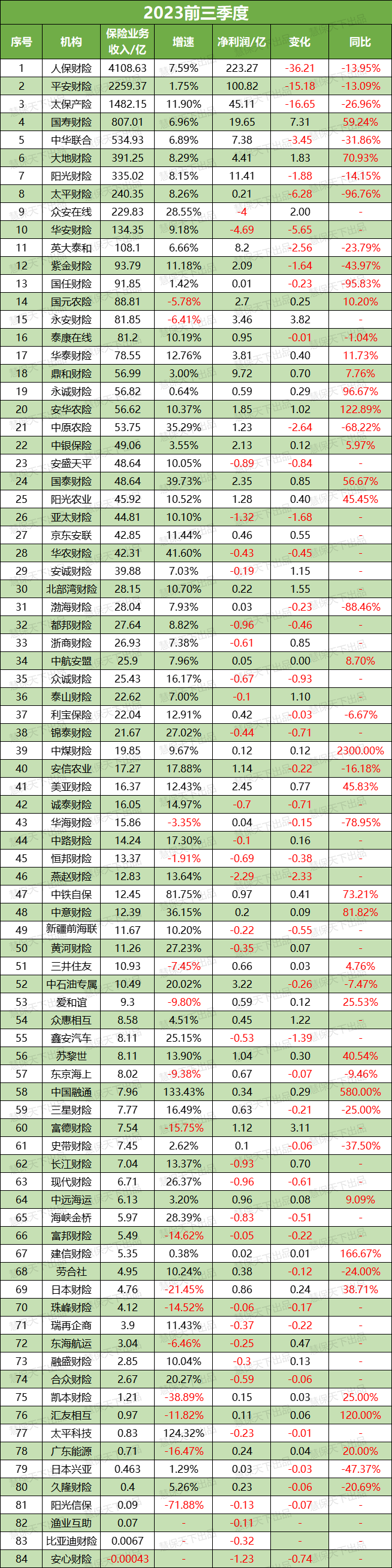

整体来看,2023年前三季度,已披露数据的84家财产险公司保险业务收入整体呈正增长态势,但净利润相较去年同期有显著下降——保险业务收入近1.23万亿元,同比增长7.48%;净利润444.99亿元,较2022年前三季度减少约74亿元。

具体而言,财险市场依旧是“马太效应”显著,前三季度保费收入破百亿的大中型险企中,只有众安在线、华安财险出现亏损,73家保费未破百亿大关的险企中,则有30家都出现了不同程度的亏损,合计亏损额度达到16.85亿元。更残酷的事实是,即将是将这73家中小财险公司的净利润全部相加,也不过30多亿元,远逊于任何一家头部机构。(完整数据表格详见文末)

01

头部险企老三家业务收入增长,但增速下降明显

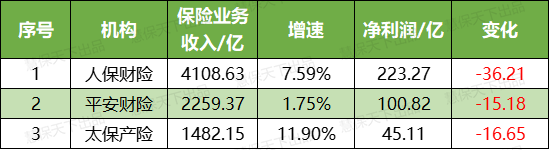

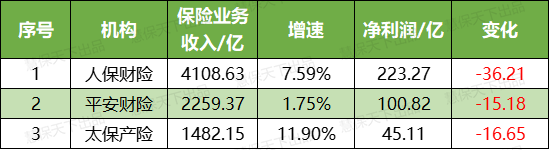

前三季度险企形势严峻,但财险“老三家”保险业务收入依然保持稳定增长,三家合计收入7850.15亿元,同比增长7.59%,在84家财险公司保险业务收入中的占比高达64%。

但此次增速都在下降,人保与平安增速均为个位数,平安微增,太保增速超过两位数,但也是刚刚超过行业平均增速10.92%。

其中,人保财险保险业务收入4108.63亿元,同比增长7.59%;平安产险保险业务收入2259.37亿元,同比增长1.75%;太保产险保险业务收入1482.15亿元,同比增11.9%。

保险业务收入增速有所下降,净利润也在同步减少,人保财险净利润为223.27亿元,相较去年同期下降36.21亿元;平安产险净利润100.82亿元,下降15.18亿元;太保产险净利润为45.11亿元,下降16.65亿元。

02

第二梯队个别险企业务增速高涨,但利润仍在亏损

头部险企都难逃增速下降,第二梯队也无处可逃,过半公司利润都在缩减,有两家公司增速高涨,但利润仍在亏损。

以前三季度保险业务收入百亿为界,前三季度保费收入超过百亿但又未达到千亿的“第二梯队险企”数量8家,包括国寿财险、中华联合财险、大地保险、阳光产险、太平财险、众安在线、华安财险、英大泰和财险等。

第二梯队中的8家险企,保险业务规模均未突破千亿。其中国寿财险保险业务收入807.01亿元,在二梯队中排名第一,其次是中华联合财险,保险业务收入为534.93亿元;大地财险保险业务收入391.25亿元;阳光财险335.02亿元;太平财险240.35亿元,净利润下降6.28亿元,是这8家财险公司中下降最多的;众安在线保险业务收入229.83亿元;华安财险134.35亿元;英大泰和财险保险业务收入108.1亿元。

国寿财险与大地财险在第二梯队中较为突出,虽然增速也有所下降,但投资收益率分别为2.31%和1.75%,保险业务收入均超过300亿元,仍持续保持盈利。

除众安在线增速高涨,达到28.55%外,其余7家增速均为个位数。众安在线与华安财险增速较高,但业务收入增长并没有带动净利润增加,反而在亏损。

去年同期还盈利了0.96亿元的华安在线今年前三季度净亏损约4.69亿元,是目前已披露的财险公司中亏损最多的,众安在线2023年前三季度较去年同期比,亏损已经在减少了,但还是亏损约4个亿。根据这两家公司的投资收益率来看,均为-0.03%,保险业务收入增速下降,投资还不好,可想而知盈利实非易事,多半是亏损。

03

中小财险公司处境艰难,多数负增长

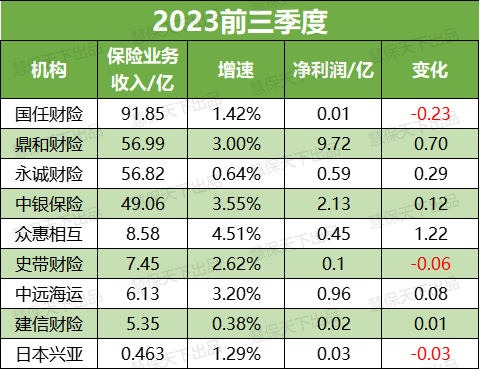

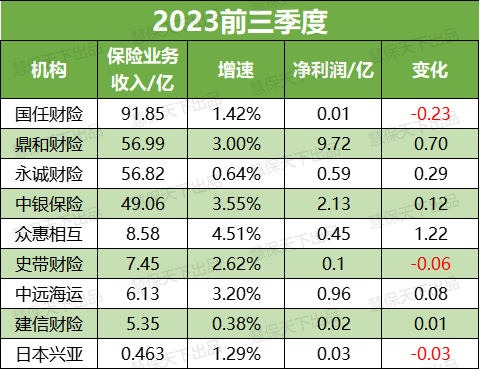

2023年前三季度,中小财险公司71家(不包含两家没有同期数据的财险公司),虽然54家险企实现不同程度上涨,但有多达17家险企增速却不足10%,其中9家增速不足5%,这9家险企包括国任财险、鼎和财险、永诚财险、中银保险、众惠相互、史带财险、中远海运、建信财险、日本兴亚。

同时,也有37家保险公司实现了两位数以上增长,其中23家在10%~20%之间,11家在20%~50%之间,1家达到50%~100%,中铁自保增速为81.75%;中国融通和太平科技成为唯二的两家业务增速过百的中小型财险公司,分别为133.43%和124.32%。

与此同时,也有17家财险公司保险业务收入出现了不同程度的下滑,其中降幅最快的为安心财险,其保险业务收入直接为负,净利润亏损1.23亿元。其次是阳光信保,负增长71.88%;凯本财险负增长28.89%。

几家日资险企负增长严重,而阳光信保为首的小型险企更是重灾区,不仅负增长还在亏损,中小型财险公司的经营困难显而易见。

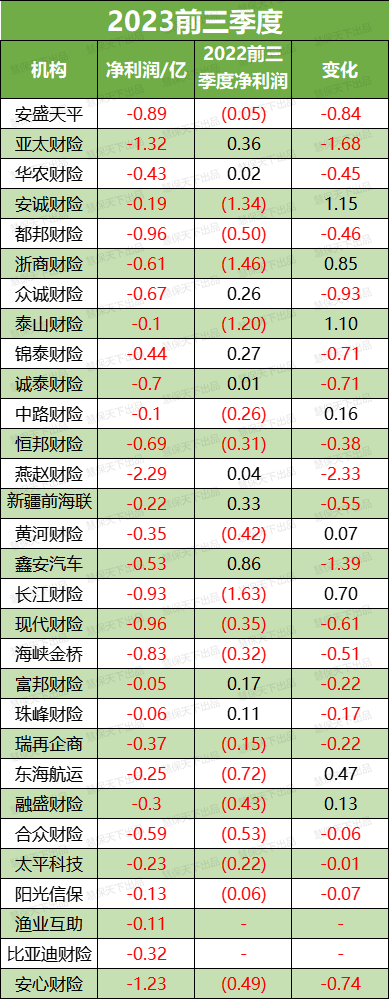

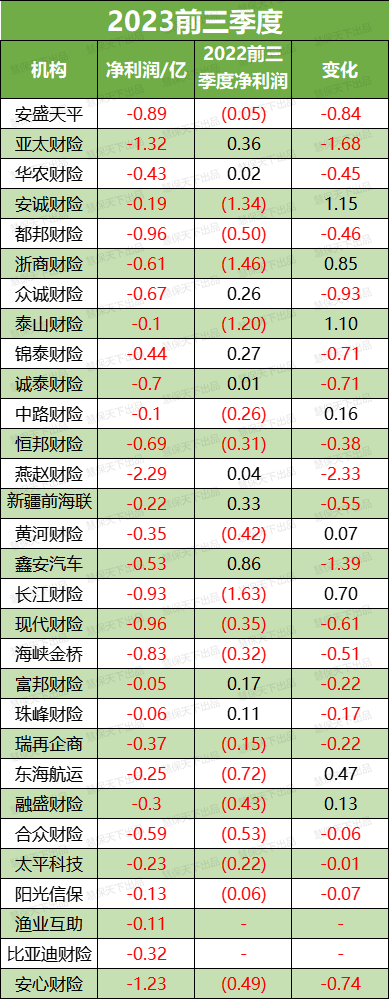

从2023年前三季度的净利润来看,73家中小财险公司中,30家财险公司都在亏损,总亏损金额约达17亿元,燕赵财险亏损2.29亿元,是中小财险公司中亏损最多的,其次是亚太财险,亏损1.32亿元,安心财险亏损1.23亿元。一个不得不面对的现实是,即便是将73家中小财险公司的全部利润相加,也不过33.22亿元,与同期人保财险、平安产险、太保产险分别223.27亿元、100.82亿元、45.11亿元的净利润相去甚远。73家中小财险公司的净利润之和不敌一家头部机构,显示了财险市场的冷酷。

(上下滑动查看)

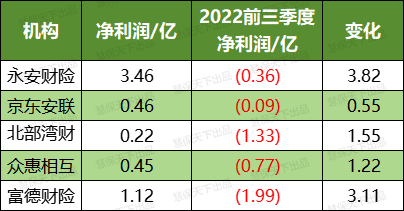

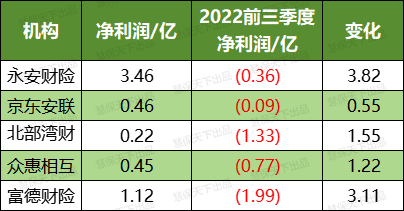

在众多财险公司都在亏损的情况下,有5家财险公司扭亏为盈,分别是永安财险、京东安联、北部湾财险、众惠相互、富德财险。

为何中小财险公司近半数都在亏损,不亏损的公司净利润收入也甚少?

普华永道在最新研究报告《中小寿险公司高质量发展破局之路》中总结出中小寿险公司面临的七大挑战,以寿险观财险,不难发现中小财险公司也面临着同样的发展挑战。

首要原因是规模效应难以形成,固定成本无法摊薄。在中小财险公司的成本结构中,固定成本占比普遍较高。固定成本包括管理人员固定工资、办公场所租金、办公设备等,具有刚性特征。相比而言,大型保险公司具有规模效应,更易于摊薄成本,在经营上有更大韧性。而中小财险公司由于保费收入少,尚未形成规模效应,无法有效摊薄费用,导致固定成本率居高不下,使得盈利难度增大。

目标客户定位模糊,客户经营能力薄弱、信息科技基础薄弱,数字化投入有待加强、市场品牌认知度低,消费者信任度不足等也是重要因素。大多数中小财险公司进入市场时间较短、规模较小,品牌公众认知度不高,公司竞争优势不足。另外,公众对中小公司的信任度较低,信任缺失也是保险公司建立和维持与顾客长期关系的重要障碍。

中小财产险公司要应对以上发展挑战,还需要顺着当下的监管政策,努力调整业务结构,降本增效,加快数字化转型升级,根据市场环境与用户的切实需求,找好市场定位,践行最适合各个财险公司发展的未来策略。

附表(完整版)(上下滑动查看)

整体来看,2023年前三季度,已披露数据的84家财产险公司保险业务收入整体呈正增长态势,但净利润相较去年同期有显著下降——保险业务收入近1.23万亿元,同比增长7.48%;净利润444.99亿元,较2022年前三季度减少约74亿元。

具体而言,财险市场依旧是“马太效应”显著,前三季度保费收入破百亿的大中型险企中,只有众安在线、华安财险出现亏损,73家保费未破百亿大关的险企中,则有30家都出现了不同程度的亏损,合计亏损额度达到16.85亿元。更残酷的事实是,即将是将这73家中小财险公司的净利润全部相加,也不过30多亿元,远逊于任何一家头部机构。(完整数据表格详见文末)

01

头部险企老三家业务收入增长,但增速下降明显

前三季度险企形势严峻,但财险“老三家”保险业务收入依然保持稳定增长,三家合计收入7850.15亿元,同比增长7.59%,在84家财险公司保险业务收入中的占比高达64%。

但此次增速都在下降,人保与平安增速均为个位数,平安微增,太保增速超过两位数,但也是刚刚超过行业平均增速10.92%。

其中,人保财险保险业务收入4108.63亿元,同比增长7.59%;平安产险保险业务收入2259.37亿元,同比增长1.75%;太保产险保险业务收入1482.15亿元,同比增11.9%。

保险业务收入增速有所下降,净利润也在同步减少,人保财险净利润为223.27亿元,相较去年同期下降36.21亿元;平安产险净利润100.82亿元,下降15.18亿元;太保产险净利润为45.11亿元,下降16.65亿元。

02

第二梯队个别险企业务增速高涨,但利润仍在亏损

头部险企都难逃增速下降,第二梯队也无处可逃,过半公司利润都在缩减,有两家公司增速高涨,但利润仍在亏损。

以前三季度保险业务收入百亿为界,前三季度保费收入超过百亿但又未达到千亿的“第二梯队险企”数量8家,包括国寿财险、中华联合财险、大地保险、阳光产险、太平财险、众安在线、华安财险、英大泰和财险等。

第二梯队中的8家险企,保险业务规模均未突破千亿。其中国寿财险保险业务收入807.01亿元,在二梯队中排名第一,其次是中华联合财险,保险业务收入为534.93亿元;大地财险保险业务收入391.25亿元;阳光财险335.02亿元;太平财险240.35亿元,净利润下降6.28亿元,是这8家财险公司中下降最多的;众安在线保险业务收入229.83亿元;华安财险134.35亿元;英大泰和财险保险业务收入108.1亿元。

国寿财险与大地财险在第二梯队中较为突出,虽然增速也有所下降,但投资收益率分别为2.31%和1.75%,保险业务收入均超过300亿元,仍持续保持盈利。

除众安在线增速高涨,达到28.55%外,其余7家增速均为个位数。众安在线与华安财险增速较高,但业务收入增长并没有带动净利润增加,反而在亏损。

去年同期还盈利了0.96亿元的华安在线今年前三季度净亏损约4.69亿元,是目前已披露的财险公司中亏损最多的,众安在线2023年前三季度较去年同期比,亏损已经在减少了,但还是亏损约4个亿。根据这两家公司的投资收益率来看,均为-0.03%,保险业务收入增速下降,投资还不好,可想而知盈利实非易事,多半是亏损。

03

中小财险公司处境艰难,多数负增长

2023年前三季度,中小财险公司71家(不包含两家没有同期数据的财险公司),虽然54家险企实现不同程度上涨,但有多达17家险企增速却不足10%,其中9家增速不足5%,这9家险企包括国任财险、鼎和财险、永诚财险、中银保险、众惠相互、史带财险、中远海运、建信财险、日本兴亚。

同时,也有37家保险公司实现了两位数以上增长,其中23家在10%~20%之间,11家在20%~50%之间,1家达到50%~100%,中铁自保增速为81.75%;中国融通和太平科技成为唯二的两家业务增速过百的中小型财险公司,分别为133.43%和124.32%。

与此同时,也有17家财险公司保险业务收入出现了不同程度的下滑,其中降幅最快的为安心财险,其保险业务收入直接为负,净利润亏损1.23亿元。其次是阳光信保,负增长71.88%;凯本财险负增长28.89%。

几家日资险企负增长严重,而阳光信保为首的小型险企更是重灾区,不仅负增长还在亏损,中小型财险公司的经营困难显而易见。

从2023年前三季度的净利润来看,73家中小财险公司中,30家财险公司都在亏损,总亏损金额约达17亿元,燕赵财险亏损2.29亿元,是中小财险公司中亏损最多的,其次是亚太财险,亏损1.32亿元,安心财险亏损1.23亿元。一个不得不面对的现实是,即便是将73家中小财险公司的全部利润相加,也不过33.22亿元,与同期人保财险、平安产险、太保产险分别223.27亿元、100.82亿元、45.11亿元的净利润相去甚远。73家中小财险公司的净利润之和不敌一家头部机构,显示了财险市场的冷酷。

(上下滑动查看)

在众多财险公司都在亏损的情况下,有5家财险公司扭亏为盈,分别是永安财险、京东安联、北部湾财险、众惠相互、富德财险。

为何中小财险公司近半数都在亏损,不亏损的公司净利润收入也甚少?

普华永道在最新研究报告《中小寿险公司高质量发展破局之路》中总结出中小寿险公司面临的七大挑战,以寿险观财险,不难发现中小财险公司也面临着同样的发展挑战。

首要原因是规模效应难以形成,固定成本无法摊薄。在中小财险公司的成本结构中,固定成本占比普遍较高。固定成本包括管理人员固定工资、办公场所租金、办公设备等,具有刚性特征。相比而言,大型保险公司具有规模效应,更易于摊薄成本,在经营上有更大韧性。而中小财险公司由于保费收入少,尚未形成规模效应,无法有效摊薄费用,导致固定成本率居高不下,使得盈利难度增大。

目标客户定位模糊,客户经营能力薄弱、信息科技基础薄弱,数字化投入有待加强、市场品牌认知度低,消费者信任度不足等也是重要因素。大多数中小财险公司进入市场时间较短、规模较小,品牌公众认知度不高,公司竞争优势不足。另外,公众对中小公司的信任度较低,信任缺失也是保险公司建立和维持与顾客长期关系的重要障碍。

中小财产险公司要应对以上发展挑战,还需要顺着当下的监管政策,努力调整业务结构,降本增效,加快数字化转型升级,根据市场环境与用户的切实需求,找好市场定位,践行最适合各个财险公司发展的未来策略。

附表(完整版)(上下滑动查看)

热门资讯

关注慧保天下