5万亿养老产业蛋糕怎么切?除了税延养老险,还有这些政策值深究政策解读

盼望着,盼望着,东风来了,春天的脚步近了。

在保险业人士翘首以盼,望穿秋水之后,税延养老险终于迎来实质性利好,真真切切地近了。

就在两会期间,保监会副主席陈文辉、黄洪在接受媒体访问时候先后就这一问题给予确切答复:

3月5日下午,保监会副主席陈文辉在接受证券时报采访时透露,目前税延型养老保险试点方案已经得到有关部门的通过,现在保监会正在积极准备,将于近期推出。

保监会副主席黄洪6日在接受上证报记者采访时回应:“税延养老险已经获得了国务院通过,具体实施办法正在走流程。”并表示,只要是符合条件的保险公司都能试点。

对此,财政部也予以积极回应:

3月7日,财政部副部长史耀斌在新闻发布会上称,财政部会适时推出商业养老保险的税前扣除政策。

业内迎接税延养老险的准备工作也已经积极展开:

多位业内人士预测,税延养老险或与之前的税优健康险相仿,由监管部门拟定多种基础产品条款,险企在此基础上进一步开发;设定每月税前扣除限额(有说法是1000元/月),允许个人投保或者企业统一投保;由中保信建立统一数据平台,连接保险公司与税务部门;保险公司必须达到一定资质方可开展此类业务,监管部门或选择一定地区先行试点再推广至全国……

2017年,亢奋数年的保险业彻底转换发展基调,对于中短存续期产品乃至大资管的痴迷在一道道律令之下迅速转向,中长期产品成发展主流,只是不幸的是,行业转型同时又恰逢市场利率走高,在银保这一主要渠道,保险产品变得不再具有吸引力,大量保险公司原保险保费出现显著负增长。

2018年1月,除去国寿、太平、泰康、人保寿四家险企,共有29家人身险公司原保险保费收入负增长,其中14家负增长幅度超过50%。安邦人寿、和谐健康、华汇人寿三家公司1月原保险保费收入负增长近100%,珠江人寿与幸福人寿也负增长近90%。

虽然保监会副主席黄洪已经表态“全年应该能保持平稳的发展态势”,让行业稍感安稳,但目前低迷中的保险行业显然都在盼望着政策的强心针,而税延养老险无疑就是其中最重要的一支——从国际市场的发展来看,税收递延或者税收优惠政策的推动作用对于转型后的保险业长期发展都是至关重要的。

话虽如此,但税延养老险究竟能对保险市场产生多大的提振作用,显然还存在诸多不确定性,毕竟中国税收以间接税为主,直接税占比并不高,个税纳税人尚不足3000万人。

但好在养老产业是个大市场,预测到2050年可达5万亿元,商业保险公司在其中大有可为。

提高个税起征点影响几何?

3月5日,2018年政府工作报告明确将“提高个人所得税起征点”,一时之间皆大欢喜,但对于即将试点税延养老险的保险行业来说,却不得不面临这样一个问题:在提高个税起征点后,全国还有多少个税纳税人?

因为目前提高个税起征点的具体方案尚未出炉,具体的影响尚未可知,但可以肯定的是,中国税收以间接税为主,个税这类直接税所占的比例很小,个税纳税人数量占比也很低。

华夏新供给经济学研究院首席经济学家、财政部财政科学研究所原所长贾康在2015年曾表示,交个税的人只有2800万人,占整个人口总数的不到2%。这就说明个税已经相当边缘化了,如果再提高起征点,还有多少人能交税呢?进而,还有多少人会投保税延养老险?

税延养老险能撬动多大的市场规模?

税优健康险是国内首款享受税收优惠政策的商业保险产品,允许带病投保,保证续保……在很多专业人士眼中,这是一款性价比相当高的产品。但就是这样一款好产品却“叫好不叫座”。保监会公布的数据显示,税优健康险试点1年4个月,共销售了69625单,实收保费1.26亿元。2016年,人身险公司共实现规模保费超3万亿元,也就是说税优健康险实现的保费收入仅相当于人身险公司1年保费收入的三万分之一。

被寄予厚望的税延养老险会不会同样出现“叫好不叫座”的情况?其又能撬动多大的市场规模?此前坊间有税前扣除限额1000元/月的说法,按照这一说法,假设全国2000万个税纳税人投保该产品,平均每人每月缴费1000元,全年税延养老险保费收入将达到2400亿元,占2017年人身险公司原保险保费收入(超过26000亿元)的9%左右。但很显然,就全国不足3000万的个税纳税人而言,这已经是过于理想的状态。

程序繁琐体验差怎么破?

往往必须通过公司投保、程序繁琐体验差等问题被认为是影响税优健康险发展的一个重要原因,未来税延养老险同样要面对与税务部门对接等诸多现实问题,在用户体验上会不会重蹈覆辙?

多位业内人士预测,税延养老险或仍将采用与税优健康险类似的业务流程,即由中保信建立统一数据平台,对接税务部门,但之前正是由于中保信税优平台与地税系统尚未实现系统对接,企业财务人员需手动扣税,操作相对繁琐,导致部分客户无法享受税收减免优惠政策。

值得庆幸的是,一些地方政府对于商业养老保险的发展高度重视,这或许有助于税延养老险的发展。例如3月14日,上海市人民政府办公厅发布的贯彻《国务院办公厅关于加快发展商业养老保险的若干意见》的实施意见就明确表态,尽快启动个人税收递延型商业养老保险试点,制定上海试点方案和实施细则;优化涉税申报流程,实现保险行业与税务部门的信息直接交互,为投保和个税申报提供便利;督促各参与试点的商业保险机构加强队伍建设,优化业务流程,为消费者提供优质便捷服务……

抢食机构众多如何突围?

随着人口老龄化的加剧,中国是全球老龄产业市场潜力最大的国家之一,养老产业将迎来快速发展期。据全国老龄委测算,2050年左右,中国老年人的消费需求将达到5万亿元,但目前中国每年为老年人提供的产品不足1000亿元,供需之间存在巨大商机。

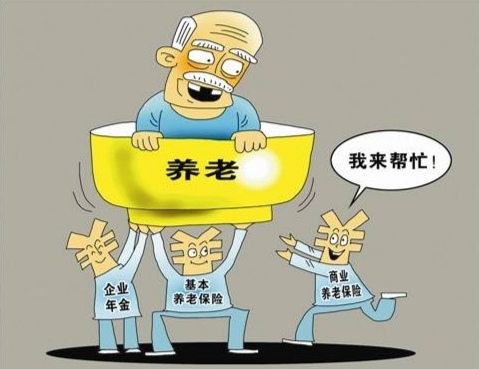

如此庞大的市场,显然不会允许商业保险公司独食,竞争对手已经出现,并且不容小觑,在养老第一支柱(社会基本养老保险)、第二支柱(企业年金、职业年金)乃至第三支柱中与商业保险公司展开正面竞争:

2015年11月20日,建行对外宣布,其发起设立的养老金子公司——建信养老金管理有限责任公司正式开业。这是国务院批准试点设立的国内首家专业养老金管理机构,也是首家“银行系”养老金管理公司。此后,扩大银行系养老金公司试点的呼声不断。

就在近期,证监会正式发布《养老目标证券投资基金指引(试行)》,并自公布之日起施行,有报道称:“《指引》的发布,将公募基金历练多年的社保基金、企业年金投资管理经验向个人投资者敞开,使得个人选择养老型产品的便捷性大大提高,有利于我国居民养老一站式服务方案的形成和第三支柱制度的落地。”

强敌环伺,商业保险公司如何从市场激烈的竞争中脱颖而出,显然需要颇费思量。

养老保险是典型的储蓄型产品,保险公司如何在保证资金安全性的前提下尽可能地降低成本,提升收益将成为投保人在投保时候重要的考察因素。

养老产业不止商业养老保险那么简单

当然,对于保险公司来说,如果只是纠结于税延养老险产品本身,显然是过分低估该项政策带来的市场想象空间。

一方面,对于保险公司来说,销售税延养老险产品固然重要,但更重要的是通过该敲门砖产品,其可以掌握更多中高端客户,在此基础上进行更深度的发掘;或者是利用该产品对于现有客户进行二次开发。毕竟,对于保险公司而言,二次开发一个老客户比开发一个新客户成本要低得多。

另一方面,养老产业涵盖的范围如此之广,商业养老保险只是其中的筹资方式中的一种而已,对于商业保险公司来说,其参与养老产业,在其中切一块蛋糕的姿势,也绝不仅仅局限于商业养老保险这一种,护理保险、失能收入损失保险、养老地产、医疗护理服务……养老产业链之上,处处是商机。

可以看到,大量商业保险公司已经开始更深层次的布局,除设立专业养老保险公司,养老社区也已经成为诸多实力雄厚的大中型保险公司的心头好,在泰康人寿率先宣布深耕养老社区之后,合众人寿、中国人寿、平安人寿等纷纷跟进。

要想跟上养老产业发展的大趋势,首先就要对国家政策了如指掌,『慧保天下』精心梳理了从2013年开始的各种养老产业政策,可以看到,国家对于养老产业的扶持力度正在逐步加大,商业保险公司在其中大有可为。

为什么是从2013年开始?在经历了1982年开始的计划生育政策以及1984年的经济体制改革后,原本大统筹下的养老保障体系开始瓦解,正是从那时起,我国开始逐步开展城镇职工养老保障制度改革、探索建立农村最低生活保障制度,花了约20年的时间,才使得我国的养老保障体系第一支柱基本建成,社会基本养老保险覆盖到了所有企业职工。2005年左右,开始逐步建立第二支柱——企业补充养老保险,即企业年金。而真正开始第三支柱的建设,大约要从2013年算起。