人保集团官宣王廷科“因工作需要”辞任!两年两换董事长,舆论漩涡与业绩稳定的人保AB面公司动态

自8月17日王廷科被宣布免去中国人保集团党委书记一职,时隔20天,中国人保集团董事会终于发布公告,给予了更详细的解释。

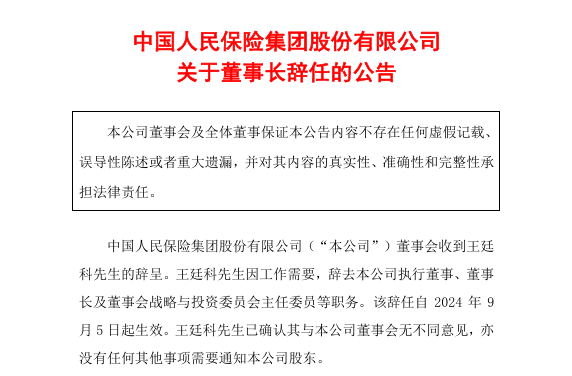

9月6日下午,中国人保集团董事会发布公告称董事会收到王廷科的辞呈,王廷科因工作需要辞去公司执行董事、董事长及董事会战略与投资委员会主任委员等职务。这意味着,王廷科的离职已经正式走完流程。且相较于坊间流传的各种说法,中国人保集团对于王廷科,给出了相当正面的评价。

01

王廷科正式辞任中国人保集团董事长,董事会公告称其因工作需要辞职

9月6日下午,中国人保集团董事会发布公告称,“董事会收到王廷科先生的辞呈。王廷科先生因工作需要,辞去本公司执行董事、董事长及董事会战略与投资委员会主任委员等职务”。

中国人保集团董事会称其是因为“工作需要”。

对于王廷科在任期间的表现,中国人保集团也给予高度评价,称其“深入实施八项战略服务,坚守风险防控底线,推动公司高质量发展,在复杂多变的外部环境下取得了优异成绩,为集团下一步工作开展奠定了坚实基础”。

值得注意的是,董事会对于高管被免职,说辞往往比较委婉,以正面评价为主。例如,中国人保集团上一任党委书记、董事长罗熹在被突然免职后,集团董事会给出的说法是“因年龄原因”,同时也对罗熹在任期间的工作给予正面积极评价。

相较于“因年龄原因”,“因工作需要”无疑是一种相对更加积极的表态。王廷科1964年10月生,即将满60周岁,但对于副部级央企一把手而言,其原本可以工作至63岁。

自2023年2月“金句”事件爆发,中国人保集团短短两年时间两换董事长,再加上业务端的一些问题,其身陷各种舆论漩涡,眼下,有关王廷科的各种猜测刚刚平息,下一任董事长的人选问题又引发业界广泛讨论,目前已流传出多个版本。

然而,在经历了频繁的重要人事更迭后,对于眼下的中国人保而言,最需要的或许就是一个更加确定的发展环境。

根据中国人保集团官网显示的信息,当前,中国人保集团高管团队中,还包括如下所示10位高管,其中除总裁助理兼审计责任人韩可胜、财务负责人、首席财务执行官周厚杰系1965年出生,明年即将到龄外,其余高管大部分都是70后,即便是65后,也至少可以再工作3年时间。

尤其是,不管舆论如何,这几年中国人保集团及其旗下主要子公司,均取得了不俗的业绩。人保集团上半年业绩整体回暖,集团实现原保费收入4272.85亿元,同比增长3.3%;实现归母净利润226.87亿元,同比增长14.1%。

赵鹏,1972年4月生,现任中国人保集团党委副书记、副董事长、总裁、临时负责人,兼人保寿险董事长等职

石青峰,1967年11月生,现任中央纪委国家监委驻中国人保集团纪检监察组组长,中国人保集团党委委员

李祝用,1972年10月,现任中国人保集团党委委员、执行董事、副总裁兼合规负责人、首席风险官,兼中诚信托董事长等职

肖建友,1968年9月生,现任中国人保集团党委委员、执行董事、副总裁,兼人保寿险党委书记、总裁等职

于泽,1971年生,现任中国人保集团党委委员、副总裁,兼人保财险党委书记、总裁等职

才智伟,1975年11月生,现任中国人保集团党委委员、副总裁,兼人保投资控股董事长、人保资本投资管理董事长、人保资本保险资产管理董事长、人保养老险董事长等职。

张金海,1971年7月生,现任中国人保集团党委委员、副总裁

韩可胜,1965年生,现任中国人保集团总裁助理兼审计责任人

周厚杰,1965年生,现任中国人保集团财务负责人、首席财务执行官

曾上游,1969年生,现任中国人保集团董事会秘书兼董事会/监事会办公室总经理、证券事务代表

02

人保财险市场份额进一步扩大,上半年综合成本率降至97%以下

作为人保集团旗下最核心的子公司,人保财险在现任领导班子的领导下,近两年保持稳健发展态势。具体来看,人保财险上半年依旧维持规模统治地位,增速方面比较稳健,唯一的问题在于增收不增利。

作为业内“老大哥”,上半年人保财险以3119.96亿元的保费收入规模位居行业第一,领先第二名平安产险近一倍,不过保费增速为3.7%,低于4.5%的行业均值。对此,中国人保给出的解释是因为人保财险政策性业务占比较大,因为部分政策延迟出台,使得公司政策性业务受到较大影响。

尽管增速低于行业平均水平,但上半年,人保财险市场份额仍高达34%,较去年年末的32.5%进一步提升,保持领先优势。

期内,人保财险实现净利润174.57亿元,同比下降9.2%;作为对比,同期内太保产险实现净利润47.92亿元,同比增长18.6%;平安产险实现净利润99.54亿元,同比增长7.2%——人保财险在盈利方面面临着追赶者的压力。

人保财险净利润下滑,或主要源于投资端承压。人保财险、人保寿险等保险子公司的资金运作统一交由人保资管、人保资本等公司运作,数据显示,2024年上半年,中国人保总投资收益290.64亿元,同比下降7.7%;净投资收益267.95亿元,同比下降5.5%。

作为人保财险第一大业务,车险业务在上半年保持增长,但增速不尽人意。期内人保财险实现原保费收入1393.64亿元,同比增长2.5%。成本管控取得显著成效,期内车险综合成本率为96.4%,同比下降0.3个百分点;实现承保利润52.02亿元,同比增长13%。而同期内太保产险、平安产险车险综合成本率分别为97.1%、98.1%,较人保财险尚有一定差距。

非车险业务方面,期内人保财险实现原保费收入1726.32亿元,同比增长4.6%。尽管依然具备规模优势,但是其增速却落后于太保产险与平安产险,后两者同期内非车险业务保费收入增速分别为12.7%和5.28%。

具体来看,农险、意外伤害及健康险、企财险均实现了实现承保盈利;受业务结构变化等因素影响,责任险则产生承保亏损7.47亿元,其综合成本率同比上升1.3个百分点至104.1%。另外,由于受雨雪冰冻、华南暴雨等灾害影响,期内人保财险非车险业务综合成本率也上升1.4个百分点至97.3%。对此,人保财险总裁于泽表示,未来将加强高赔付业务专项治理,以风险减量服务支持降赔减损。

03

人保寿险人保健康新业务价值持续高增长,有望成人保集团最大增长点

在行业最关注的人身险板块,人保寿险与人保健康业绩表现也不俗,新业务价值高速增长,增速居主要同业前列。

上半年人保寿险实现新业务价值39.35亿元,同比增长91%;实现保险服务收入105.8亿元,同比增长23%;实现净利润99.3亿元,同比激增191%。半年报显示这主要受益于2024年上半年资本市场回报优于去年同期以及持续优化业务结构,主动降本增效、积极落实“报行合一”,有效降低负债成本。

上半年人身险板块年期结构进一步优化,人保寿险期交规模保费为624.76亿元,同比增长8.8%,占原保费收入的78.6%,同比提升6.2个百分点;五年期和十年期及以上占比同比分别提升0.8个百分点和3.6个百分点。人保寿险上半年业务品质也有所提升,13个月保费继续率为96%,同比提升3.9个百分点;退保率为2.7%,同比下降1.7个百分点。

作为人身险板块另一组成部分,上半年人保健康实现原保费收入362.31亿元,同比增长7.4%;实现净利润34.27亿元,同比增长26%。其新业务价值达到30.25亿元,同比增长159%。

不只是2024年上半年,实际上,2023年人保寿险、人保健康的表现也相当亮眼,保持了较好的增长态势,新业务价值均有所增长,分别为36.64亿元和28.26亿元,同比增幅分别为69.6%、182.9%。