保险业千亿级隐痛:五大财险公司应收保费占比均超10%,农险业务正沦为“负现金流”行业动态

随着近年来经济增速放缓、房地产市场进入调整阶段,各地方政府土地财政收入出现萎缩。加上产业转型阵痛、税收收入放缓、隐性债务偿债压力激增等,不少地方财政十分“窘迫”。

地方财政吃紧到什么程度呢?

国家金融与发展实验室统计,多地财政自给率(即一般公共预算收入和一般公共预算支出之比)大幅下降,极度依赖中央的转移支付。

2024年上半年,31个省市地区财政自给率都较2015年出现一定程度的下降,近一半地区财政自给率降幅超10%。其中,有一半地区财政自给率低于疫情前水平,有约三分之一地区财政自给率低于去年。

财政自给率的下降,意味着地方财政可支撑的支出范围越来越小,直白的说法,就是地方财政没钱了。

政府没钱,基础设施、公共服务、社会福利等方面可能会受到最直接的冲击,而最终的结果就是波及社会生活的方方面面。

对于保险行业而言,地方财政吃紧的影响也早已开始显现,因为大量政保类保险业务,尤其是农业保险,都有赖财政补贴或者财政付费,财政一旦吃紧,这一类保险业务势必会受到负面影响,直接结果就是“应收保费”攀升。

据财险公司年报,2022年,五大财险公司人保、平安、太保、国寿财以及中华联合的应收保费之和就已经超过了1500亿元,在总保费中的占比甚至都超过了10%,2023年,人保、平安年报不再公布相应数据,但其他三家仍在增长。

应收保费不断走高,加剧财险公司现金流压力,已然成为保险业新的隐痛。

01

五大财险公司应收保费年均增速超20%,2022年总保费占比已超10%

由于各地财政吃紧,应收保费持续攀高,成为近年来各家财险公司非常头疼的问题之一。

财险公司在展业中,习惯于先签发保单再收取保费。这种赊销式的销售方式导致投保方以资金周转困难为由拖延付款,从而形成应收保费。

经『慧保天下』梳理,2021-2023年,排名前五的财险公司应收保费“狂飙突进”,三年平均年增幅高达20%,个别公司在个别年份,应收保费增速甚至达到了30%、40%以上。由于2023年,部分险企不再公布应收保费,仅以2021年、2022年为例,五大财险公司应收保费规模分别为1349.44亿元,1506.92亿元,一年增长超150亿元。

表1:2021-2023年TOP5财险公司应收保费情况

从单个公司来看,人保财险,2021年其应收保费涨幅16.29%,在年末达到387.41亿元,2022年,这一数字又快速攀升至514.51亿元,一年之内增长127亿元,涨幅高达32.81%。2023年,切换新会计准则之后,人保财险不再公布应收保费项目,但从其他公司的表现来看,大多数仍在增长。

太保产险,2021年末,其应收保费显示为215.71亿元,2022年末达到263.8亿元,2023年末达到301.18亿元,年均增速也达到了20%以上。

国寿财险应收保费规模相对较小,但也从2021年末的70.4亿元增长至2023年末的104.43亿元。

人保之外的另外一个农险大户,中华联合财险,其应收保费则从2021年的52.7亿元增加至2023年的85.4亿元,其2021年、2022年的增幅均高达40%以上。

上述四家险企的应收保费在2021-2023年间,持续快速上涨,唯一出现下降趋势的险企是平安产险。2021年,其应收保费高达623.2亿元,在五大财险公司中居于首位,到2022年末降至550.35亿元,但仍高于人保财险,居于五大财险公司之首,2023年,其未公布相应数据。

从应收保费在总保费收入中的占比来看,这些应收保费也不是一个小数目。以2022年为例,人保财险全年保费收入4875.33亿元,而应收保费高达514.51亿元,意味着有超过10%的保费收入只是账面收入,并不是实际收入。

当年度,平安产险的保费收入2980.38亿元,而应收保费为550.35亿元,占比更高,达到18.47%。

除此之外,太保产险、国寿财险、中华联合财险的这一比例也不低,分别达到15.48%、10.13%、13.07%,均在10%以上。现金流压力之大,可想而知。

02

农险高度依靠财政补贴,成应收保费重灾区

构成应收保费的保险业务类型是多种多样的,但主要还是政保类业务,这其中,高度依赖各级财政补贴的农业保险又成为了重灾区。

以山西省为例,种植业(包括小麦、玉米、马铃薯、油料作物)农业保险85%的保费来源于各级财政补贴。中央、省、市、县财政保费补贴比例分别为45%、25%、10%、5%,其余15%由被保险人承担。

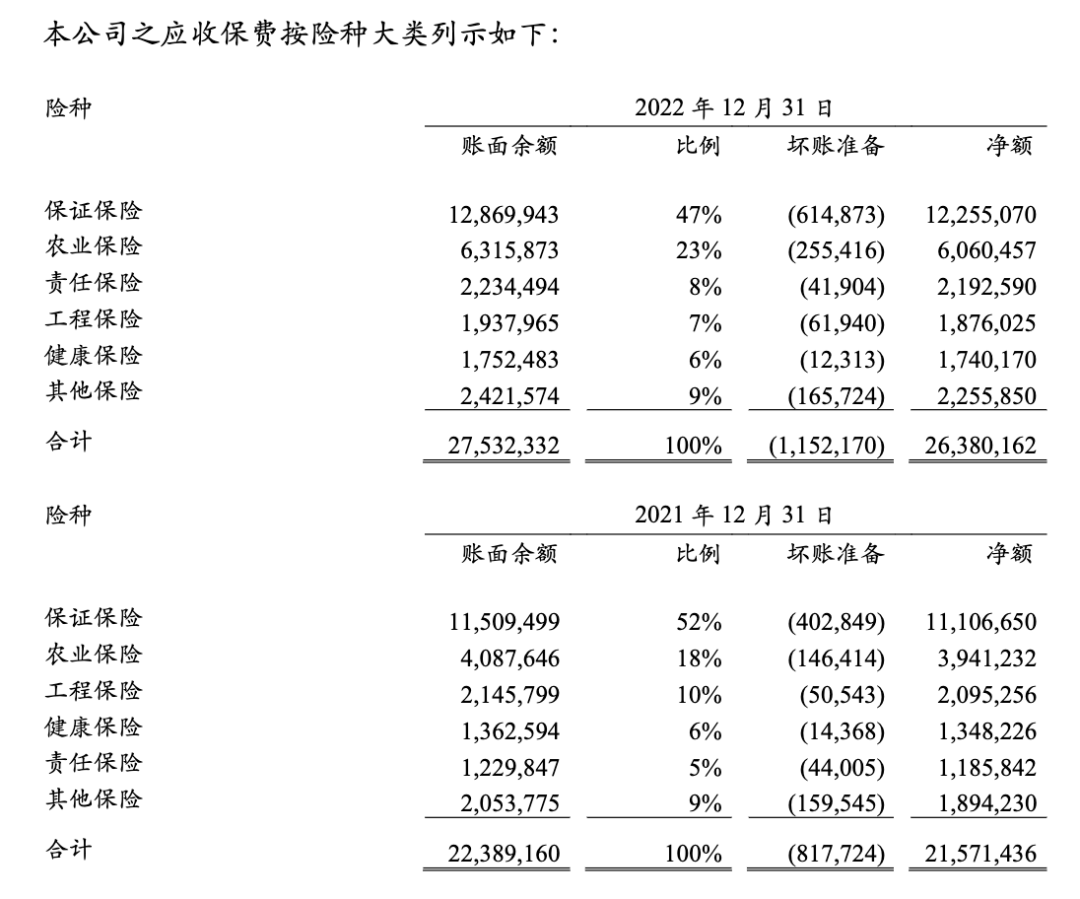

从部分险企公布的应收保费详细构成来看,农业保险也是重点。太保产险2022年曾披露,在应收保费的构成中,农险、保证保险的占比近70%。其中,农险由2021年占比18%增长到2022年占比23%,增幅最大。

业内人士也指出,农险的应收保费压力明显高于其他业务,在一些地方,地方财政暂时无力补贴,农业保险业务的应收保费占该业务的总保费比例甚至达到了惊人的40%、50%以上。然而,保障还在继续,在需要赔付时,保险公司只能在未收取保费的情况下,先行赔付。被业内视为“香饽饽”的农业保险,在一些地方,已然成为了“负现金流”业务,现金流压力格外沉重。

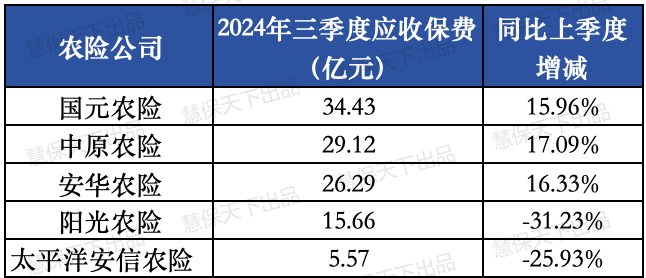

图片来源:太保产险2022年年报

『慧保天下』进一步梳理了今年第三季度五家专业农险公司应收保费情况,五家中有三家应收保费达25亿元以上,较上季度增幅都超过了15%。相比于头部财险企业,专业农险公司规模小,业务不够多元化,受应收保费的“窟窿”影响更大。5-30多亿元的应收保费,无疑会给公司的经营带来沉重负担。

表2:五大专业农险公司2024年三季度应收保费情况

农业保险受益于财政补贴,如今也受累于财政补贴。而业界人士分析,农业保险应收保费居高不下,也与目前的结算方式存在很大关系,中央、省、市级的补贴一般下达比较及时,到县一级往往会遇到障碍,部分基层政府甚至存在对财政补贴拖延、截留、挪用等情况,进一步加剧农业保险应收保费之痛。

安华农险赵乐、朱蕾在《关于农业保险发展的若干政策建议》一文中指出,各省补贴资金结算的层级主要由省级结算、市级结算和县级结算,但绝大多数省份是由县级进行结算,即中央、省级、市级补贴资金拨付到县级财政,由县级财政对保险公司进行结算。这种结算方式降低了资金拨付效率,也在一定程度上增加了应收保费的清收难度。

03

政府信用高、账龄相对可控,财险公司不舍政保类业务

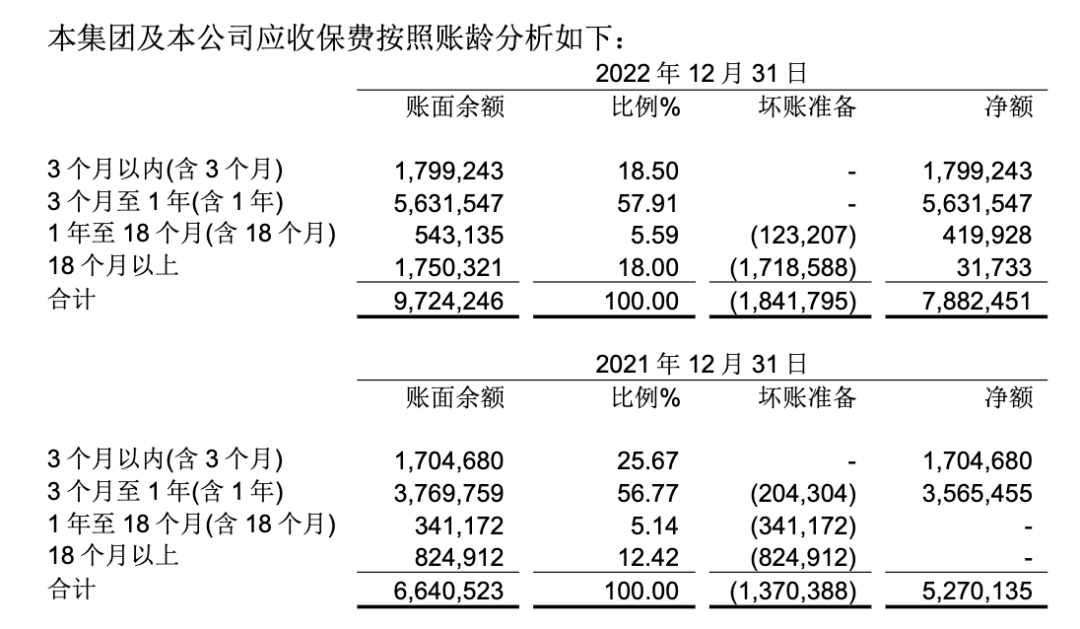

应收保费账龄若超过一年,可能会被视为长期不能收回,就要做坏账处理,成为账面损失。因此,账龄成为衡量一家保险公司面临信用风险和坏账损失大小的一个重要维度。而从部分保险公司披露的年报来看,其应收保费大部分都在1年以内,意味着账龄并不算太长。

从中华联合财险披露的应收保费账龄数据来看,2022年该公司应收保费中,多数账龄集中在3个月至1年,其中,账龄1年以内的应收保费占比76.41%,较2021年的82.44%有所改善。

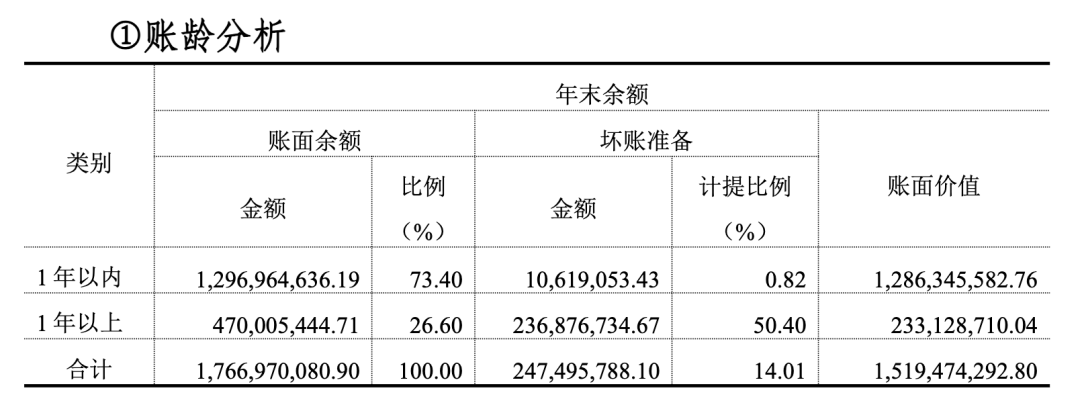

而安华农险2023年年报也显示,账龄的1年以内的应收保费在70%以上。

有业内人士指出,虽然应收保费高企,但险企不会轻易放弃政保类业务,一方面是因为这类业务在个别公司占比较高,放弃之后,很难通过其他业务补足损失,且这类业务成本较低,同时具备较好盈利性。另外一方面,企业与各地方政府之间互信非常重要,一旦解除合作,再想经营就会非常困难。尤其是,人保财险、中华联合等国企是经营农险的大户,在考虑业务影响的时候,他们还必须考量政治影响。

此外,也有业内人士表示,“虽然目前政保类业务应收保费较高,但政府信用依然是非常高的,从过往的经验来看,他们虽然会延迟支付,但最终都能完成支付,只是需要一定周期。对于险企来说,风险依然可控。”

尽管风险可控,但现金流压力不容小觑,因此,压降应收保费已经成为财险公司重要考核指标之一。为完成这些任务,各公司都开始采取一系列举措。

人保财险在年报中提到,该公司建立了应收保费管控常态化机制,综合采取授信管理、应收保费资信评级、账龄控制、考核调整、绩效评价、问责处罚等多种方式,强化对应收保费的全流程管理。

安华农险在年报中也提出,通过农险应收保费清收小组,积极组织推进应收保费清收工作,并将应收保费指标纳入考核。

业内人士表示,在业务一线压降应收保费最重要就是与政府保持积极沟通,等待新的财政资金到位。

好消息是,应收保费的问题已经引起了监管部门的高度关注,结算层级的改变可能会降低政策类保险应收保费的比重。

今年5月31日举行的国务院政策例行吹风会上,金融监管总局财产保险监管司负责人尹江鳌就曾明确表示,金融监管总局在与财政部门沟通协调,鼓励优化资金拨付和结算方式,考虑推广农业保险保费的中央和省级保费补贴资金直接与保险公司省级分公司结算机制,希望能够压降农业保险的应收保费。

业内估算,改为省级结算后,应收率有望降低30-40个百分点,应收保费问题有望得到极大改善。