10家寿险公司做厚四季度利润变脸全年业绩: 是财务技巧、业务结构还是投资风格所致?行业动态

年报季,各色懂或者不懂的数据相继出炉,总有些“异类”引人侧目,盈利大增者、巨额亏损者皆在其列。

纷繁数据中,有一现象、一类险企引得慧保天下关注——2016年,数家非上市寿险公司前三个季度持续亏损,其中不乏大亏、巨亏者,年底业绩陡然而变、大幅减亏、实现打平微利、甚至实现高额盈利,第四季度到底发生了什么,导致季度利润波动如此明显?

这背后到底有什么原因?该如何解读寿险公司的利润?寿险公司又该如何平衡年度经营节奏?

10家险企第四季利润暴增:君康、上海人寿等最明显

如果说通过做厚第四季度利润“粉饰”财报是寿险行业的通病,或许有些武断,但慧保天下梳理56家非上市寿险公司2016年财报发现,有10家寿险公司存在第四季度净利润明显增加的情况,并直接影响了非上市寿险公司的总体业绩。

其中,更是有7家险企仅凭第四季度利润便实现了全年的盈利。这也许正说明了这一类公司的问题。

第四季度利润为年报净利润减前三季度偿付能力报告利润之和得出

典型者如君康人寿,2016年前三季度产生22.5亿巨额亏损的情况下,在第四季度实现了23.2亿元的净利润,全年盈利0.7亿元。

对比其利润的巨大波动,慧保天下还发现了一个更为不解的现象,君康人寿2016年全年保险业务收入36.8亿元,而一季度的保险业务收入20.5亿元,占全年保费收入的55.7%。如果是规模保费这一占比可高达60.7%。高保费收入却带来巨额亏损?最后一季度保险业务收入3.8亿元,却实现净利润23.2亿元,保险业务收入与利润之不匹配,令人瞠目。

同时慧保天下还注意到,2017年1季度君康人寿保险业务收入145.5亿元,同比增加610%,环比增加3781%,净利润却大幅亏损达15.3亿元,同时综合偿付能力充足率下降至160.83%。

单位:亿元

君康人寿的情况并非孤例,与其十分相似,保费及利润不匹配,依靠第四季度利润暴增实现盈利的,还有上海人寿、国华人寿、幸福人寿、渤海人寿、昆仑健康、长生人寿等。

单位:亿元

上海人寿在2015年度净利润亏损5.02亿元,2016年一季度保费收入近百亿,占全年保费收入的89%,却再度亏损8.5亿元,2016年四季度保险收入仅为0.1亿,却实现利润8.6亿,扭转了全年亏损的局面。而2017年一季度保险收入49.1亿元,环比上升幅度巨大,而净利润亏损2.3亿。

此外,2017年一季度上海人寿综合偿付能力充足率降至128%,已逼近100%的监管要求。

单位:亿元

国华人寿亦如此,2016年一季度保费占比极高,达到近70%,却亏损4亿,而四季度单季保费收入44.4亿,占全年保费不到17%,却获净利润18.9亿元,实现全年扭亏为盈。

同样,2017年一季度保费依然环比增加显著,增长幅度高达402%,净利润虽未出现亏损,却环比大幅下降至2.3亿元。同时,2017年一季度国华人寿综合偿付能力充足率降至122.91%,同样逼近监管红线。

单位:亿元

幸福人寿也很相似,2016年一季度保费收入近百亿,占全年保费收入7成,亏损却高达7.2亿元。第四季度保费仅占全年保费收入的6%,却盈利5.6亿元,使得全年实现盈利0.27亿元。

2017年仅一季度的保费收入就超过了2016年全年保费收入,却再度亏损6.3亿元。

单位:亿元

渤海人寿2016年一季度保费收入占到了全年保费收入的85%,亏损额也为全年最多。第四季度不到7亿的保费却实现了约5.5亿的净利润,使公司扭亏为盈。

2017年一季度公司再度亏损2.1亿元,综合偿付能力充足率下降了158.6个百分点。

单位:亿元

昆仑健康2016年前三季度持续亏损,累计5.32亿元,第四季度突然盈利5.44亿元。实现全年净利润0.12亿元。2017年一季度保费收入2.8亿,较上季度末大幅增加,却再度亏损2.6亿元。

单位:亿元

长生人寿2016年一季度保费收入10亿,但未能扭转亏损0.4亿元的局面,然而随着后三季度保费一路递减,却在第四季仅靠2.2亿保费收入,实现扭亏为赢,净利润达1亿元。

2017年第一季度保费收入增长约2亿元的前提下,净利润却又再次下滑扭赢为亏,净利润为-0.3亿元。

除了依靠第四季度巨额利润实现扭亏为盈的,还有恒大人寿等公司通过第四季度显著增加的利润明显收窄了亏损额度。

单位:亿元

恒大人寿,2016年前三季度保费收入达34亿,产生亏损达近12亿的巨额亏损,但仅凭在第四季度保费收入9.7亿,占全年保费收入23%的情况下,虽未能扭转全年亏损,却成功实现盈利7.87亿元。

此外2017年一季度保费环比增幅高达1054%,保费收入为112亿,净利润虽未出现亏损,却大幅滑坡近50%。

单位:亿元

信泰人寿2016年前三季度保费收入达22.5亿,占全年保费收入80%,前三季度累计亏损超过8亿元。而2016年第四季度保费收入仅为5.6亿元,却获利3.45亿。

然而,2017年第一季度保费收入高达23.5亿元,同比增长390%。净利润却依然亏损达2.1亿元。

季度保费与季度利润倒挂:“开门红”亏损最凶,拖累前三季度利润?

这绝对是寿险行业的尴尬,季度保费收的越多亏得越厉害。

“开门红”,国内寿险公司重金投入所在,有着“‘开门红’,红一年”的行业俚语。慧保天下发现,国内寿险行业的保费分布有着明显的季度分布差异,且保费收入和利润之间呈现明显的负相关关系——占据年度保费半壁江山的第一季度”开门红”却是寿险行业亏损最严重的季度。

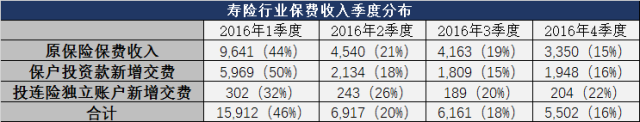

单位:亿元

如上表所示,2016年寿险业1季度原保险保费收入占全年的44%,所有业务收入占全年的46%,后续收入逐季递减。

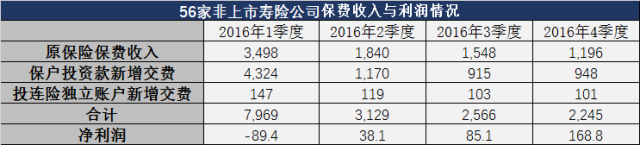

根据慧保天下对56家非上市寿险公司的年报与季度偿付能力报告的分析,还发现寿险公司的利润和保费分布不成正比,呈现的是负相关关系。保费收入几乎占据全年一半份额的一季度”开门红”有着近百亿元的亏损,此后利润方才逐季上升,尤其是第四季度利润增加明显。

单位:亿元

何种原因导致了此般怪异的现象?投资收益之外,业务结构乃影响寿险公司利润另一重要指标。

国内寿险”开门红”的弊端,乃行业共识。纵观“秒杀”层出不穷的”开门红”,发现近几年寿险公司的”开门红”多依赖于中短存续期产品,以及缴费形式为趸缴的产品,以万能险与分红险为主导的寿险公司表现尤为明显。

相对于可以平滑险企业务管理费用支出,贡献更多当期利润的长期期缴业务,趸缴保费虽可在短时期内积聚大量现金流,给出靓丽的保费数据,但高费用率、高退保率、现金流不可持续等顽疾明显。

反观发达寿险市场,难见”开门红”之说,老牌保险公司们更多的是关注合理的经营节奏,与稳定的现金流。

激进型投资抬高了第四季度净利润?

抛开”开门红”的业务结构因素外,慧保天下发现利润波动巨大的公司,大多投资策略激进,且对投资依赖程度高,业务也是以万能险为表现形式的保户投资款新增缴费为主。

上文分析的君康人寿、上海人寿、国华人寿,2016年保费收入分别为36.8亿、108.6亿、265.9亿,保户投资款新增保费收入对应为265.7亿元、119.9亿元和160.2亿元。

恒大人寿2016年保费收入43.9亿元,保户投资款新增保费收入达到520.9亿元;同期昆仑健康的年度保费仅有2.1亿元,保户投资款新增保费收入则有42.1亿元。

反观投资表现,君康人寿与国华人寿多次在二级市场举牌,遭到证监会的质疑。2016年国华人寿参与定增16次,动用资金49.6亿元。而君康人寿,在2015年10月还一度被证监会列入了违规打新配售黑名单。上海人寿虽然开业时间较短,但万能险依赖度较高,投资也较为积极。

2016年,恒大人寿因快刀“割韭菜”式操作,被推上舆论风口浪尖,华夏人寿操作“希努尔”股票的做法也引来深圳证券交易所的公开谴责处分,前海人寿也数次收到交易所关注函……

游走于资本市场者可知,投资收益的实现存有一定程度的不确定性,尤其是权益类投资,其利润的实现区间也容易被操作,亦常见某些财务或投资上的技巧。

这样的利润波动,很容易隐藏公司经营的真实状况,忽略其中存在的一些问题。利润的不稳定虽然是财报里权责发生制的概念,但在一定程度上也会影响到保险公司的现金流。

同时,投资的波动也容易导致资产与负债的不匹配,进而影响保险公司的整体经营。保险资金的“短钱长配”已成为引起监管层重视的行业性问题。

不可忽视的准备金提取,亦会影响险企年度业绩

同投资收益、业务结构一样,准备金提取也是影响险企利润表现的重要因素,这一点在财险领域更为明显。

作为保险公司最主要的负债——准备金负债,当年度提取准备金的波动也会直接影响到财报的损益,无论是通过准备金隐藏或是释放利润,都会在短期内反映出来,从而出现季度或年度的利润波动十分巨大的情况。

2016年国寿、平安寿、太保寿、新华保险四家上市险企全年共计提取责任准备金3775亿元,同比增加9.7%。2017年第一季度,四家上市寿险公司保险责任准备金压力依然存在,占营收的比重提升了2.4个百分点,计提的保险责任准备金超过2000亿,占营收的32.9%,同比增长30%左右,高于营收增速近10个百分点。

不难看出,上百亿、千亿元的准备金提取,稍有变化即会影响利润数字。

对于那些仍处在业务扩展期或是中小型保险公司来说,准备金的影响更为巨大。从各季度的数据来看,因为季度保费收入的分布不均衡,出现当年一季度较上年四季度环比保费高速增长,也容易造成收入与费用的不匹配,造成因准备金提取而导致的首季亏损,从而出现短期季度利润的重大波动。

值得关注的是,上市险企和未上市险企责任准备金提取差异甚大,上市险企负债结构中主要是责任准备金,占比超过 80%,其他为应付债券、健康险责任准备金及保户投资款。未上市资产驱动负债型险企负债结构中主要是保户储金及投资款,占比超过 80%,而责任准备金占比较小。

众所周知,责任准备金是保险公司销售保单承保获得,保户储金主要是通过销售万能险等理财类产品获得。

后记

2016年是各家保险公司第一年按季度披露偿付能力报告,梳理数据中偶然发现,这些公司收入分布的不均衡,收入与利润的不匹配,以及四季度利润激增的财报变脸术,在行业里都不是个例。

遗憾的是,慧保天下没有具体的季度财报做出更为精确的判断,对上述现象的具体原因暂无法得知,且季度偿付能力报告和年度财报之间的数据无法匹配,但慧保天下依然认为“保险姓保”的转型当下,有必要去关注与思考这一现象。

寿险公司的收入主要来自于保费收入与投资收益,投资存在一定的不确定性。如果将收入与净利润的明显负相关的原因,推给投资,那么如此不稳定的投资收益、保费收入分布是不是更值得关注与思考?